Положение о расчетах с подотчетными лицами (далее — Положение), разработанное с учетом специфики предприятия и утвержденное приказом руководителя, поможет вести все расчеты по подотчетным суммам в соответствии с законодательством и избежать возникновения различного рода спорных ситуаций как с работниками предприятия, так и с налоговыми органами. О том, что можно и нужно отразить в Положении, мы расскажем в этой статье.

Положение о подотчете: для чего и кем издается

Внутренний документ о порядке расчетов с подотчетными лицами по выданным денежным средствам на хозяйственные нужды разрабатывается в организации, чтобы обеспечить полный контроль движения подотчетных сумм, их целевого использования и правильного отражения в бухгалтерском учете.

При разработке Положения необходимо пользоваться нормативными документами, регламентирующими отношения участников и их действия:

- указанием ЦБ РФ «О порядке ведения кассовых операций» от 11.03.2014 № 3210-У;

- законом «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- приказом Минфина РФ «Об утверждении Плана бухгалтерских счетов» от 31.10.2000 № 94н;

- Трудовым кодексом РФ.

Положение может являться приложением к учетной политике, а может быть и самостоятельным локальным документом.

Отражение целей, сроков и лимита подотчетных сумм

Деньги в подотчет выдаются работникам предприятия на осуществление расходов, связанных с непосредственной деятельностью организации. Согласно п. 5 указания № 3210-У, работник — это лицо, с которым заключен трудовой договор или договор гражданско-правового характера. Это значит, что получить деньги может как штатный сотрудник, так и подрядчик со стороны.

В данном пункте Положения можно дать общее описание того, на какие расходы будут выдаваться деньги работникам:

- административно-хозяйственные,

- представительские,

- командировочные.

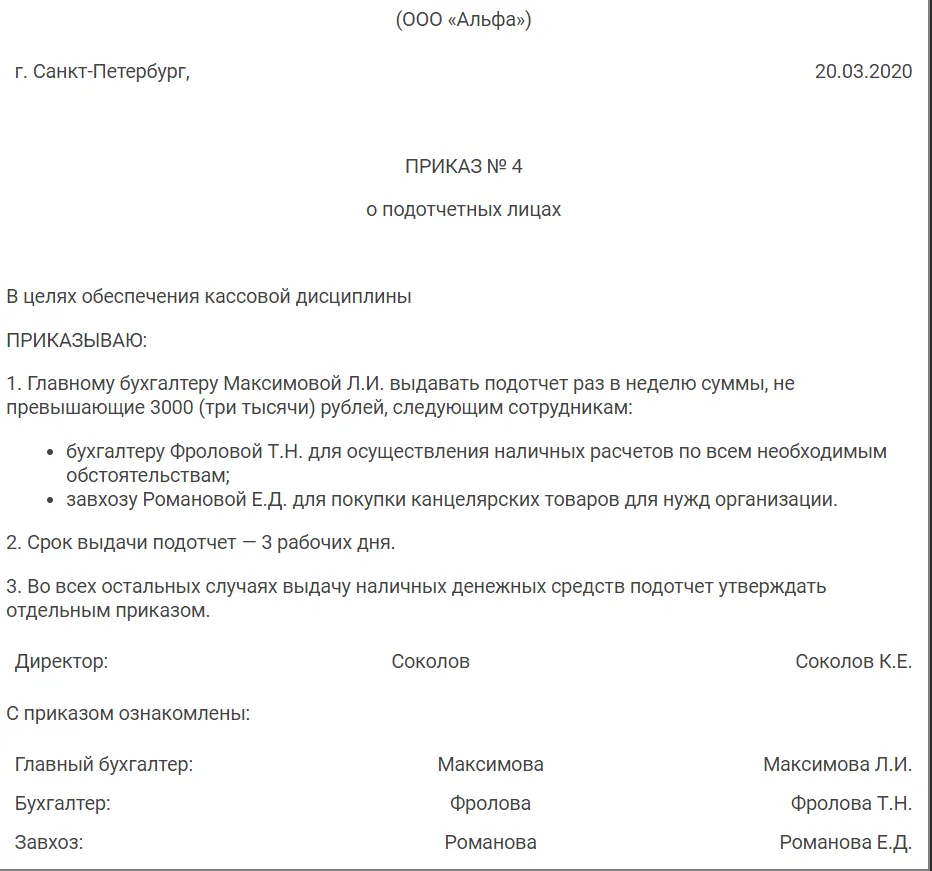

А можно на усмотрение руководства издать отдельный приказ об утверждении списка хозяйственных расходов и сумм, в пределах которых будут выдаваться денежные средства. Подотчетные суммы, превышающие указанные в приказе, должны утверждаться руководителем дополнительно.

Сроки, на которые подотчетник может получить деньги, также определяются руководством и могут быть одновременно прописаны в приказе с перечнем целей выдачи аванса и его лимита. В самом же Положении следует указать, что конкретные сроки на определенные подотчетные суммы указаны в отдельном приказе. Для неоговоренных в приказе случаев следует зафиксировать пункт в Положении, определяющий общий максимальный срок подотчета, например не более месяца.

Список работников, имеющих право получать денежные средства на хозяйственные расходы облегчит работу бухгалтера. Его можно представить в данном Положении в виде перечня должностей. Конкретные же фамилии лучше собрать в специальный список подотчетных лиц и издать отдельным приказом, чтобы не переиздавать все Положение из-за внесения в список дополнительного подотчетного лица.

Как правильно составить приказ, узнайте из этой статьи.

Обязательные условия для выдачи подотчетных сумм

Разрабатывая Положение, необходимо отразить, при соблюдении каких условий должна происходить выдача подотчетных сумм. Эти правила описаны в п. 6.3 порядка ведения кассовых операций:

- Выдача денег в подотчет осуществляется на основании заявления работника (с 30.11.2020 в нем не обязательно указывать сумму и срок, на который выдается аванс) либо распорядительного документа руководителя (с 30.11.2020 его разрешено оформлять на несколько выдач наличных денег одному или нескольким подотчетным лицам, при этом в документе должны быть указаны Ф.И. О. получателей, суммы подотчета и сроки, на которые они выдаются).

ОБРАТИТЕ ВНИМАНИЕ! Наличие задолженности по подотчетным суммам не является ограничением для получения нового аванса (п. 1.3 указания № 4416-У).

- Желательно отметить и срок, в течение которого директор рассматривает и подписывает заявление, и на протяжении какого времени после этого работнику необходимо выдать деньги в подотчет. Если деньги выдаются по приказу директора, то аналогично укажите срок, в течение которого работник получает денежные средства под отчет в кассе.

- В Положении следует также зафиксировать следующий момент. При условии, когда работник не может по какой-либо причине (отсутствия наличных в кассе компании или его нахождения на рабочем месте) получить аванс, но вправе с устного согласия руководителя сделать расходы в интересах фирмы из собственных средств, производится их последующая компенсация на основании заявления сотрудника.

Подробнее см.: «Что делать, если подотчетное лицо потратило свои деньги?».

- Если сотрудник получает аванс для расчета по доверенности организации, то необходимо отметить в Положении, в каких случаях это должно происходить. Также следует написать о том, что расчеты наличными от имени компании с юрлицами и ИП по одному договору не должны превышать установленного законом лимита (на 2021 год он составляет 100 000 руб.).

Каким документом и как регламентируется расчет наличными, прочтите здесь: «Какой предельный размер расчетов наличными между юридическими лицами?».

Сроки и порядок представления авансовых отчетов

Авансовый отчет является документом, на основании которого происходит контроль за движением денежных средств и установление факта хозяйственной операции, потому что с ним в бухгалтерию сдаются первичные документы, подтверждающие этот факт.

В Положении необходимо прописать, в какой срок отчет по форме АО-1 должен быть сдан в бухгалтерию. С 30.11.2020 срок сдачи подотчетным лицом авансового отчета организация может установить самостоятельно. Требование о том, что он должен представляться не позднее 3 рабочих дней после дня истечения срока, на который выданы подотчетные, или со дня выхода на работу, отменено. Если форма отчета разработана самостоятельно на предприятии с учетом его специфики, необходимо ее утвердить приказом руководителя, а в Положении написать пункт об этом.

Рекомендуется сделать подробное описание того, какие первичные документы должны быть представлены и как заполнены, чтобы они были приняты в качестве подтверждения произведенных затрат. Часто недостаточно иметь один документ об оплате — кассовый чек или корешок к приходному кассовому ордеру. Могут понадобиться также следующие документы на приобретенные товары или услуги:

- в розничной торговле — товарный чек;

- в оптовой — накладная и счет-фактура;

- при оплате за услуги — договор, счет-фактура, акт приемки-передачи или универсальный передаточный документ.

Важно! Рекомендация от «КонсультантПлюс»

Чтобы не столкнуться с проблемой подтверждения расходов в ситуациях, когда кассовые чеки потеряны или кассовые чеки выцвели, рекомендуем поступать следующим образом.

Три варианта действий смотрите в КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

Порядок проверки и утверждения авансовых отчетов

В этой части Положения нужно отразить основные моменты, связанные с авансовым отчетом, после составления которого работник вместе с прикрепленными к отчету первичными документами передает его в бухгалтерию. В частности, такие:

- Бухгалтер заполняет расписку о получении авансового отчета и отдает его сотруднику.

- Желательно описать, как проводится проверка самого отчета и приложенных к нему документов. Первичные документы должны содержать необходимые реквизиты, соответствовать цели и совпадать по сумме. Документы, заполненные некорректно, не будут приниматься к учету и возмещаться подотчетнику.

- После проверки и заполнения своей части отчета бухгалтер отправляет документ на подпись главному бухгалтеру, а далее на утверждение руководителю.

- Срок, в течение которого отчет должен быть проверен и утвержден, а также закрыты суммы по данному аналитическому счету, необходимо указать в Приложении. Например, на проверку и утверждение отчета дается неделя, а на выдачу перерасхода или внесение остатка в кассу — 2 рабочих дня после утверждения руководителем. В случае невозвращения остатка подотчета в течение указанного срока предприятие вправе удержать этот долг из заработной платы подотчетного лица в соответствии с законодательством (ст. 137,138 ТК РФ).

Важно! Рекомендация от «КонсультантПлюс»

Чтобы удержать из заработной платы работника невозвращенную сумму, нужно:

1) составить приказ руководителя об удержании в произвольной форме. Сделать это нужно не позднее … (подробнее смотрите в КонсультантПлюс). Пробный доступ к КонсультантПлюс получите бесплатно.

Как правильно отразить возврат в бухучете, прочтите в статье «Возврат подотчетным лицом суммы неизрасходованного аванса».

- Если за период, на который были выданы подотчетные средства, сотрудником ничего не было куплено, то в течение указанного в Положении срока деньги в полной сумме должны быть возвращены в организацию.

- Если предприятие ведет активную деятельность, в результате которой регулярно выдаются подотчетные суммы большому числу сотрудников, то для контроля и учета рекомендуется инвентаризацию расчетов с подотчетными лицами проводить несколько раз в год. Этот вопрос также следует осветить в Положении.

Для расчетов с подотчетными лицами по командировочным расходам рекомендуется издать отдельное Положение о служебных командировках, в котором следует рассмотреть все нюансы командировочных расходов и возможные разногласия с подотчетными лицами и налоговыми органами.

Образец такого Положения вы найдете по ссылке.

Положение о подотчетных лицах: образец 2023 года

При разработке Положения о расчетах с подотчетными лицами в 2023 году можно установить право работника получать денежные суммы на хозяйственные нужды не только наличным, но и безналичным путем, используя при этом:

- корпоративную карту компании;

- личные банковские карты сотрудника.

Делать это можно на основании заявления работника либо приказа руководителя (письмо Минфина от 21.07.2017 № 09-01-07/46781). Если деньги выдаются по заявлению, то в нем работник указывает данные своей карты.

Образец Положения о расчетах с подотчетными лицами, актуальный и для 2023 года, можно скачать здесь, по ссылке ниже:

Скачать образец

Вы можете дополнить или сократить образец с учетом специфики своего предприятия.

Итоги

Внутренний документ, разработанный для расчетов с подотчетными лицами, служит помощником для соблюдения порядка при оформлении выдачи денежных средств и их целевом использовании. Те моменты и тонкости, которые не регламентированы законом, должны быть оговорены в Положении. В таком случае бухгалтер будет иметь законное основание для учета факта хозяйственной деятельности.

Правила выдачи денег подотчет последний раз менялись 19.08.2017. Тогда же претерпели изменения некоторые кассовые операции. А последующие нововведения в проведении учета и налогообложения затронули порядок расчетов с подотчетниками.

Кто вправе получать деньги

Подотчетные суммы — это деньги, которые выдаются сотрудникам для исполнения поручений компании. Относительно недавно установлены новые правила подотчета — с 19 августа 2017 года, с принятием новой редакции указания Банка России № 3210-У.

Работодатель, по ч. 1 ст. 19 ФЗ от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», обязан организовать и вести внутренний контроль совершаемых фактов хозяйственной деятельности. Порядок контроля за выдачей денег подотчетным лицам определяет руководитель компании. Он издает приказ со списком лиц, обладающих правом на получение денежных средств из кассы организации.

Подотчетными являются лица, которым организация или ИП выдает деньги для выполнения поручений и которые обязаны предоставить отчет об их использовании. Ими выступают любые работники предприятия.

Как получить деньги

До введения поправок работник для получения денег направлял в бухгалтерию или отдел кадров заявление, в котором указывалась необходимая сумма и пояснение, на что ее потратят. Но в 2017 году, с 19 августа, стало проще выдавать подотчетные сотрудникам. Изменения предусмотрены указанием ЦБ РФ от 19.06.2017 № 4416-У. С 19.08.2007 заявление предоставлять не обязательно.

Для выдачи денег достаточно приказа или другого распорядительного документа компании от имени директора. Форма такого документа произвольная. Но в нем должны содержаться следующие реквизиты:

-

Ф.И.О. лица;

-

регистрационный номер документа;

-

сумма наличных денег;

-

срок, на который выдаются наличные деньги; назначение (не обязательно);

-

подпись директора и дата.

Проводить расчеты с подотчетными лицами допускается по новому образцу заявлений:

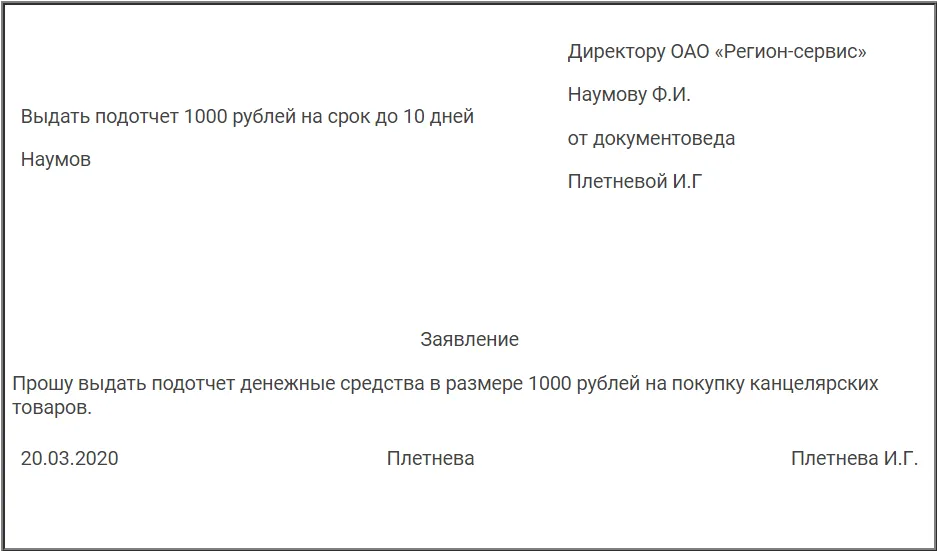

Заявление от работника

Приказ о подотчетных лицах

Какую сумму выдавать подотчет

В России расчеты в рублях, которые осуществляются в рамках одного договора, не должны превышать 100 000 рублей. Указание на это имеется в п. 5 и 6 указаний ЦБ РФ от 07.10.2013 № 3073-У.

Считается, что это ограничение превышать нельзя. Но есть и нюансы. Этот лимит на расходы установлен только для расчетов с другими организациями и ИП (см. п. 6 указаний ЦБ РФ № 3073-У). А на расчеты с физлицами, которыми выступают сотрудники предприятия, он не распространяется. Сюда входит заработная плата, социальные выплаты, личные нужды руководителя организации и выдача денежных средств подотчет. Учитывая это, выдача большей суммы не является нарушением кассовой дисциплины.

Необходим ли отчет за полученную сумму

Как указано в п. 6.3 указаний ЦБ РФ от 11.03.2014 № 3210-У, до 19.08.2017 запрещалось выдавать деньги, если сотрудник не предоставил отчет о ранее полученных суммах. Здесь ЦБ внес изменения в подотчет. Теперь деньги допускается выдавать, даже если работник не погасил задолженность по ранее выданным денежным средствам.

Но это не значит, что оформлять авансовые отчеты по израсходованным суммам сотрудникам больше не нужно. Отчетные документы о потраченных деньгах работник в обязательном порядке передает в бухгалтерию.

Сроки отчета

Как указано в п. 6.3 указаний ЦБ РФ от 11.03.2014 № 3210-У, работник обязан предоставить отчет по полученным суммам не позднее трех рабочих дней после истечения срока, на который эти суммы были выданы. Но новые требования к оформлению подотчетных сумм не устанавливают конкретный срок, в течение которого сотруднику надо подать отчет о потраченных деньгах. Он указывается в приказе работодателя.

Если срок возврата не установлен, сотрудник сдает отчет в тот же день, в который их получил. Указание на это имеется в письме ФНС от 24.01.2005 № 04-1-02/704.

А вот для командировочных расходов существуют особые условия авансового отчета. По п. 26 положения, утвержденного постановлением правительства РФ от 13.10.2008 № 749, сотрудник обязан отчитаться по ним в течение 3 рабочих дней со дня возвращения.

Что учесть в 2020 году

Принимая отчет, учитывайте изменения в оформлении кассовых чеков и БСО. С 01.07.2019 в состав кассового чека или БСО, выдаваемого вместо него, включаются сведения о наименовании покупателя (организации или ИП) и его ИНН.

Оформляя документы по новым образцам для подотчета с 19 августа 2017 года, помните:

1. Если подотчетнику для приобретения товаров и услуг в интересах организации выдана доверенность и он предъявил ее продавцу, то продавец обязан отразить эти данные в выданном кассовом чеке.

2. Если продавец не в состоянии достоверно установить, что физическое лицо действует в интересах определенной организации, то выполнять это требование к оформлению чека он не обязан. В этом случае покупателем для продавца является само физлицо. И кассовый чек оформляется в обычном порядке.

Изменяем положение о ведении кассовых операций

Поскольку внесены коррективы в порядок выдачи денег, изменения по подотчетным суммам в 2020 году коснулись и документации. Предприятиям следует обновить положение о работе с подотчетными суммами.

Сотрудники вправе получать подотчетные средства наличными в кассе предприятия. Также допускается выдача компанией денег на банковскую карту, в том числе на зарплатную карту работника (см. указание № 3073-У, письмо Минфина России от 25.07.2014 № 03-11-11/42288). Чтобы это стало возможным, порядок расчета с подотчетными работниками следует зафиксировать в учетной политике компании.

Через кассу деньги выдаются в соответствии со следующими требованиями:

1. При оформлении кассовых документов бухгалтер обязан руководствоваться положениями указаний № 3210-У.

2. Деньги подотчетному лицу выдаются на основании приказа (или иного распорядительного документа) или по его письменному заявлению. Как указано в письме ЦБ РФ от 06.09.2017 № 29-1-1-ОЭ/2064, приказ подписывает директор, в нем указываются дата и регистрационный номер.

3. Срок, на который выданы подотчетные средства, устанавливается в распорядительном документе на их выдачу. Срок отчета (абз. 2 п. 6.3 указаний № 3210-У) составляет 3 дня. В течение этого времени подотчетник обязан отчитаться или вернуть деньги организации.

4. Выдача денег в подотчет из кассы оформляется расходным ордером. Возврат остатков подотчетных сумм — приходными ордерами. Деньги в подотчет вправе выдаваться и путем их перечисления на банковскую карту заявителя (письмо Минфина от 25.08.2014 № 03-11-11/42288). Вернуть деньги подотчетнику разрешается путем перечисления средств на расчетный счет предприятия. Возможность безналичных подотчетных расчетов закрепляется в учетной политике.

5. Лимит сумм, которые выдаются в подотчет, не установлен. Предприятие вправе выдать подотчетному лицу деньги в любой сумме. Лимит расчетов (100 000 руб. по одному договору) необходимо учитывать только при расчете между предприятиями. В этом отношении изменения для подотчетных лиц не произошли.

6. Выдача денег в подотчет лицу, у которого имеется задолженность по подотчетным суммам, с 19.08.2017 не является нарушением закона.

7. Организации и ИП вправе выдавать деньги в подотчет не только тем работникам, которые трудятся на основе постоянного трудового договора, но и тем, кто состоит с предприятием в гражданско-правовых отношениях (письмо ЦБ РФ от 02.10.2014 № 29-1-1-6/7859).

8. Выдача из кассы в подотчет оформляется проводкой Дт 71 Кт 50. При переводе денежных средств на карту — проводка Дт 71 Кт 51.

Главные правила

Подведем итог сказанного:

1. Под отчет выдается любая сумма.

2. С 19.08.2017 работнику, чтобы получить деньги подотчет, достаточно распоряжения руководителя компании. Заявление писать не обязательно.

3. Ранее до сдачи отчета за прошлую сумму работник не мог получить подотчетные, теперь ответ на вопрос: можно ли выдавать деньги в подотчет, если сотрудник не отчитался за предыдущий, — да, можно.

4. Подотчетные суммы разрешается переводить на банковские карты.

5. С 19.08.2017 обновлены локальные акты о расчетах с подотчетными лицами.

Ответственность

Организациям и ИП важно соблюдать порядок ведения кассовых операций. За нарушение этого порядка грозит штраф (ч. 1 ст. 15.1 КоАП РФ):

-

для организации — от 40 000 руб. до 50 000 руб.;

-

для ее должностных лиц и ИП — от 4000 руб. до 5000 руб.

Эксклюзивные материалы, актуальные комментарии и ответы экспертов в Telegram-канале Клерк.Премиум.

Инструкция для подотчетных лиц – удобный локальный нормативный акт работодателя, который подскажет работникам, как выдать деньги под отчет, в какие сроки и как отчитаться по ним, какие подтверждающие расходы должны быть и какие к ним предъявляются требования. Тогда подотчетники смогут проверять первичные документы сразу на месте при совершении покупки, что минимизирует ошибки.

В инструкции нужно предусмотреть:

Скачайте образцы документов по этой теме в КонсультантПлюс

Скачать

— срок, на который выдаются подотчетные суммы. Например, его можно установить единым для всех ситуаций или же руководитель будет его устанавливать индивидуально в каждом случае, указывая в заявлении на подотчет;

— способы выдачи денег подотчет: наличными из кассы, перечислением на карту работника (контролеры это разрешают (Письмо Минфина от 25.08.2014 № 03-11-11/42288));

— форму, по которой представляется авансовый отчет. Организация вправе использовать и унифицированную форму № АО-1;

— срок проверки авансового отчета главным бухгалтером или бухгалтером (при их отсутствии – руководителем);

— срок утверждения авансового отчета руководителем;

— срок окончательного расчета с работником по авансовому отчету.

Касса и подотчет

При выдаче под отчет наличных из кассы нужно соблюдать несколько требований:

— для получения денег работник должен написать заявление на выдачу наличных подотчет. Вместо заявления работодатель может оформить распоряжение;

— деньги выдаются при отсутствии задолженности по ранее полученным подотчетным суммам;

— авансовый отчет по полученным наличным (в том числе на командировку) работник должен представить в течение 3 дней со дня окончания срока, на который они были выданы.

Подотчет на карту

Если же подотчетные средства переводятся на банковскую карту работника, то указанные требования не обязательны. В этом случае организация самостоятельно устанавливает порядок выдачи подотчетных средств на карту и сроки отчета по ним. К примеру, она может прописать в инструкции, что по средствам, полученным на карту, работник вправе отчитываться всего раз в месяц (в частности, это удобно, если нужно часто приобретать канцтовары).

Отчет по подотчету

Отчитываясь по расходам за счет подотчетных средств, работник должен приложить к авансовому отчету подтверждающие документы. Для удобства можно подготовить образцы всех подтверждающих документов, выделив в них важную информацию, и выдать их на руки подотчетнику.

Кому может быть выдан подотчет

Выдавать деньги под отчет разрешается не только сотрудникам, работающим на основании трудового договора, но и лицам, с которыми заключен гражданско-правовой договор. Однако не забывайте, что статус у таких работников разный. На последних не распространяются положения ТК РФ, в частности: о выплате им суточных при направлении в командировку, об удержании задолженности по подотчетным суммам из зарплаты (соответственно, разногласия в случае невозврата неизрасходованных сумм или неутверждения авансового отчета нужно будет разрешать в судебном порядке) и др.

Во избежание путаницы оформлять подотчет лучше только с работниками по трудовому договору. А лицам, работающим по гражданско-правовым договорам, деньги следует выдавать не под отчет, а во исполнение заключенного с ними договора (поручения, агентирования и т.п.), например, на основании их заявления о возмещении им расходов на выполнение поручения (при этом авансовый отчет им оформлять не обязательно).

Образец инструкции для подотчетников

Также читайте:

ОФОРМЛЯЕМ ИНСТРУКЦИЮ ДЛЯ ПОДОТЧЕТНИКОВ

ХОЧУ ВСЕ ЗНАТЬ: РАСЧЕТЫ С ПОДОТЧЕТНЫМИ ЛИЦАМИ

ЧТО БУДЕТ ЗА ОТСУТСТВИЕ «ПОДОТЧЕТНЫХ» ЗАЯВЛЕНИЙ

Расчеты с подотчетными лицами: пошаговая инструкция

Практически на любом предприятии есть сотрудники, которые отправляются в командировки или приобретают материальные ценности для нужд организации. Поэтому бухгалтеру важно знать все нюансы расчетов с подотчетными лицами. В данной статье предлагаем вам пошаговую инструкцию по работе с подотчетниками.

Выдать деньги под отчет можно как штатным работникам, так и лицам, работающим по договорам гражданско-правового характера (письмо ЦБ РФ от 02.10.2014 № 29-Р-Р-6/7859).

Размер средств, выдаваемых под отчет, законодательно не регламентирован.

Важно! Подотчетное лицо при наличных расчетах с поставщиками должно соблюдать лимит — не более 100 000 рублей по одному договору (Указание Банка России от 07.10.2013 № 3073-У «Об осуществлении наличных расчетов»).

Шаг № 1. Получить письменное заявление подотчетного лица

Чтобы выдать деньги под отчет, необходимо взять заявление с работника. Только при наличии такого документа организация вправе оформить расходный кассовый ордер (п. 6.3 Указаний ЦБ РФ от 11.03.2014 № 3210-У). Законодательство не предусматривает исключений даже для руководителя компании — он также может получить подотчетную сумму лишь при наличии письменного заявления.

Заявление пишется в произвольной форме, но должно обязательно включать:

- сумму;

- количество дней, необходимое на совершение операции;

- визу руководителя;

- дату составления.

Заявление можно составить в печатном виде, а можно написать от руки.

Скачать образец заявления о выдаче подотчетных средств

Шаг № 2. Проверить задолженность

Прежде чем выдать деньги под отчет работнику, нужно проверить, отчитался ли он по предыдущим авансам. Для проверки можно воспользоваться анализом счета 71. Если на текущую дату по сотруднику есть дебетовое сальдо, выдавать деньги под отчет нельзя (абз. 3 п. 6.3 Указаний ЦБ РФ от 11.03.2014 № 3210-У).

На заявлении работника о выдаче денег можно сделать запись об отсутствии задолженности.

Шаг № 3. Оформить выдачу денег

На основании завизированного руководителем заявления кассир организации должен оформить расходный кассовый ордер.

Дебет 71 Кредит 50 — выданы из кассы деньги под отчет.

Если в компании приняты безналичные расчеты, подотчетному лицу нужно перечислить деньги на карточку — зарплатную или корпоративную (письмо Минфина России от 25.08.2014 № 03-11-11/42288). В платежном поручении следует указать назначение платежа: под отчет на хозяйственные нужды, под отчет на командировку и т. п. Кроме того, сотрудник должен предоставить заявление с просьбой перечислять подотчетные деньги на его личную карту, указав реквизиты.

Порядок выдачи денег под отчет следует закрепить в учетной политике организации.

Дебет 71 Кредит 51 — с расчетного счета перечислены деньги под отчет на личную карточку сотрудника.

Расчеты по корпоративным картам ведутся с помощью счета 55. Деньги ставятся под отчет лицу только в момент снятия им средств с карты.

Шаг № 4. Проконтролировать срок использования подотчетных сумм

Срок, на который выдаются денежные средства, прописывается в заявлении. Подотчетное лицо должно сдать авансовый отчет и/или вернуть полученные деньги (остаток) в течение трех рабочих дней после срока, указанного в заявлении ( п. 6.3 Указаний ЦБ РФ от 11.03.2014 № 3210-У), или возвращения из командировки (п. 26 Постановления Правительства РФ от 13.10.2008 № 749).

Если нарушить сроки представления авансового отчета, ИФНС может начислить работнику НДФЛ, посчитав подотчетную сумму доходом ( п. 8 письма Минфина РФ, ФНС РФ от 24.12.2013 № СА-4-7/23263).

Сроки выдачи средств под отчет на различные нужды можно закрепить в приказе по предприятию. На хозяйственные нужды срок отчета по полученным суммам можно установить любой.

Шаг № 5. Утвердить авансовый отчет

Отчитаться за израсходованные деньги подотчетное лицо должно с помощью авансового отчета. К отчету нужно приложить все подтверждающие затраты документы — чеки, накладные, акты, счета-фактуры и т. д.

Остаток денег нужно вернуть в кассу предприятия. Если работник потратил часть личных денег, после проверки отчета ему возместят перерасход.

Какими проводками отразить расчеты с подотчетными лицами по корпоративной карте

Эксперт сервиса Норматив

Рогачева Е.А.

Постановления

25.08.2022 08:15

Постановление от 18.07.2022 № 66-п «Об утверждении Положения «О расчетах с подотчетными лицами»

АДМИНИСТРАЦИЯ МУНИЦИПАЛЬНОГО ОБРАЗОВАНИЯ

ЮБИЛЕЙНЫЙ СЕЛЬСОВЕТ АДАМОВСКОГО РАЙОНА

ОРЕНБУРГСКОЙ ОБЛАСТИ

ПОСТАНОВЛЕНИЕ

18.07.2022 № 66-п

п. Юбилейный

Об утверждении Положения «О расчетах с подотчетными лицами»

В соответствии с Федеральным законом от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», с Приказом Минфина от 31.10.2000 № 94н «Об утверждении плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению», Трудовым кодексом Российской Федерации:

1. Утвердить Положение «О расчетах с подотчетными лицами», согласно приложению.

2. Контроль за исполнением настоящего постановления оставляю за собой.

3. Настоящее постановление вступает в силу после его подписания.

|

Глава муниципального образования |

Н.Н. Петухова |

Приложение

к постановлению администрации муниципального образования Юбилейный сельсовет

от 18.07.2022 № 66-п

Положение «О расчетах с подотчетными лицами»

- Общие положения

- Данное Положение разработано для установления и применения в организации единого порядка по расчетам с подотчетными лицами, который позволит в полной мере контролировать движение выданных подотчет авансов, их целевое использование, а также правильно отражать в бухгалтерском учете хозяйственные операции, связанные с подотчетными суммами.

- Основными нормативными правовыми актами, регламентирующими порядок расчетов с подотчетными лицами, на основании которых разработан данный документ, являются:

- федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»;

- указание Банка России от 11.03.2014-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства»;

- инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организации, утвержденная Приказом Минфина от 31.10.2000 № 94н;

- Трудовой кодекс Российской Федерации.

- Денежные средства, выдаваемые работникам администрации МО Юбилейный сельсовет Адамовского района на административно-хозяйственные, представительские, командировочные расходы, а также расходы, связанные с непосредственной деятельностью организации, называются подотчетными суммами.

- Работники, получающие подотчетные суммы, являются подотчетными лицами.

2. Порядок выдачи денежных средств под отчет

-

- Выдача денежных средств под отчет на нужды организации производится работникам, должности (фамилии) которых приведены в списке должностей (фамилий), имеющих право получать подотчетные суммы, согласно заявления от сотрудника и утвержденном распоряжением руководителя. Глава администрации на себя издает распоряжение на выдачу денежных средств в под отчет.

- Подотчетные суммы на командировочные расходы имеют право получать все работники организации, с которыми у администрации МО Юбилейный сельсовет Адамовского района заключены трудовые отношения, на основании распоряжения главы, который издается отдельно в каждом конкретном случае.

- Авансы под отчет могут быть выданы:

- безналичным путем на зарплатную банковскую карту сотрудника.

3. Порядок предоставления, проверки и утверждения авансовых отчетов

-

- Работник организации, получивший аванс на расходы в интересах предприятия, отчитывается о потраченных суммах в течение 3 дней после окончания срока, на который были выданы подотчетные суммы, или не позднее 3 дней со дня приезда из командировки, предоставив в бухгалтерию авансовый отчет с приложенными к нему документами, подтверждающими факт расхода.

- Ответственность за достоверность данных, содержащихся в первичных документах, несут лица, составлявшие и подписавшие эти документы.

- Подотчетные лица вместе с отчетом предоставляют все подтверждающие документы.

- После утверждения авансовый отчет принимается к исполнению.

- Если задолженность по подотчетным суммам вовремя не возвращается, то в течение месяца принимается решение руководства об удержании долга из заработной платы работника и издается распоряжение.

- Аналитический учет подотчетных сумм ведется в разрезе подотчетных лиц с указанием фамилии, инициалов, сумм выдачи, произведенного расхода, возврата остатка или получения перерасхода.

‹Возврат к списку