Кто и с какой периодичностью уплачивает авансовые платежи по налогу на прибыль

Для начала напомним, что с 1 января 2023 года налоги уплачиваются с единого налогового счета. С 1 января 2024 года все перечисления осуществляются с помощью ЕНП и уведомления, налогоплательщикам понадобится вот этот образец платежки. В течение 2023 года разрешалось пользоваться старым порядком уплаты налогов, то есть перечислять их отдельными платежными поручениями, без уведомления, образец можно увидеть здесь.

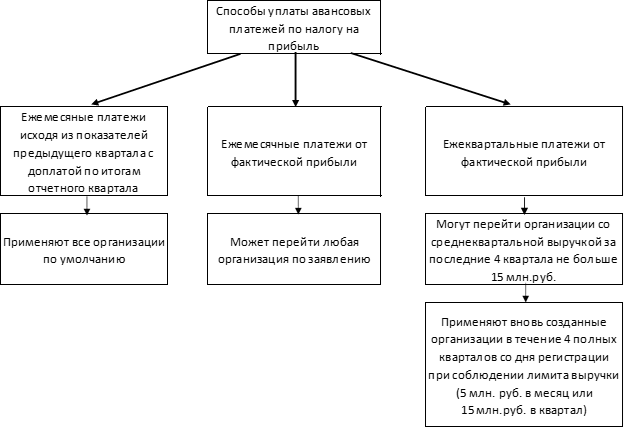

Авансовые платежи по налогу на прибыль уплачиваются ежеквартально либо ежемесячно. Порядок уплаты зависит от того, кто платит авансовые платежи по налогу на прибыль, т. е. к какой категории относится налогоплательщик. Рассмотрим существующие варианты уплаты налога и категории налогоплательщиков.

- Все организации, за исключением поименованных в абз. 7 п. 2, п. 3 ст. 286 НК РФ, должны исчислять авансовые платежи по итогам квартала и уплачивать их как по его завершении, так и ежемесячно в течение следующего квартала (абз. 2 п. 2 ст. 286 НК РФ).

- Организации с выручкой менее лимитов, установленных п. 3 ст. 286 НК РФ (в размере 15 млн руб. в среднем за каждый квартал из 4 предыдущих), могут исчислять и уплачивать квартальные авансовые платежи по налогу на прибыль ежеквартально без уплаты ежемесячных платежей.

- Если организация самостоятельно изъявила желание по исчислению и уплате авансовых платежей по налогу на прибыль ежемесячно от фактически полученной прибыли, ей необходимо уведомить о своем решении налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду (абз. 7 п. 2 ст. 286 НК РФ).

Как заполнить декларацию по налогу на прибыль при уплате авансовых платежей исходя из фактической прибыли, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Узнать, с какой периодичностью должна уплачивать авансы по прибыли ваша организация, вам поможет разработанная нашими специалистами блок-схема.

Налог на прибыль ежеквартально

Что касается периодичности оплаты авансовых платежей по прибыли, то они должны уплачиваться организациями ежеквартально, если отчетными периодами для них являются I квартал, полугодие и 9 месяцев календарного года (абз. 1 п. 2 ст. 285, абз. 2 п. 2, п. 3 ст. 286 НК РФ).

Следующие организации обязаны делать ежеквартальный авансовый платеж по налогу на прибыль согласно п. 3 ст. 286 НК РФ (при этом они освобождены от ежемесячных авансовых платежей по налогу на прибыль):

- организации, чей доход, рассчитанный в соответствии со ст. 249 НК РФ за 4 предыдущих квартала, не превышает 15 млн руб. в среднем за каждый квартал;

- бюджетные учреждения;

- иностранные компании, работающие на территории РФ через постоянное представительство;

- предприятия, участвующие в простых товариществах, в отношении доходов от участия;

- инвесторы соглашений о разделе продукции в части доходов от реализации соглашений;

- выгодоприобретатели по договорам доверительного управления.

Авансовые платежи уменьшают рассчитанную за год сумму налога на прибыль (абз. 5 п. 1 ст. 287 НК РФ).

Начисление авансовых платежей по налогу на прибыль ежеквартально

Рассмотрим порядок расчета авансового платежа по налогу на прибыль для организаций, выручка которых не превышает 15 млн руб. в среднем за квартал (абз. 2 п. 2 ст. 286 НК РФ).

Сначала рассчитывается сумма налога на прибыль, соответствующая отчетному периоду, по формуле:

АПКотч = НБотч × С,

где:

АПКотч — авансовый платеж за отчетный период;

НБотч — налоговая база отчетного периода, исчисленная нарастающим итогом;

С — ставка налога на прибыль.

Сумма аванса по налогу на прибыль к уплате по итогам отчетного периода определяется по формуле (абз. п. 1 ст. 287 НК РФ):

АПКдопл. = АПКотч. – АПКпред,

где:

АПКдопл. — квартальный авансовый платеж к доплате, подлежащий уплате по итогам отчетного периода (полугодия, 9 месяцев, года);

АПКотч. — сумма исчисленного нарастающим итогом за отчетный период авансового платежа;

АПКпред. — сумма платежа по итогам предыдущего отчетного периода (в рамках текущего налогового периода).

Размер доплаты по итогам налогового периода, то есть размер 4-го квартального платежа формируется исходя из суммы фактически полученной прибыли, исчисленной нарастающим итогом за год, за вычетом уплаченных в бюджет в течение этого года квартальных авансовых платежей. Сумма последних при этом будет равна величине исчисленного нарастающим итогом авансового платежа за 9 месяцев.

Таким образом, размер итогового платежа по налогу на прибыль уменьшается на сумму уплаченных ежеквартально авансовых платежей. Если по итогам года вместо прибыли получен убыток, то сумма 4-го квартального авансового платежа будет нулевой (п. 8 ст. 274, абз. 6 п. 2 ст. 286 НК РФ).

Если вы платите квартальные авансы, вы можете перепроверить правильность своих расчетов с помощью разъяснений от экспертов КонсультантПлюс. Получите пробный бесплатный доступ к КонсультантПлюс и переходите к наглядным пояснениям и расчетному примеру.

Как отразить в бухучете авансовые платежи по налогу на прибыль — проводки см. здесь.

Как рассчитываются авансы по налогу на прибыль ежемесячно

Если организация не соответствует критериям, установленным в п. 3 ст. 286 НК РФ, и отчетным периодом для нее является квартал, то помимо ежеквартальных авансовых платежей по налогу на прибыль должны уплачиваться ежемесячные.

Ежемесячные авансовые платежи, так же как и квартальные, уменьшают начисляемую по итогам отчетного периода или года сумму налога на прибыль к уплате (абз. 5 п. 1 ст. 287 НК РФ).

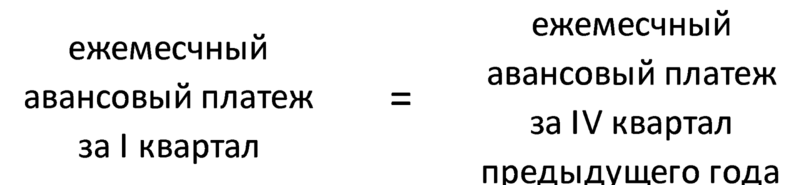

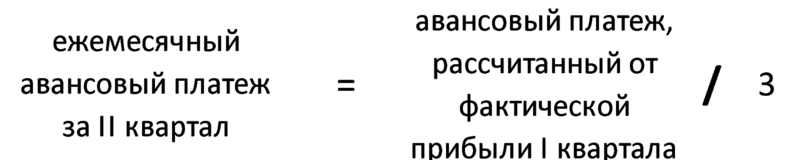

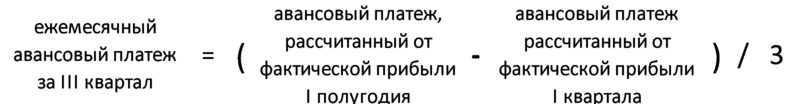

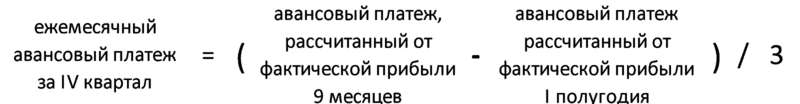

Порядок расчета суммы ежемесячных авансов к уплате в 2023-2024 годах не изменился. По-прежнему ежемесячный авансовый платеж по прибыли в 1 квартале года равен сумме ежемесячного авансового платежа в последнем квартале предшествующего года; во 2 квартале — 1/3 авансового квартального платежа за 1-й квартал; в 3 квартале — 1/3 разницы между суммой аванса за полугодие и авансом, приходящимся на 1 квартал; в 4 квартале — 1/3 разницы между авансами, начисленными за 9 месяцев и за полугодие.

Организация осуществляет переход на уплату ежемесячных авансовых платежей, если по итогам 4 прошедших кварталов величина полученного дохода превысила 15 млн руб. в среднем за квартал (п. 3 ст. 286 НК РФ).

Для того чтобы не ошибиться в расчете, нужно правильно определить какие кварталы будут предыдущими. Налоговый кодекс содержит норму, согласно которой предыдущими являются 4 квартала, предшествующие текущему (п. 3 ст. 286 НК РФ).

Минфин уточняет, что под предыдущими следует понимать 4 квартала, последовательно предшествующих кварталу, в котором налогоплательщик представляет декларацию (письма Минфина России от 24.12.2012 № 03-03-06/1/716, от 21.09.2012 № 03-03-06/1/493). То есть доходы от реализации в последнем квартале налогового периода также включаются в расчет средней величины доходов.

Правильно рассчитать ежемесячные авансы по налогу на прибыль вам помогут разъяснения и практический пример от экспертов КонсультантПлюс. Смотрите их в Готовом решении, получив бесплатный пробный доступ.

Подробнее о порядке расчета ежемесячного налогового платежа см. материал «Как рассчитать ежемесячные авансовые платежи по налогу на прибыль в течение отчетного периода».

Узнайте также, как отразить авансы в декларации по налогу на прибыль:

- в строке 210;

- строке 220;

- строке 290.

Если вам нужен образец заполнения декларации по налогу на прибыль за 2023 год, воспользуйтесь образцом от экспертов КонсультантПлюс. Получите пробный онлайн доступ к КонсультантПлюс бесплатно и переходите к образцу.

Изменения в расчете налога на прибыль в 2019–2024 годах

Одним из недавних новшеств по налогу на прибыль является введение возможности применения к сумме налога, перечисляемого в оба бюджета, инвестиционного вычета (ст. 286.1 НК РФ). Использовать его можно в период 2018–2027 годов. За счет вычета на 90% стоимости ОС можно уменьшить налог, начисляемый в бюджет региона, а оставшиеся 10% отнести на уменьшение налога, начисляемого в федеральный бюджет. Решение о введении инвестиционного вычета принимают регионы, и они же конкретизируют условия его применения. Амортизироваться такие объекты уже не будут.

Тест: сотрудничество с самозанятым

Время прохождения около 5 мин.

Пройти тест

Изначально вычет предусматривался для вводимых в эксплуатацию основных средств 3–7 амортизационных групп. Но с 01.01.2020 он распространяется и на группы 8-10 (закон от 26.07.2019 № 210-ФЗ). Так же с 2020 года в инвествычет можно будет включать расходы на инфраструктуру.

О применении этого вычета подробнее читайте в статье «Инвестиционный налоговый вычет по налогу на прибыль».

С 2019 года:

- У организаций появилась возможность не платить налог на прибыль с денег, безвозмездно полученных от организации, участником или акционером которой она является, в пределах вклада в имущество, сделанного ею ранее также деньгами.

- Доход, полученный акционером, участником при выходе из ликвидируемой компании, в виде превышения над его вкладом в УК в целях налога на прибыль признается дивидендами с применением к нему ставки 13%.

- Платежи в систему «Платон» можно учитывать в расходах в полном объеме.

- Работодатели вправе уменьшать доходы на стоимость путевок для работников (о нюансах мы рассказывали в этом материале).

Помимо указанных выше новшеств с авансами также (законы от 02.08.2019 № 269-ФЗ, от 26.07.2019 № 210-ФЗ):

- во внереализационных расходах можно учесть затраты на строительство объектов социальной инфраструктуры, если они безвозмездно передаются в государственную или муниципальную собственность;

- право на ставку 0% получили региональные операторы по обращению с твердыми коммунальными отходами, музеи, театры и библиотеки;

- есть изменения для участников региональных инвестиционных контрактов и резидентов ОЭЗ.

С 2022 года действуют следующие нововведения:

- по предметам лизинга амортизацию начисляют лизингодатели вне зависимости от условий договора;

- продлили до конца 2024 года условие о 50% учете убытка;

- можно учесть расходы на санаторно-курортное лечение, даже если договор заключен напрямую с санаторием;

- срок уплаты последнего в 1 квартале 2022 года ежемесячного аванса был перенесен с 28 марта на 28 апреля 2022 года.

С 2023 года вступили в действие поправки, согласно которым любые налоги, взносы и сборы уплачиваются посредством единого налогового платежа на единый налоговый счет. В связи с этим были изменены даты уплаты налогов и даты сдачи отчетности. С 2023 года сдавать декларации по налогу на прибыль следует не до 28 числа, а до 25 числа месяца, следующего за отчетным кварталом (для квартальной отчетности), или до 25 числа месяца, следующего за отчетным месяцем (для ежемесячной отчетности). Сроки уплаты авансов по налогу на прибыль и самого налога на прибыль не изменились.

В 2024 году также произошли изменения, коснувшиеся расчета авансов и самого налога на прибыль:

- положение о переносе убытков на будущее в размере 50% от рассчитанной налоговой базы продлили до конца 2026 г. — п. 2.1 ст. 283 НК РФ;

- компенсации, выплачиваемые удаленным работникам, должны быть учтены в составе прочих расходов, а не в составе расходов на оплату труда. По правде сказать, данная норма — подп. 11.1 п. 1 ст. 264 НК РФ начала действовать с августа 2023 г. Тем, кто не успел перестроиться вовремя, следует внести изменения в учетную политику с 1 января 2024 года;

- прощенные долги перед иностранными партнерами разрешено не включать в доходы и в отчетности за 2023 год — см. новую редакцию подп. 21.5 п. 1 ст. 251 НК РФ.

Итоги

Авансы по налогу на прибыль уплачиваются всеми организациями на общей системе налогообложения. Вариантов исчисления авансов три: ежеквартально с уплатой или по итогам квартала (возможность его применения ограничена величиной получаемой выручки); ежемесячно с доплатой за квартал; ежемесячно по фактической прибыли. Алгоритм исчисления авансов в каждом из перечисленных случаев имеет свои нюансы.

Содержание страницы

- Понятие налога на прибыль

- Плательщики налога

- Объект налогообложения

- Расчет налога

- Особые условия расчёта налога для отдельных видов деятельности

- Налоговый период. Отчетный период

- Порядок исчисления налога и авансовых платежей

- Перенос убытков на будущее

- Налоговая декларация

- Сроки уплаты налога и авансовых платежей

- Налоговый учет

- Особенности регионального законодательства

Понятие налога на прибыль

Налог на прибыль организаций — это прямой налог, его величина прямо зависит от конечных финансовых результатов деятельности организации.

Налог начисляется на прибыль, которую получила организация, то есть на разницу между доходами и расходами.

Прибыль – результат вычитания суммы расходов из суммы доходов организации – является объектом налогообложения.

Правила налогообложения налогом на прибыль определены в главе 25 Налогового кодекса РФ.

Плательщики налога

- Все российские юридические лица (ООО, АО, ПАО и пр.)

- Иностранные юридические лица, которые работают в России через постоянные представительства или просто получают доход от источника в РФ

- Иностранные организации, признаваемые налоговыми резидентами Российской Федерации в соответствии с международным договором по вопросам налогообложения, — для целей применения этого международного договора

- Иностранные организации, местом фактического управления которыми является Российская Федерация, если иное не предусмотрено международным договором по вопросам налогообложения

- Налогоплательщики, применяющие специальные налоговые режимы (ЕСХН, УСН) или являющиеся плательщиком налога на игорный бизнес

- Участники проекта «Инновационный центр «Сколково»

- Налогоплательщики, зарегистрированные на территории Курильских островов

Обязанность заплатить налог возникает только тогда, когда есть объект налогообложения. Если объекта нет, нет и оснований для уплаты налога.

Для разных категорий налогоплательщиков прибылью для целей налогообложения могут являться разные категории доходов.

|

Налогоплательщики |

Прибыль для целей налогообложения |

Статья налогового кодекса |

|---|---|---|

| Российские организации | Доходы, уменьшенные на расходы |

п. 1 ст. 247 НК РФ |

| Иностранные организации, осуществляющие деятельность в РФ через постоянное представительство | Доходы представительства, уменьшенные на расходы представительства |

п. 2 ст. 247 НК РФ |

| Иные иностранные организации | Доходы, полученные в РФ |

п. 3 ст. 247 НК РФ |

Объект налогообложения

Доходы. Классификация доходов.

Доходы — это выручка по основному виду деятельности (доходы от реализации), а также суммы, полученные от прочих видов деятельности. Например, от сдачи имущества в аренду, проценты по банковским вкладам и пр. (внереализационные доходы). При налогообложении

прибыли все доходы учитываются без НДС и акцизов.

Доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах.

Доходы определяются на основании первичных документов и других документов, подтверждающих полученные налогоплательщиком доходы, и документов налогового учета.

Некоторые доходы освобождены от налогообложения. Их перечень предусмотрен ст. 251 НК РФ.

Для большинства видов хозяйственной деятельности определен перечень наиболее часто встречаемых доходов, не учитываемых при налогообложении.

- в виде имущества, имущественных прав, которые получены в форме залога или задатка;

- в виде взносов в уставный капитал организации;

- в виде имущества или средств, которое получено по договорам кредита или займа; При этом не включается в доход выгода от экономии на процентах по договору беспроцентного займа либо займа, процентная ставка по которому ниже ставки рефинансирования

Банка России; - в виде капитальных вложений в форме неотделимых улучшений арендованного (полученного в безвозмездное пользование) имущества, произведенных арендатором (ссудополучателем);

- других доходов, предусмотренных ст. 251 НК РФ.

Перечень льготируемых доходов является закрытым и не подлежит расширительному толкованию. Поэтому все иные доходы, которые не указаны в этом перечне, нужно учесть для уплаты налога на прибыль.

Расходы. Группировка расходов

Расходы — это обоснованные и документально подтвержденные затраты предприятия. Они делятся на расходы, связанные с производством и реализацией (зарплата сотрудников, покупная стоимость сырья и материалов, амортизация основных средств и пр.), и на

внереализационные расходы (отрицательная курсовая разница, судебные и арбитражные сборы и пр.). Кроме того, существует закрытый перечень расходов, который нельзя учитывать по налогообложению прибыли. Это, в частности, начисленные дивиденды,

взносы в уставный капитал, погашение кредитов и пр.

Расходами признаются обоснованные и документально подтвержденные, осуществленные (понесенные) налогоплательщиком затраты.

- Материальные расходы (пп.1 и 4

п.1 ст. 254 НК РФ) - Суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг ст. 256-259 НК

РФ - Расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг (ст. 255

НК РФ)

К косвенным расходам относятся все иные суммы расходов, за исключением внереализационных расходов, осуществляемых налогоплательщиком в течение отчетного (налогового) периода.

Прямые расходы ежемесячно распределяются на остатки незавершенного производства и стоимость изготовленной продукции (работ, услуг). Это значит, что прямые расходы учитываются в уменьшение налоговой базы по налогу на прибыль организаций

только по мере реализации продукции (работ, услуг), в стоимости которых они учтены в соответствии со статьей 319 НК РФ.

Налогоплательщик самостоятельно определяет в учетной политике для целей налогообложения перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг)

Сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода.

Расходы, установленные в ст. 270 НК РФ, не уменьшают полученные организацией доходы. Этот перечень закрытый и расширительному толкованию не подлежит. Все поименованные в нем расходы, ни

при каких обстоятельствах не могут уменьшать доходы организации.

Расчет налога

При расчете налога на прибыль организаций, налогоплательщик должен четко знать, какие доходы и расходы он может признать в этом периоде, а какие нет. Даты, на которые признаются расходы и доходы для целей налогообложения, определяются двумя различными

методами (ст. 271-273 НК РФ).

Метод начисления. При ведении налогоплательщиком налогового учета методом начисления дата признания дохода/расхода не зависит от даты фактического поступления средств (получения имущества, имущественных прав и др.)/фактической

оплаты расходов. Доходы (расходы) при методе начисления признаются в том отчетном (налоговом) периоде, в котором они имели место (к которому они относятся).

- доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав;

- если связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств в их оплату.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг) — по доходам в виде безвозмездно полученного имущества (работ, услуг) и по иным аналогичным доходам;

- дата поступления денежных средств на расчетный счет (в кассу) налогоплательщика — по доходам в виде дивидендов от долевого участия в деятельности других организаций; в виде безвозмездно полученных денежных средств и по иным аналогичным

доходам.

Кассовый метод. При применении налогоплательщиком кассового метода ведения налогового учета доходы/расходы признаются по дате фактического поступления средств (получения имущества, имущественных прав и др.)/фактической оплаты

расходов.

Порядок определения доходов и расходов

- датой получения дохода признается день поступления средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и (или) имущественных прав) признается прекращение встречного обязательства налогоплательщиком — приобретателем указанных товаров (работ, услуг) и имущественных

прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод, как для доходов, так и для расходов.

Нельзя применять один метод для расходов, а другой для доходов.

Организации (за исключением банков) имеют право на определение даты получения дохода (осуществления расхода) по кассовому методу, если в среднем за предыдущие 4 квартала сумма выручки от реализации товаров (работ, услуг)

этих организаций без учета налога на добавленную стоимость не превысила 1 млн. рублей за каждый квартал.

Порядок расчета налога

Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку.

Размер

налога=Ставка

налога*

Налоговая

база

Расчет налоговой базы должен содержать (cт. 315 НК РФ):

- Период, за который определяется налоговая база

- Сумма доходов от реализации, полученных в отчетном (налоговом) периоде

- Сумма расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации

- Прибыль (убыток) от реализации

- Сумма внереализационных доходов

- Прибыль (убыток) от внереализационных операций

- Итого налоговая база за отчетный (налоговый) период

- Для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащего переносу

По прибыли, попадающей под разные ставки, базы определяются отдельно.

Основная ставка

25%

7% в федеральный бюджет (8% в 2025 — 2030 годах);

18% в бюджет субъекта РФ (17 % в 2017 — 2030 годах).

Ставка может быть еще ниже:

- для резидентов (участников) особых экономических зон и свободных экономических зон (п. 1, п. 1.7, п. 1.7-1 ст. 284 НК РФ);

- для участников региональных инвестиционных проектов (п. 1 ст. 284 НК РФ, п. 3 ст. 284.3, п. 3 ст. 284.3-1 НК РФ);

- для организаций, получивших статус резидента территории опережающего социально-экономического развития или свободного порта Владивостока (п. 1.8 ст. 284 НК РФ,

ст. 284.4 НК РФ).

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль:

30%

Прибыль по ценным бумагам (за исключением доходов в виде дивидендов), выпущенным российскими организациями, права на которые учитываются на счетах депо, информация о которых не была предоставлена налоговому агенту (п.4.2 ст.284 НК РФ).

25% — в федеральный бюджет

- Прибыль от осуществления деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья, полученная:

— организациями, владеющими лицензиями на пользование участком недр, на котором расположено данное месторождение или предполагается осуществлять поиск, оценку и (или) разведку такого месторождения;

— операторами такого месторождения (п.1.4, п.6 ст.284 НК РФ); - Прибыль контролируемых налогоплательщиками иностранных компаний (п.1.6, п.6 ст.284 НК РФ);

- Доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство, за исключением доходов, к которым применяются иные налоговые ставки (пп.1 п.2 ст.284 НК РФ).

20%

- Доходы в виде процентов, полученных владельцами государственных, муниципальных и иных ценных бумаг (пп.1 п.4 ст.284 НК РФ)

- Доходы в виде дивидендов, полученных иностранной организацией по акциям российских организаций, а также дивидендов от участия в капитале организации в иной форме (пп.3 п.3 ст.284 НК РФ).

15%

- Доходы в виде дивидендов, полученные от российских и иностранных организаций российскими организациями (пп.2 п.3 ст.284 НК РФ);

- Доходы в виде дивидендов, полученные по акциям, права на которые удостоверены депозитарными расписками (пп.2 п.3 ст.284 НК РФ).

10%

Доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство, от использования, содержания или сдачи в аренду подвижных транспортных средств или контейнеров в связи с осуществлением международных перевозок

(

пп.2 п.2 ст.284 НК РФ)

9%

Доходы в виде процентов по некоторым муниципальным ценным бумагам (пп.2 п.4 ст.284 НК РФ).

8 % в федеральный бюджет и 0 % в бюджеты субъектов Российской Федерации

В отношении прибыли российских организаций, осуществляющих деятельность в сфере радиоэлектронной промышленности (п. 1.16 ст. 284 НК РФ).

5 % в федеральный бюджет и 0 % в бюджеты субъектов Российской Федерации

В отношении прибыли российских организаций, осуществляющих деятельность в области информационных технологий (п. 1.15 ст. 284 НК РФ).

0% в федеральный бюджет и бюджеты субъектов Российской Федерации

- по доходам сельскохозяйственных товаропроизводителей и рыбохозяйственных организаций, отвечающих требованиям статьи 346.2 НК РФ, от деятельности, связанной

с реализацией произведенной и переработанной данными налогоплательщиками собственной сельскохозяйственной продукции (п. 1.3 ст.284 НК РФ); - в отношении прибыли, полученной ЦБ РФ от осуществления деятельности, связанной с регулированием денежного обращения (п.5 ст.284 НК РФ);

- в отношении прибыли, организаций, осуществляющих медицинскую и (или) образовательную деятельность (п.1.1 ст.284, ст. 284.1 НК РФ);

- в отношении прибыли участников проекта «Сколково», прекративших использовать право на освобождение от обязанностей плательщика налога на прибыль (п.5.1 ст.284 НК РФ);

- в отношении прибыли организаций, осуществляющих социальное обслуживание граждан (п. 1.9 ст. 284 НК РФ).

0% в федеральный бюджет

- по доходам в виде процентов по некоторым государственным и муниципальным ценным бумагам (пп.3 п.4 ст.284 НК РФ);

- по доходам в виде дивидендов, полученных российскими организациями, непрерывно владеющими в течение 365 дней не менее чем 50-процентным вкладом (долей) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации

(пп.1 п.3 ст.284 НК РФ); - по доходам от выбытия долей участия в уставном капитале российских организаций, а также акций российских организаций (п. 4.1 ст.284 и ст. 284.2 НК РФ);

- в отношении прибыли организаций – резидентов технико-внедренческой особой экономической зоны, а также организаций – резидентов туристско-рекреационных особых экономических зон, объединённых решением Правительства Российской Федерации

в кластер (п.1.2 ст.284 НК РФ); - в отношении прибыли организаций – участников региональных инвестиционных проектов (п. 1.5 и 1.5-1 ст. 284 НК РФ);

- в отношении прибыли организаций – участников свободной экономической зоны на территориях Республики Крым и города федерального значения Севастополя (п.1.7 ст.284 НК РФ);

- в отношении прибыли организаций — участников свободной экономической зоны на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области, Херсонской области и на прилегающих территориях;

- в отношении прибыли организаций, получивших статус резидента территории опережающего социально-экономического развития в соответствии с Федеральным законом «О территориях опережающего социально-экономического развития в Российской

Федерации» (п.1.8 ст. 284 НК РФ); - в отношении прибыли организаций, получивших статус резидента свободного порта Владивостока (п. 1.8 ст. 284 НК РФ);

- в отношении прибыли организаций-участников особой экономической зоны в Магаданской области (п. 1.10 ст. 284 НК РФ).

Особые условия расчёта налога для отдельных видов деятельности

Налоговым кодексом РФ установлены особенности определения доходов и расходов некоторых организаций, которые зависят от осуществляемого этими организациями вида деятельности. Таким образом, в гл. 25 НК РФ рассматриваются не только общие подходы к формированию налоговой базы, исчислению и уплате налога на прибыль, но и особенности налогообложения прибыли, связанные со спецификой некоторых отраслей или групп предприятий.

- Банки (cт. 290, 291, 292 НК РФ)

- Страховые организации (страховщики) (cт. 293, 294, 294.1 НК РФ)

- Негосударственные пенсионные фонды (cт. 295, 296 НК РФ)

- Участники рынка ценных бумаг (cт. 298, 299 НК РФ)

- Клиринговые организации (cт. 299.1, 299.2 НК РФ)

- Особенности по операциям с финансовыми инструментами срочных сделок (ст. 301-305 и 326-327 НК РФ)

-

Особенности при исполнении договора доверительного управления имуществом, договора простого товарищества (ст. 276, 278 и

332 НК РФ) - Особенности налогообложения иностранных организаций ( ст.307-310 НК РФ)

Налоговый период. Отчетный период

Налоговый период – это период, по окончании которого завершается процесс формирования налоговой базы, окончательно определяется сумма налога к уплате. (cт. 285 НК РФ).

По налогу на прибыль организаций налоговым периодом признается календарный год.

Отчетный период

Квартал

Полугодие

9 месяцев

Порядок исчисления налога и авансовых платежей

Налог определяется как соответствующая налоговой ставке процентная доля налоговой базы. (cт. 286 НК РФ)

- Авансовые платежи по итогам отчетного периода (квартальные) уплачиваются не позднее 28-го числа месяца, следующего за соответствующим отчетным периодом.

- Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, уплачиваются в срок не позднее 28-го числа каждого месяца этого отчетного периода, если иное не установлено настоящей статьей.

- Налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, уплачивают авансовые платежи не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налога.

- Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее 28 марта года, следующего за налоговым периодом.

В основном все налогоплательщики налога на прибыль уплачивают авансовые платежи ежемесячно (п.2 ст.286 НК РФ)

Организации, которые уплачивают авансовые платежи только поквартально (4 раза в год) указаны в пункте 3 статьи 286 НК РФ

Порядок расчета ежеквартальных авансовых платежей

Сумма квартального авансового платежа, которую организация должна уплатить в бюджет за отчетный период, например, по итогам полугодия:

АК

к доплате=АК

отчетный—

АК

предыдущий

где:

АК к доплате — это сумма квартального авансового платежа, подлежащая уплате (доплате) в бюджет по итогам отчетного периода

АК отчетный — это сумма квартального авансового платежа, исчисленного по итогам отчетного периода

АК предыдущий — это сумма квартального авансового платежа, уплаченная по итогам предыдущего отчетного периода (в текущем налоговом периоде)

Например: налоговая база за полугодие составила 85 000 рублей. Согласно

первой формуле рассчитаем размер налога = 85 000 x 25% = 21 250 рублей.

В первом квартале сумма исчисленного налога составила 15 000 рублей.

Следовательно, согласно второй формуле рассчитаем итоговый

квартальный аванс, подлежащий к уплате по итогам полугодия

21 250 – 15 000 = 6 250 рублей.

Порядок расчета ежемесячных авансовых платежей

Платежи по налогу на прибыль в течение отчетных периодов налогоплательщики производят авансом — равномерными платежами каждый месяц. Суммы таких ежемесячных авансовых платежей, которые должны быть уплачены в следующем отчетном периоде рассчитываются

налогоплательщиком исходя из суммы авансового платежа, исчисленной за предыдущий отчетный период.

Пример 1, из декларации за 1 квартал:

Сумма ежемесячных авансовых платежей во втором квартале равна налогу от прибыли, полученной в первом квартале

Показатель строки 290 делится на три, в результате получается сумма ежемесячных авансовых платежей за апрель, май и июнь.

Показатель строки 290 декларации по налогу на прибыль равен сумме показателей строк 120, 130, 140 — Федеральный бюджет, 220, 230, 240 – Бюджет субъекта подраздела 1.2 Раздела 1 Декларации по налогу на прибыль (п. 5.11. Раздела V. Порядка

заполнения Листа 02 «Расчет налога на прибыль организаций» Декларации приказа от 22 марта 2012 г. N ММВ-7-3/174@ «Об утверждении формы и формата представления налоговой декларации по налогу на

прибыль организаций, порядка её заполнения».

Пример 2, из декларации за полугодие:

Авансовый платеж по итогам полугодия равен сумме исчисленного налога на прибыль, полученного за полугодие, за минусом суммы исчисленного налога на прибыль за первый квартал.

Показатель строки 290 делится на три, в результате получается сумма ежемесячных авансовых платежей за июль, август и сентябрь. Показатель строки 290 декларации по налогу на прибыль равен сумме показателей строк 120, 130, 140 — Федеральный бюджет,

220, 230, 240 – Бюджет субъекта подраздела 1.2 Раздела 1 Декларации по налогу на прибыль (п. 5.11. Раздела V. Порядка заполнения Листа 02 «Расчет налога на прибыль организаций» Декларации приказа от 22 марта 2012 г. N ММВ-7-3/174@ «Об утверждении формы и формата представления налоговой декларации по налогу на прибыль организаций, порядка её заполнения».

Пример 3 из декларации за девять месяцев:

Величина платежа по итогам девяти месяцев, равна налогу от прибыли за девять месяцев за вычетом авансовых платежей за полугодие

Показатель строки 290 делится на три, в результате получается сумма ежемесячных авансовых платежей за октябрь, ноябрь и декабрь.

Показатель строки 290 декларации по налогу на прибыль равен сумме показателей строк 120, 130, 140 — Федеральный бюджет, 220, 230, 240 – Бюджет субъекта подраздела 1.2 Раздела 1 Декларации по налогу на прибыль (п. 5.11. Раздела V. Порядка заполнения

Листа 02 «Расчет налога на прибыль организаций» Декларации приказа от 22 марта 2012 г. N ММВ-7-3/174@ «Об утверждении формы и формата представления налоговой декларации по налогу на прибыль организаций,

порядка её заполнения».

Если при расчете ежемесячных авансовых платежей разница отрицательна или равна нулю, то ежемесячные авансовые платежи не уплачиваются.

Ежемесячные авансовые платежи на I квартал года равны ежемесячным авансовым платежам, рассчитанным на IV квартал предыдущего налогового периода, которые в свою очередь определяются по итогам девяти месяцев.

Вновь созданные организации уплачивают не ежемесячные, а квартальные авансовые платежи до тех пор, пока не закончится полный квартал с даты их государственной регистрации. Затем налогоплательщик должен посмотреть, чему равна выручка от реализации (без НДС). Если она не превышает 5 млн. рублей в месяц или 15 млн. рублей в квартал, компания может продолжать уплачивать только квартальные авансовые платежи. В случае превышения лимита предприятие со следующего месяца переходит на уплату ежемесячных авансовых платежей.

Определение ежемесячных авансовых платежей исходя из фактической прибыли

Данный способ организация может применять добровольно. (п.2 ст. 286 НК РФ)

Для этого нужно уведомить налоговую инспекцию не позднее 31 декабря о том, что в течение будущего года предприятие переходит на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли.

При этом способе отчетными периодами являются месяц, два месяца, три месяца и так далее до окончания календарного года.

- Авансовый платеж за январь равен налогу от прибыли, фактически полученной в январе.

- Авансовый платеж за январь-февраль равен налогу от прибыли, фактически полученной в январе и феврале за минусом авансового платежа за январь.

- Авансовый платеж за январь-март равен налогу от прибыли, фактически полученной в январе-марте за вычетом авансовых платежей за январь и февраль.

- И так далее вплоть до декабря.

Организации, исчисляющие ежемесячные авансовые платежи исходя из фактической прибыли, представляют налоговые декларации по налогу на прибыль 12 раз в год.

Перенос убытков на будущее

Организации, понесшие убыток в предыдущем налоговом периоде, вправе уменьшить положительную налоговую базу текущего периода на всю сумму полученного ими убытка или на часть этой суммы.(cт. 283 НК РФ)

Налогоплательщики обязаны хранить документы, подтверждающие объем понесенного убытка в течение всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков.

В отчетные (налоговые) периоды с 1 января 2017 года по 31 декабря 2024 года налоговая база по налогу за соответствующий период может быть уменьшена на убытки предыдущих периодов не более чем на 50 %.

Организация ООО «Альфа» получила убытки в течение двух лет подряд:

— по итогам 2009 года – 180 000 руб.

— по итогам 2010 года – 300 000 руб.

По итогам 2011 года Общество получило прибыль – 200 000 руб.

Налогоплательщик вправе при соблюдении условий статьи 283 НК РФ перенести убытки, уменьшив тем самым налоговую базу, но, не превысив её.

Таким образом, на 2011 год организация сможет перенести убыток 2009 года в сумме 180 000 руб. и часть убытка 2010 года в сумме 20 000 руб.

В налоговой декларации в Листе 02:

| Показатель налоговой декларации | Код строки | Сумма (руб.) |

|---|---|---|

| Налоговая база | 100 | 200 000 |

| Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период (стр. 150 Приложения 4 к Листу 02) | 110 | 200 000 |

| Налоговая база для исчисления налога (стр. 100 — стр. 110) | 120 | 0 |

Таким образом, с учетом перенесенных убытков налоговая база равна нулю (200 000-180 000-20 000 руб.).

Оставшаяся часть суммы убытка за 2010 год в размере 280 000 руб. (300 000 – 20 000) может быть учтена в последующих периодах.

Налоговая декларация

Налоговая декларация представляется (cт. 289 НК РФ) :

- не позднее 25 дней со дня окончания соответствующего отчетного периода

- не позднее 25 марта года, следующего за истекшим налоговым периодом

Декларацию необходимо представлять в налоговую инспекцию:

- по месту нахождения организации;

- по месту нахождения каждого обособленного подразделения организации.

Форма Декларации по налогу на прибыль организаций, порядок её заполнения, а также формат представления налоговой декларации по налогу на прибыль организаций в электронной форме, утверждены приказом ФНС России от 02.10.2024 ЕД-7-3/830@

Сроки уплаты налога и авансовых платежей

| Наименования платежей | Сроки уплаты |

|---|---|

| Налог, уплачиваемый по итогам налогового периода | Не позднее 28 марта года, следующего за истекшим налоговым периодом |

Авансовые платежи по итогам отчетного периода:

|

|

| Ежемесячные авансовые платежи подлежащие уплате в течение квартала | Ежемесячно не позднее 28-го числа текущего месяца |

| Налог с доходов по государственным и муниципальным ценным бумагам, подлежащих налогообложению у получателя дохода | Не позднее 28-го числа месяца, следующего за соответствующим месяцем |

Налоговый учет

Налоговый учет — это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов (cт. 313 НК РФ).

Налогоплательщики исчисляют налоговую базу по итогам каждого отчетного (налогового) периода на основе данных налогового учета. Система налогового учета организуется налогоплательщиками самостоятельно.

Подтверждением данных налогового учета являются:

- первичные учетные документы (включая справку бухгалтера)

- аналитические регистры налогового учета

- расчет налоговой базы

Аналитические регистры налогового учета — это сводные формы систематизации данных налогового учета за отчетный (налоговый) период.

Особенности регионального законодательства

Информация ниже зависит от вашего региона (77 город Москва)

Ваш регион был определен автоматически. Вы всегда можете сменить его, воспользовавшись переключателем в верхнем левом углу страницы.

Ставка налога, зачисляемого в бюджет города Москвы составляет 17%.

- Законом города Москвы от 23.11.2016 № 37 «Об установлении ставки налога на прибыль организаций для организаций-резидентов и управляющих компаний особых экономических зон технико-внедренческого типа, созданных на территории города Москвы» установлены пониженные ставки налога на прибыль организаций, подлежащего зачислению в бюджет города Москвы в размере:

— 0% для организаций-резидентов особых экономических зон в отношении прибыли, полученной от деятельности, осуществляемой на территориях особых экономических зон;

— 12,5 % для организаций-управляющих компаний особых экономических зон в отношении прибыли, полученной от деятельности, осуществляемой в целях реализации соглашений об управлении особыми экономическими зонами.

- Законом города Москвы от 12.07.2017 № 22 «Об особенностях налогообложения при реализации региональных инвестиционных проектов на территории города Москвы» установлены пониженные ставки налога на прибыль организаций, подлежащего зачислению в бюджет города Москвы в размере:

— 10% для организаций, включенных в реестр организаций-участников региональных инвестиционных проектов;

— 0% для инвесторов, являющихся стороной специального инвестиционного контракта, заключенного в соответствии с федеральным законодательством от имени Российской Федерации определенным Правительством Российской Федерации федеральным органом исполнительной власти.

- Законом города Москвы от 20.11.2019 № 28 «Об инвестиционном налоговом вычете» установлено право налогоплательщиков на применение на территории города Москвы инвестиционного налогового вычета при исчислении налога на прибыль организаций в размере 90 процентов суммы расходов, составляющей первоначальную стоимость основного средства в соответствии с абзацем вторым пункта 1 статьи 257 Налогового кодекса Российской Федерации, и в размере 90 процентов суммы расходов, составляющей величину изменения первоначальной стоимости основного средства в случаях, указанных в пункте 2 статьи 257 Налогового кодекса Российской Федерации (за исключением частичной ликвидации основного средства).

Как часто организация должна платить авансы по налогу на прибыль, зависит от выбранного способа расчетов и от размера выручки. С 2025 года ставка налога на прибыль выросла — 25%. При этом 17% от рассчитанного налога всегда перечисляют в бюджет РФ, а 8% — в бюджет субъекта РФ.

Порядок и алгоритм расчета для юридических лиц прописан в статьях 286 и 287 Налогового кодекса РФ.

Кто платит ежемесячные авансовые платежи по налогу на прибыль, какие есть варианты и как считать платежи при каждом из них, расскажем в этой статье.

Какими бывают авансовые платежи по налогу на прибыль

Согласно Налоговому кодексу, у организаций есть три варианта оплаты авансов, и каждый предполагает особый порядок расчета:

Варианты оплаты авансов

Расчёт авансовых платежей по налогу на прибыль исходя из показателей предыдущего квартала

При этом способе каждый месяц текущего квартала фирма перечисляет авансовые платежи, которые рассчитывают на основе показателей предыдущего квартала. По окончании квартала рассчитывают налог уже от фактических показателей отчетного квартала, вычитают перечисленные авансы и делают доплату (если есть).

Срок уплаты авансовых платежей — не позднее 28 числа месяца, следующего за отчётным.

Пример:

В IV квартале 2024 года ООО «Сезам» платило ежемесячные авансовые платежи по 100 000 рублей (300 000 руб. ÷ 3 мес.).

В I квартале 2025 ООО «Сезам» будет платить по 100 000 руб. ежемесячных авансовых платежей в январе, феврале и марте.

По итогам I квартала 2025 получена прибыль 3 000 000 руб., сумма налога по итогам квартала — 750 000 руб. (3 000 000 руб. × 25%).

Доплата по итогам I квартала 2025: 750 000 руб. — 100 000 руб. × 3 мес. = 450 000 руб.

Во II квартале 2025 ООО «Сезам» будет платить по 250 000 руб. авансовых платежей (750 000 руб. ÷ 3 мес.).

По итогам полугодия получена прибыль 7 000 000 руб., сумма налога по итогам полугодия — 1 750 000 руб.

Доплата по итогам полугодия 2025: 1 750 000 руб. — 750 000 руб. — 250 000 руб. × 3 мес. = 250 000 руб.

В III квартале 2025 ООО «Сезам» будет платить по 333 333 руб. ((1 750 000 руб. — 750 000 руб.) ÷ 3 мес.)

По итогам 9 месяцев получена прибыль 10 000 000 руб., сумма налога по итогам 9 месяцев — 2 500 000 руб.

Доплата по итогам 9 месяцев 2025: 2 500 000 руб. — 1 750 000 руб. — 333 333 руб. × 3 мес. = — 250 000 руб.

По итогам 9 месяцев 2025 доплату вносить не нужно, образовалась переплата в размере 250 000 руб. Эта сумма отобразится на ЕНС ООО «Сезам», и можно будет распорядиться (вернуть или зачесть в счёт будущих платежей).

По итогам года получена прибыль 15 000 000 руб., сумма налога по итогам года — 3 750 000 руб.

В IV квартале 2025 ООО «Сезам» будет платить по 250 000 руб. ((2 500 000 руб. — 1 750 000 руб.) ÷ 3 мес.)

Доплата по итогам 2025 года: 3 750 000 руб. — 750 000 руб. — 750 000 руб. — 1 000 000 руб. — 750 000 руб. = 500 000 руб.

Так как по итогам 9 месяцев у ООО «Сезам» образовалась переплата по авансовым платежам в размере 250 000 руб., их можно зачесть в счёт платежа по итогам года, и уплачивать уже остаток, равный 250 000 руб. (500 000 руб. — 250 000 руб.). При необходимости переплату можно зачесть в счет других налогов.

Налоговая база и начисление авансовых платежей:

| Период | Прибыль (руб.) |

Налог (авансовый платёж) по итогам периода, ставка 20% — в 2024 году, 25% — в 2025 году | Ежемесячный авансовый платёж исходя из показателей предыдущего квартала | Доплата по итогам периода | Срок уплаты |

|---|---|---|---|---|---|

| IV квартал | 100 000 | ||||

| I квартал | 3 000 000 | 750000 | 100 000 | 28.01.2025 | |

| 100 000 | 28.02.2025 | ||||

| 100 000 | 28.03.2025 | ||||

| 450 000 | 28.04.2025 | ||||

| I полугодие | 7 000 000 | 1 750000 | 250 000 | 28.04.2025 | |

| 250 000 | 28.05.2025 | ||||

| 250 000 | 30.06.2025 | ||||

| 250 000 | 30.06.2025 | ||||

| 9 месяцев | 10 000 000 | 2 500 000 | 333 333 | 28.07.2025 | |

| 333 333 | 28.08.2025 | ||||

| 333 333 | 29.09.2025 | ||||

| -250 000 (переплата) | Нет платежа | ||||

| 2025 год | 15 000 000 | 3 750 000 | 250 000 | 28.10.2025 | |

| 250 000 | 28.11.2025 | ||||

| 250 000 | 29.12.2025 | ||||

| 500 000 | 30.03.2026 |

Первый квартал

Авансовый платеж 1 квартал

В первом квартале расчёты делать не нужно, т.к. ежемесячный авансовый платёж уже известен. Он равен ежемесячному авансовому платежу в IV квартале предыдущего года.

То есть в январе, феврале и марте вы будете платить столько же, сколько в октябре, ноябре и декабре прошедшего года. (п.2 ст. 286 НК РФ).

Второй квартал

Авансовый платеж за 2 квартал

Третий квартал

Авансовый платеж за 3 квартал

Четвертый квартал

Авансовый платеж за 4 квартал

Ежемесячные авансовые платежи исходя из фактической прибыли

Такой вариант могут добровольно применять все плательщики налога на прибыль. Для этого до 31 декабря нужно подать заявление в ИФНС в произвольной форме. Этот способ выгоден для тех, чьи доходы нестабильны. Например, при сезонном бизнесе. Но с ежемесячными авансовыми платежами и декларации нужно сдавать каждый месяц.

Скачать уведомление о переходе организации на ежемесячную уплату авансовых платежей по налогу на прибыль

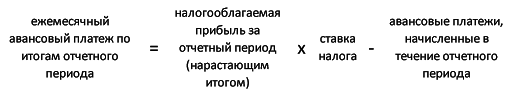

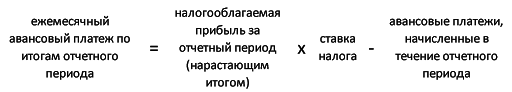

Ежемесячные авансовые платежи по налогу на прибыль рассчитываются просто:

Ежемесячные авансовые платежи по налогу на прибыль

Срок перечисления налогов – до 28 числа месяца, следующего за отчетным. За январь платят до 28 февраля, за февраль до 28 марта и т.д., годовой платеж – до 28 марта следующего года.

Ежемесячная уплата авансовых платежей юридическими лицами по фактической прибыли, таблица с графиком за 2025 год (пример):

| Период | Прибыль за период нарастающим итогом, руб. |

Авансовый платеж (налог) по итогам периода (ставка — 25%), руб. |

К уплате в бюджет за минусом уже перечисленных авансовых платежей, руб. |

Срок |

|---|---|---|---|---|

| Январь | 150 000 | 37 500 | 37 500 | 28.02.2025 |

| Январь-февраль | 250 000 | 62 500 | 25 000 | 28.03.2025 |

| Январь-март | 500 000 | 125 000 | 62 500 | 28.04.2025 |

| Январь-апрель | 570 000 | 142 500 | 17 500 | 28.05.2025 |

| Январь-май | 630 000 | 157 500 | 15 000 | 30.06.2025 |

| Январь-июнь | 780 000 | 195 000 | 37 500 | 28.07.2025 |

| Январь-июль | 1 020 000 | 255 000 | 60 000 | 28.08.2025 |

| Январь-август | 1 240 000 | 310 000 | 55 000 | 29.09.2025 |

| Январь-сентябрь | 1 360 000 | 340 000 | 30 000 | 28.10.2025 |

| Январь-октябрь | 1 410 000 | 352 500 | 12 500 | 28.11.2025 |

| Январь-ноябрь | 1 640 000 | 410 000 | 57 500 | 29.12.2025 |

| Январь-декабрь | 1 920 000 | 480 000 | 70 000 | 30.03.2026 |

Ежеквартальные авансовые платежи по налогу на прибыль исходя из фактических показателей за квартал

Этот вариант позволяет отказаться от ежемесячных платежей, и платить только один раз в квартал.

Но такой способ расчетов могут применять только организации, в которых среднеквартальная выручка за последние четыре квартала не больше лимита в 15 миллионов рублей (п.3 ст.286 НК РФ).

Квартальные платежи считайте по формуле:

Итоговые квартальные платежи

То есть формула такая же, как для ежемесячных авансовых платежей по фактической прибыли, только периодом будет не месяц, два месяца, три месяца и т.д., а квартал, полугодие, 9 месяцев и год.

| Период | Прибыль за период нарастающим итогом, руб. | Авансовый платеж (налог) по итогам периода (ставка — 25%), руб. | К уплате в бюджет за минусом уже перечисленных авансовых платежей, руб. | Срок |

|---|---|---|---|---|

| 1 квартал | 2 800 000 | 700 000 | 700 000 | 28.04.2025 |

| Полугодие | 5 200 000 | 1 300 000 | 600 000 | 28.07.2025 |

| 9 месяцев | 7 800 000 | 1 950 000 | 650 000 | 28.10.2025 |

| 2025 год | 10 000 000 | 2 500 000 | 550 000 | 30.03.2026 |

Срок перечисления – до 28 числа по истечении отчетного периода, то есть до 28 апреля, июля и октября, а по итогам года – до 28 марта следующего года.

Как рассчитать лимит выручки в 2025 году

Для того, чтобы определить соблюдение лимита, в расчет берут 4 квартала идущие подряд независимо от того, относятся ли они к одному календарному году.

Например, чтобы узнать, можно ли перейти на уплату квартальных авансовых платежей в III квартале, подсчитайте среднеквартальную выручку начиная с III квартала прошлого года по II квартал текущего.

В расчете участвуют только доходы от реализации, которые определяются согласно статье 249 НК РФ. Выручка берется без учета НДС и акцизов.

Пример расчёта:

Выручка от реализации ООО «Продвижение» без НДС и акцизов составила:

III кв. 2024 — 18 млн.

IV к.2025 — 12 млн.

I кв. 2025 — 14 млн.

II кв. 2025 — 13 млн.

Для того, чтобы определить, имеет ли право фирма в третьем квартале 2025 года платить авансы только ежеквартально, находим среднее значение по выручке:

(18 + 12 + 14 + 13) ÷ 4 = 14,25

Это меньше 15, следовательно, в третьем квартале ООО «Продвижение» может платить налог только по итогам квартала.

Допустим, в III квартале выручка ООО подскочила до 23 млн. Тогда среднее значение будет:

(12 + 14 +13 +23) ÷ 4 = 15,5

Это больше 15, а значит лимиты не соблюдены и уже в IV квартале 2025 года ООО «Продвижение» должно будет делать перечисление авансовых платежей помесячно.

Такой расчет нужно делать каждые три месяца. Если в следующем квартале среднеарифметическое снова будет меньше 15, фирма сможет отказаться от ежемесячных авансов на ближайшие три месяца.

Как платить налог на прибыль вновь созданным организациям

Четыре полных квартала после регистрации компания считается вновь созданной. Т.е. если предприятие зарегистрировали в июне, первым полным для него будет считаться третий квартал.

В течение этого времени новые компании могут уплачивать авансы только раз в квартал без ежемесячных платежей. Но только при условии, что будет соблюден лимит выручки – 5 млн. руб. в месяц или 15 млн. руб. в квартал (п. 5 ст. 287 НК РФ). Если в каком-либо квартале (начиная с первого полного, т.к. первый неполный, в котором образовалась организация, в расчете не участвует) этот лимит будет превышен, в декларации за этот квартал нужно будет исчислить помесячные авансовые платежи на будущий отчетный период.

Другой вариант – по желанию новая фирма может сразу начать платить авансы ежемесячно по фактической прибыли.

Как быть с переплатой

Бывает, что организация исправно платила авансовые платежи, а по итогам года картина поменялась и налог оказался меньше авансов. Тогда у организации образуется переплата на ЕНС. Её можно зачесть в счет будущих платежей по этому же налогу, зачесть в счет другого федерального налога или вернуть на расчетный счет по завялению.

В этой статье расписаны общие правила расчета. Если компания платит торговый сбор или выплачивает налог за пределами Российской Федерации, сумма которого засчитывается в счет уплаты налога на прибыль, платежи считаются по другим правилам.

Для того, чтобы правильно рассчитывать налоги и без ошибок заполнять отчеты, станьте пользователем сервиса «Моё дело».

Данная статья будет полезна тем налогоплательщикам, которые уплачивают ежеквартальные платежи по итогам квартала плюс ежемесячные авансовые платежи.

Она поможет:

- рассчитать авансовые платежи по налогу на прибыль;

- узнать о сроках уплаты авансовых платежей по итогам I квартала;

- заполнить соответствующие разделы и строки в декларации за I квартал.

Чтобы разобраться, какие есть варианты расчета и уплаты авансовых платежей читайте также статью Варианты и сроки уплаты авансов по налогу на прибыль

Содержание

- Пример

- Лист 02 Расчет налога на прибыль и авансовых платежей

- Шаг 1. Определите сумму налога на прибыль за I квартал (стр. 180-200)

- Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

- Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

- Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

- Шаг 4.1. Федеральный бюджет

- Шаг 4.2. Бюджет субъекта РФ

- Шаг 5. Определите сумму авансовых платежей к уплате во II квартале (стр. 290-310)

- Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за I квартал

- Раздел 1 Подраздел 1.2 Авансовые платежи на II квартал

С 01.01.2025 ставка налога на прибыль в федеральный бюджет увеличена на 5%. Общая ставка налога на прибыль составляет 25%, в т.ч. (ст. 284 НК РФ):

- ФБ — 8%

- РБ — 17%

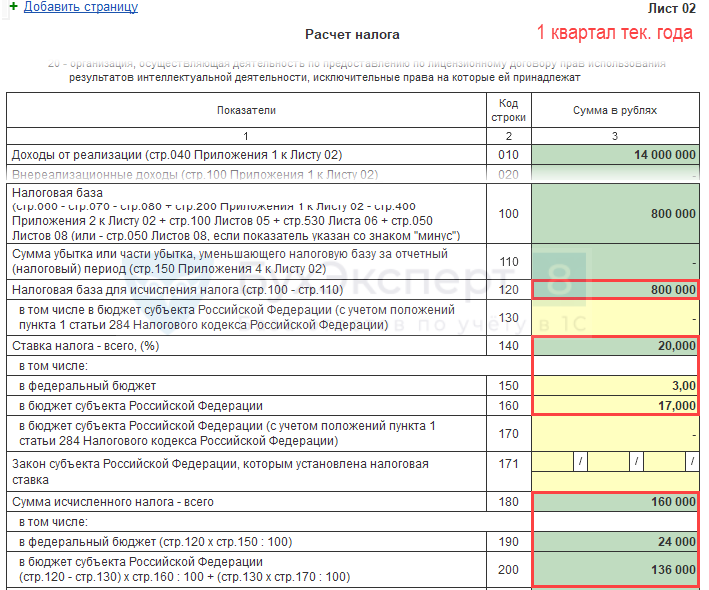

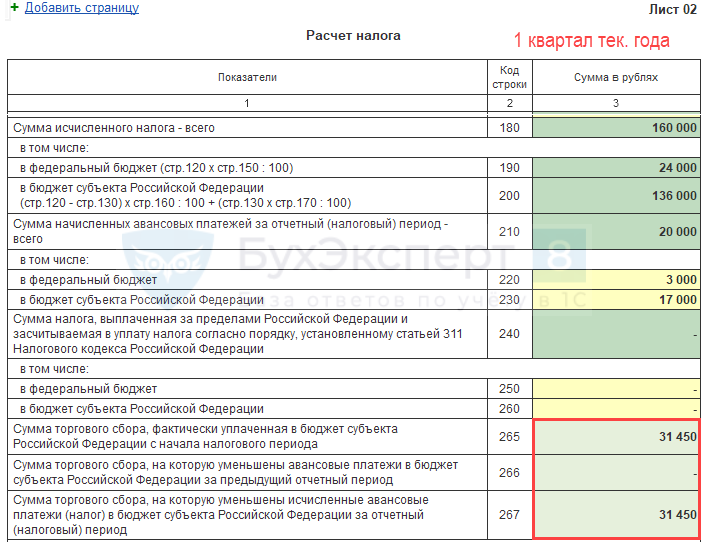

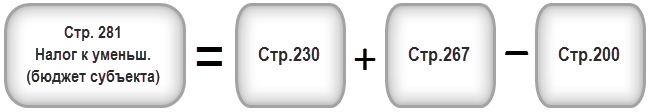

Пример

Налогооблагаемая прибыль Организации по результатам I квартала составила 800 000 руб. В декларации за 9 месяцев за предыдущий период указаны авансовые платежи к уплате в I квартале — 20 000 руб., в том числе:

- в федеральный бюджет — 3 000 руб.;

- в региональный бюджет — 17 000 руб.

За I квартал был начислен и перечислен в бюджет торговый сбор в размере 31 450 руб.

Необходимо рассчитать авансовые платежи к уплате за I квартал и ежемесячные авансовые платежи на II квартал.

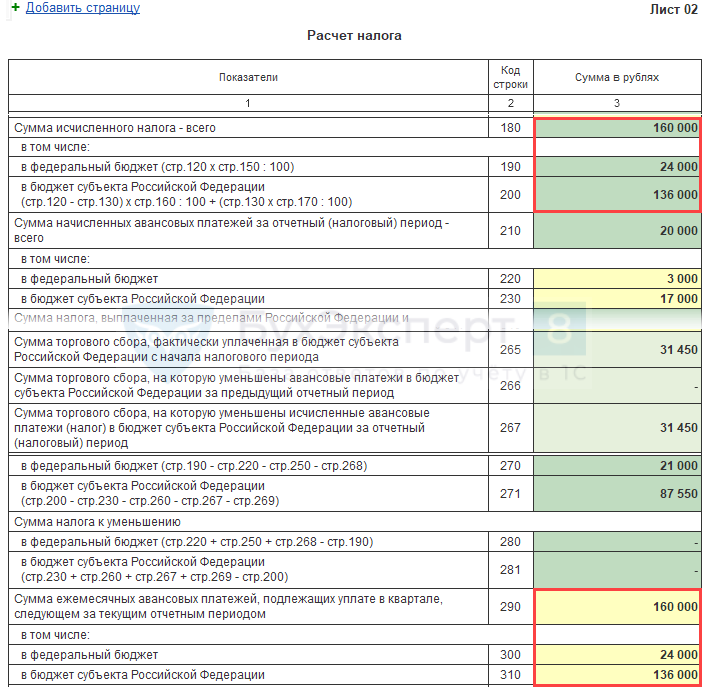

Лист 02 Расчет налога на прибыль и авансовых платежей

Рассмотрим пошаговое заполнение декларации Лист 02 в части расчета налога на прибыль за I квартал и суммы ежемесячных авансовых платежей на II квартал.

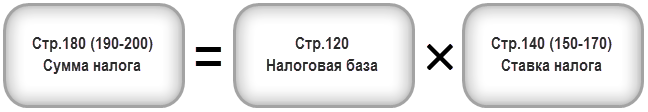

Шаг 1. Определите сумму налога на прибыль за I квартал (стр. 180-200)

Сумма налога на прибыль в 1С рассчитывается автоматически, исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Проверьте расчет за I квартал по формуле:

В нашем примере сумма налога на прибыль всего (стр. 180) — 800 000 х 20% = 200 000 руб., в т. ч.:

- в федеральный бюджет (стр. 190) — 800 000 х 3 % = 24 000 руб.;

- в бюджет субъекта РФ (стр. 200) — 800 000 х 17 % = 136 000 руб.

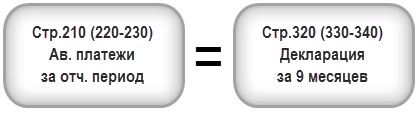

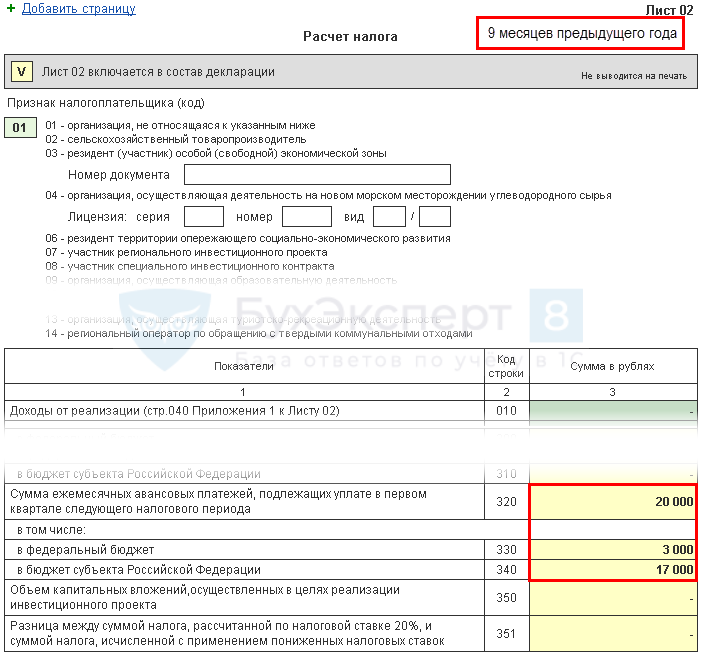

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна платить ежемесячно в I квартале, рассчитываются в декларации за 9 месяцев прошлого года. Поэтому в строки 220, 230 вручную введите авансовые платежи из строк 330, 340 декларации за 9 месяцев.

Должно выполняться следующее равенство:

В нашем примере в декларации за 9 месяцев прошлого года сумма начисленных авансовых платежей всего (стр. 320) — 20 000 руб., в т. ч.:

- федеральный бюджет (стр. 330) — 3 000 руб.;

- бюджет субъекта РФ (стр. 340) — 17 000 руб.

Следовательно, аналогичные цифры укажите в стр. 210 (220, 230) декларации за I квартал.

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации заполнятся в 1С автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за I квартал данные строки заполняются следующим образом:

- Стр.265 – сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала года. В нашем примере сумма составляет 31 450 руб.

В 1С в строке 265 автоматически заполняется оборот по Кт 68.13 (вид платежа — Налог начислено/уплачено).

В связи с уплатой торгового сбора в составе ЕНП по сроку, наступающему после срока представления декларации по прибыли, налоговики разрешили уменьшать налог на прибыль в региональный бюджет на торговый сбор, если на дату уплаты авансового платежа обязанность по уплате торгового сбора выполнена (Письмо ФНС от 22.09.2023 N СД-3-3/12323@).

Особенность программы: строка 265 может не заполняться при наличии кредитового сальдо по счету 68.13 «Торговый сбор» на дату подписания декларации по налогу на прибыль.

Для автоматического заполнения строк 265-267 Листа 02 укажите на титульном листе формы дату после переноса торгового сбора на ЕНС. Затем можно установить реальную дату подписания декларации.

- Стр.266 – в декларации за I квартал не заполняется, т.к. должна указываться сумма торгового сбора, на которую был уменьшен налог в предыдущих кварталах отчетного года.

- Стр.267 – сумма торгового сбора, которая уменьшает исчисленный налог на прибыль за I квартал в региональный бюджет. Показатель строки не может быть больше суммы по стр.200 «Сумма начисленного налога в бюджет субъекта РФ».

Подробнее Особенности уменьшения налога на прибыль на сумму торгового сбора

В 1С в строке 267 автоматически заполняется сумма уменьшенного налога на прибыль на торговый сбор за I квартал, т.е. это оборот:

- Дт 68.04.1 (уровень бюджета — Региональный бюджет, вид платежа — Налог начислено/уплачено).

- Кт 68.13 (вид платежа — Налог начислено/уплачено).

В нашем примере стр. 267 равна 31 450 руб.

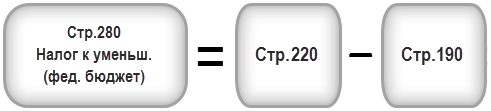

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь определите, что получилось больше:

- суммы налога, исчисленные по результатам I квартала (стр. 190, 200);

- суммы начисленных авансовых платежей, которые налогоплательщик обязан был уплатить в I квартале (стр. 220, 230) с учетом торгового сбора (стр. 267).

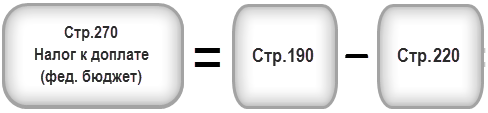

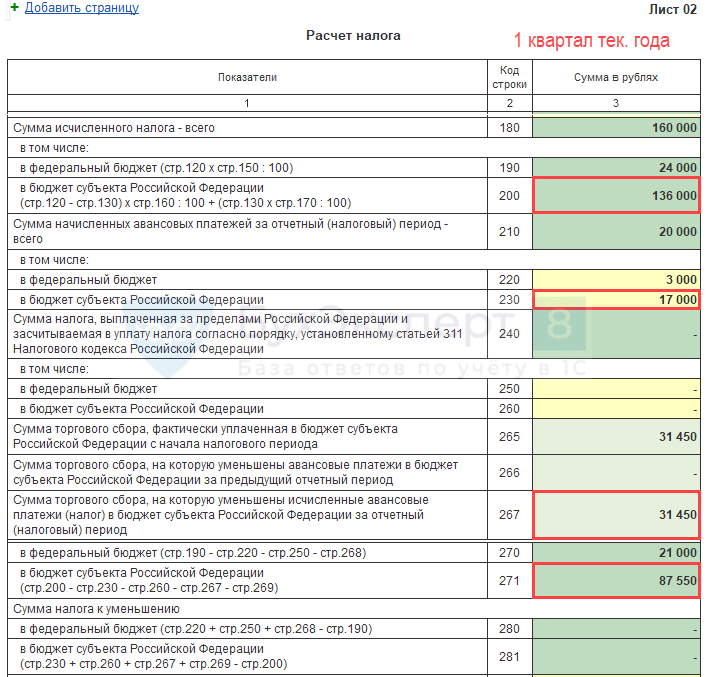

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам I квартала необходимо доплатить, т. е. в 1С автоматически заполнится строка 270 по формуле:

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам I квартала будет к уменьшению, т. е. в 1С автоматически заполнится строка 280 по формуле:

В нашем примере стр. 190 (сумма 24 000 руб.) больше стр. 220 (сумма 3 000 руб.), следовательно, налог в федеральный бюджет по итогам I квартала будет к доплате:

- стр. 270 = 24 000 — 3 000 = 21 000 руб.

Шаг 4.2. Бюджет субъекта РФ

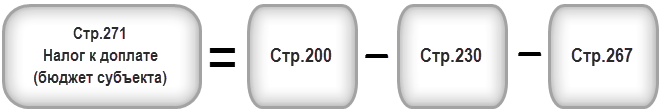

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала необходимо доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала будет к уменьшению, т. е. в 1С автоматически заполнится строка 281 по формуле:

В нашем примере стр. 200 (сумма 136 000 руб.) больше суммы строк 230 и 267 (48 450 = 17 000 + 31 450), следовательно, сумма налога в бюджет субъекта РФ по итогам I квартала будет к доплате:

- стр. 271 = 136 000 — 17 000 — 31 450 = 87 550 руб.

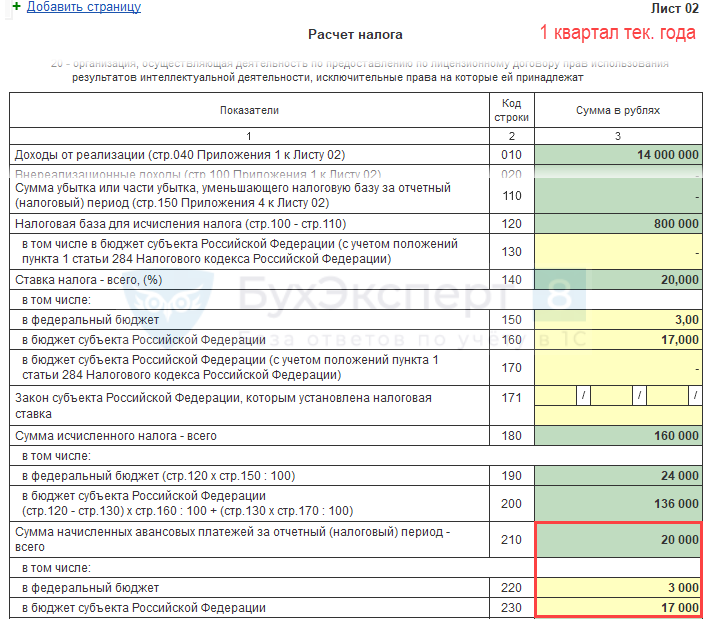

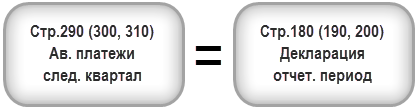

Шаг 5. Определите сумму авансовых платежей к уплате во II квартале (стр. 290-310)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам I квартала рассчитать авансы, подлежащие уплате во II квартале. Такие платежи отражаются по стр. 290 (300, 310).

В 1С данные строки заполняются вручную. Авансовые платежи к уплате укажите по формуле:

Если по стр. 180 (190, 200) получено нулевое значение, то эта стр. 209 (300, 310) НЕ заполняются, а во II квартале ежемесячные авансовые платежи не уплачиваются (абз. 6 п. 2 ст. 286 НК РФ).

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате во II квартале (стр. 290) берется из стр. 180 (160 000 руб.), в т. ч.:

- в федеральный бюджет (стр. 300) = стр. 190 = 24 000 руб.;

- в бюджет субъекта РФ (стр. 310) = стр. 200 = 136 000 руб.

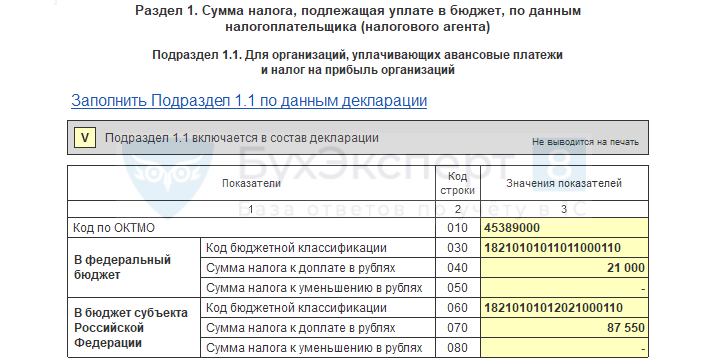

Итоговые данные к доплате или уменьшению налога на прибыль в I квартале заполняются в 1С автоматически по следующему алгоритму:

Если сумма налога получилась к доплате, т. е. в Листе 02 заполнена строка 270 или строка 271, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1.: PDF

- в стр. 040 — из стр. 270 Листа 02 «в федеральный бюджет»;

- в стр. 070 — из стр. 271 Листа 02 «в бюджет субъекта РФ».

Если сумма налога получилась к уменьшению, т. е. в Листе 02 заполнена строка 280 или строка 281, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1.: PDF

- в стр. 050 — из стр. 280 Листа 02 «в федеральный бюджет»;

- в стр. 080 — из стр. 281 Листа 02 «в бюджет субъекта РФ».

В нашем примере сумма налога на прибыль по итогам I квартала по федеральному бюджету и бюджету субъекта РФ получилась к доплате.

Авансовые платежи по итогам отчетного периода уплачиваются не позднее 28-го числа месяца, следующего за его окончанием. (абз. 2 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, уплатить налог за I квартал, указанный в Разделе 1 Подраздела 1.1. необходимо до 28 апреля.

Если крайняя дата уплаты налога приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

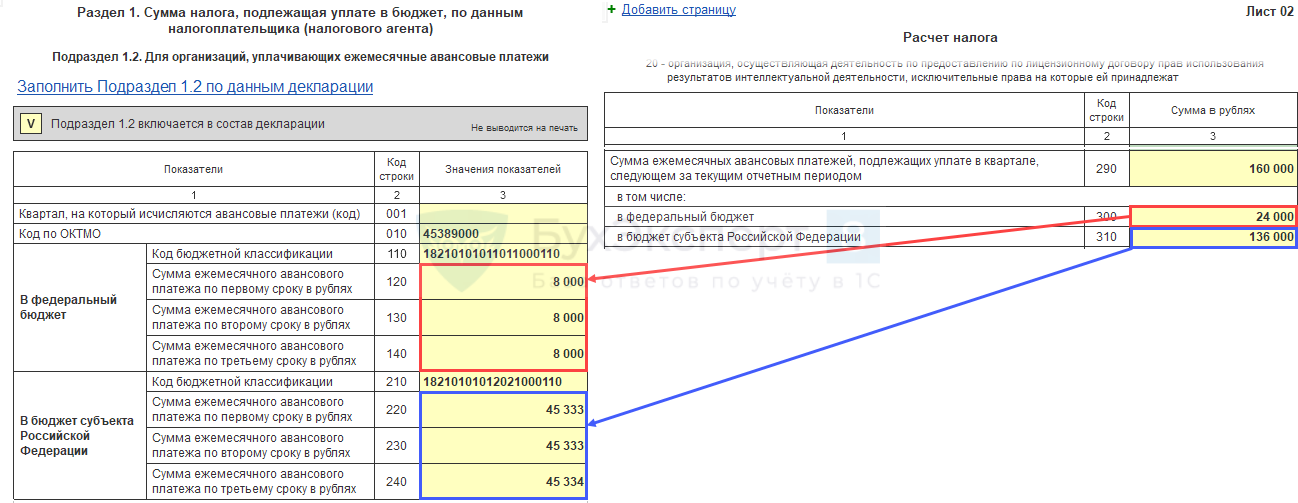

Раздел 1 Подраздел 1.2 Авансовые платежи на II квартал

В Разделе 1 Подраздела 1.2. декларации отражаются ежемесячные авансовые платежи, которые необходимо уплатить во II квартале.

Сумма авансовых платежей на II квартал рассчитана по стр. 300, 310 Листа 02. Она автоматически распределяется в Подраздел 1.2 в размере 1/3 от квартальной суммы:

- стр. 120-140 — из стр. 300 «в федеральный бюджет»;

- стр. 220-240 — из стр. 310 «в бюджет субъекта РФ».

Для ежемесячных авансовых платежей внутри отчетного периода установлен срок оплаты — не позднее 28 числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, во II квартале уплатить авансовые платежи, указанные в Разделе 1 Подраздела 1.2, необходимо:

- до 28 апреля;

- до 28 мая;

- до 28 июня.

Если крайняя дата уплаты авансовых платежей приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

См. также:

- Авансовые платежи

- Переход на ежемесячную уплату авансовых платежей по налогу на прибыль с 01 января

- Расчет и уплата налога на прибыль и авансовых платежей в течение года

- Алгоритм расчета налога на прибыль и авансовых платежей за I полугодие

- Алгоритм расчета налога на прибыль и авансовых платежей за 9 месяцев

- Алгоритм расчета налога на прибыль и авансовых платежей за год

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней

бесплатно

Компании на ОСНО платят налог со своей прибыли частями в течение года. Когда год заканчивается, надо рассчитать годовую сумму налога и доплатить разницу. Авансовые платежи по налогу на прибыль рассчитываются и перечисляются несколькими способами. Давайте разберёмся, от чего это зависит, и есть ли у организации выбор. А также на примерах рассмотрим возможные варианты расчёта.

Особенности налога на прибыль

Налог на прибыль платят все организации на основной системе налогообложения. Налоговая база складывается из разницы между доходами и расходами от реализации, а также от внереализационных операций. При этом есть перечень необлагаемых доходов — они собраны в статье 251 Налогового кодекса. Также существуют виды затрат, которые не включаются в налоговую базу — их можно найти в статье 270 НК РФ. Оба списка являются исчерпывающими. Иначе говоря, если какие-то типы доходов или расходов в них прямо не указаны, при расчёте налога они таковыми признаваться не могут.

Организации платят налог в течение года частями, которые называют авансовыми платежами. Когда год закончился, считают окончательную сумму налога, учитывая то, что уже было заплачено. Авансы перечисляются в бюджет либо раз в квартал, либо раз в месяц. Это зависит от дохода компании и того, какой способ она выбрала.

Важно! Начиная с 2025 года налог в общем случае уплачивается по ставке 25%. Прежде она составляла 20%. Сумма делится между бюджетами разных уровней. Платежи по налогу на прибыль в 2025-2030 годах распределяются так: 8% идет в федеральный бюджет, 17% — в региональный. С 2031 года распределение будет другим: в федеральный бюджет пойдет 7%, в региональный — 18%. Но платить нужно все вместе на ЕНС. Далее ФНС сама распределит деньги по бюджетам.

О правилах расчёта авансов сказано в статье 286 НК РФ. Всего существует 3 способа:

- Поквартально. Расчёт авансов производится за I квартал, полгода и 9 месяцев. Такой вариант подходит организациям нескольких типов, среди которых:

- коммерческие компании, получившие в каждом из 4 предыдущих кварталов дохода от продажи товаров и услуг в среднем не более 15 млн рублей;

- бюджетные и автономные учреждения;

- иностранные организации с представительствами в РФ.

- Раз в месяц, исходя из того, сколько прибыли заработано по факту. Расчёт авансов делается ежемесячно, база берётся с начала года. Такой способ применяется добровольно теми компаниями, которые не имеют права производить квартальные авансовые платежи. Для этого нужно до конца года сообщить в ФНС в произвольной форме о своем намерении. Применять метод можно будет с будущего года.

- Раз в месяц с доплатой по окончании квартала. Этот способ применяется организациями, которые не попадают под условия из пункта 1 и не выбрали сами способ из пункта 2. Суть в том, что в текущем квартале нужно уплачивать авансы, ориентируясь на итоги предыдущего. А когда период кончится, нужно сделать перерасчёт, исходя из того, сколько дохода заработано по факту.

По окончании года нужно посчитать остаток налога с учетом перечисленных авансов. Исчисляется он по формуле: База за год * Ставка — Сумма авансов, уплаченных в течение года. Налог платится до 28 марта включительно. Если это выходной, срок сдвигается на следующий рабочий день.

Примечание. Если организация платит торговый сбор, она может уменьшить исчисленный в региональный бюджет налог на прибыль (авансовый платеж) на сумму торгового сбора. При этом на момент уменьшения торговый сбор может не быть уплачен. Главное, чтобы он был уплачен на дату уплаты аванса по налогу на прибыль (письмо ФНС России от 22.09.2023 № СД-3-3/12323@).

А теперь рассмотрим описанные выше методы на примерах.

Вариант 1: за квартал

ООО «Альфа» было создано в начале 2025 года. Новая компания будет перечислять авансы поквартально до тех пор, пока не превысит лимит прибыли. В течение года будет 3 платежа — по итогам I квартала, 6 и 9 месяцев. А в начале следующего года компания должна будет посчитать, сколько налога нужно доплатить.

Аванс считается так: База за период * 25% — Сумма аванса прошлого периода текущего года. Уплачивается авансовый платеж за квартал до 28 числа месяца, который идет за его окончанием. Как нужно посчитать авансы и налог для компании из примера, показано в Таблице 1.

Таблица 1. Расчёт авансов для ООО «Альфа» за 2025 год (с учётом выходных и праздничных дней), в тысячах рублей.

|

Периоды |

Налоговая база |

Исчисленный аванс с начала года |

К уплате по окончании периода |

Крайний срок уплаты |

|---|---|---|---|---|

|

I квартал |

1000 |

250 |

250 |

28.04.25 |

|

полугодие |

5000 |

1250 |

1000 |

28.07.25 |

|

9 месяцев |

12000 |

3000 |

1750 |

28.10.25 |

|

год |

25000 |

6250 |

3250 |

30.03.26 |

Вариант 2: раз в месяц по фактической прибыли

ООО «Бета» действует уже несколько лет, и её доходы увеличиваются. Компания заранее подготовилась к превышению лимита и подала в ФНС уведомление об уплате авансов по фактической прибыли.

Этот метод похож на предыдущий, с той лишь разницей, что авансы рассчитываются по окончании каждого месяца, а не квартала. База берётся нарастающим итогом с начала года. То есть в феврале исчисляется налог за январь, в марте — за январь и февраль, в апреле — за период январь-март и так далее. Уплата производится до 28 числа следующего за периодом месяца.

Таблица 2. Расчёт авансовых платежей по налогу на прибыль ООО «Бета» за 2025 год, в тысячах рублей.

|

Последний месяц периода |

Налоговая база |

Исчисленный аванс (база * 25%) |

К уплате по окончании периода |

Крайний срок уплаты |

|---|---|---|---|---|

|

январь |

15000 |

3750 |

3750 |

28.02.25 |

|

февраль |

33000 |

8250 |

4500 |

28.03.25 |

|

март |

51000 |

12750 |

4500 |

28.04.25 |

|

апрель |

60000 |

15000 |

2250 |

28.05.25 |

|

май |

90000 |

22500 |

7500 |

30.06.25 |

|

июнь |

126000 |

31500 |

9000 |

28.07.25 |

|

июль |

153000 |

38250 |

6750 |

28.08.25 |

|

август |

180000 |

45000 |

6750 |

29.09.25 |

|

сентябрь |

210000 |

52500 |

7500 |

28.10.25 |

|

октябрь |

237000 |

59250 |

6750 |

28.11.25 |

|

ноябрь |

264000 |

66000 |

6750 |

29.12.25 |

|

декабрь |

291000 |

72750 |

6750 |

30.03.26 |

Такой метод является более простым и понятным, чем следующий. При нём не возникает переплаты по налогу. Это связано с тем, что исчисляется аванс по факту, а не исходя из предполагаемого дохода. Плюс ещё и в том, что на уплату налога идет часть действительно полученной прибыли, а не деньги организации, изъятые из оборота.

Вариант 3: каждый месяц с доплатой за квартал

Компания «Гамма» на рынке второй год. В прошлом году она платила авансы раз в квартал — объём дохода это позволял. Но теперь ей пришлось перейти на ежемесячные авансовые платежи по налогу на прибыль, поскольку она превысила лимит доходов для поквартальной уплаты. Уведомление о расчёте авансов по полученной прибыли заранее подано не было. Поэтому исчислять их придётся, исходя из предполагаемого дохода.

В течение I квартала должно быть уплачено столько же аванса, сколько в IV квартале прошлого года. Эта сумма отражается в декларации по налогу на прибыль за 9 месяцев предыдущего года. Даже если станет понятно, что период будет убыточным, уменьшить аванс нельзя.

За IV квартал 2024 года ООО «Гамма» уплатило аванс по налогу на прибыль в сумме 2 млн рублей. Поэтому в течение I квартала 2025 года нужно уплатить столько же. Ежемесячные авансовые платежи по налогу на прибыль вносятся таким образом:

- сумма квартального платежа делится на 3 равные части;

- уплата производится не позднее 28 числа каждого из трех месяцев квартала (если крайний срок выпадает на выходной, то он переносится).

Значит, компания «Гамма» в I квартале должна перечислить по 666,67 тыс. рублей до 28 января, 28 февраля и 28 марта.

Следующие квартальные авансы рассчитываются так:

- во II квартале сумма равна авансу за I квартал;

- в III квартале: аванс за полугодие — аванс за I квартал;

- в IV квартале: аванс за 9 месяцев — аванс за полугодие.

Когда квартал закончится, определяется аванс за период и размер доплаты, исходя из того, сколько реально получено дохода. Доплата считается по формуле: Аванс за текущий период — (Аванс за прошлый период + Сумма ежемесячных авансов за текущий квартал). Например, за 9 месяцев доплата считается так: Аванс за 9 месяцев — (Аванс за полугодие + Ежемесячные авансовые платежи III квартала).

Как ООО «Гамма» нужно рассчитать суммарные ежемесячные авансовые платежи по налогу на прибыль в 2025 году и доплату по итогам квартала, показано в таблице 3.

Таблица 3. Расчёт авансов по налогу на прибыль ООО «Гамма», в тысячах рублей.

|

Периоды |

Налоговая база нарастающим итогом |

Сумма исчисленного квартального аванса нарастающим итогом (база * 25%) |

Сумма аванса, фактически уплаченного за квартал (по предыдущему кварталу) |

Доплата по итогам квартала |

|---|---|---|---|---|

|

I квартал |

17000 |

4250 |

2000 (по данным IV квартала 2024 года) |

4250 — 2000 = 2250 |

|

II квартал |

42000 |

10500 |

4250 (равно авансу за I квартал) |

10500 — (4250 + 4250) = 2000 |

|

III квартал |

70000 |

17500 |

10500 — 4250 = 6250 |

17500 — (10500 + 6250) = 750 |

|

IV квартал |

110000 |

27500 |

17500 — 10500 = 7000 |

27500 — (17500 + 7000) = 3000 |

При таком варианте аванс за январь 2025 года нужно перечислить до 28.01.2025. Остальные даты будут такими же, как в Таблице 2, с той лишь разницей, что до 28.02.2025 нужно уплатить аванс за февраль (а не за январь), до 28.03.2025 – за март и так далее. То есть авансы платятся месяц в месяц.

При использовании этого метода может образоваться переплата аванса. Если ежемесячно уплачиваемая сумма плюс аванс за предыдущий период будут больше, чем платёж по итогам текущего периода, то ничего доплачивать в бюджет не нужно.

Отчётность по налогу на прибыль в 2025 году

С периодичностью авансовых платежей связана и частота подачи декларации по налогу на прибыль. Если авансовые платежи считаются 1 раз в квартал или ежемесячно с поквартальной доплатой, то налоговая декларация подаётся 4 раза в год — по итогам I квартала, полугодия, 9 месяцев и года. Подавать отчёты по авансовым платежам нужно до 25 числа следующего после окончания квартала месяца, то есть в тот же срок, что и производить уплату налога. Отчёт за год сдаётся до 25 марта следующего года.

При уплате ежемесячных платежей по фактической прибыли отчёты подаются каждый месяц. Крайний срок подачи — 25 число следующего месяца. Важный нюанс при заполнении декларации — отражать в ней нужно суммы, которые были начислены. При этом не имеет значения, полностью ли они были уплачены или нет.

Итак, мы рассмотрели все возможные варианты расчёта и уплаты авансов по налогу на прибыль. Если доходы компании меньше установленного лимита, то применяется самый простой метод поквартального расчёта. При приближении к предельной величине дохода надо заранее подать в ФНС уведомление о расчете ежемесячных авансов, исходя из фактической прибыли, поскольку такой метод проще и выгоднее.

Месяц бухгалтерского обслуживания в подарок

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса