Как заполнить расчет 6-НДФЛ за 4 квартал 2016 года? Утверждена ли новая форма расчета 6-НДФЛ? Как показать в расчете декабрьскую зарплату, выплаченную в январе 2017 года? Как юридическим лицам отразить годовую премию за 2016 год, которую перечислили работникам в декабре? Нужно ли включать в расчет данные по сентябрьской зарплате? Ответы на эти и другие вопросы вы найдете в данной статье, а также на конкретном примере сможете ознакомиться образцом заполнения расчета 6-НДФЛ за 2016 год. Данный материал подготовлен с учетом всех новых правил заполнения отчетности, основанных на самых последних разъяснениях от ФНС.

Расчет по форме 6-НДФЛ сдают в ИФНС по итогам каждого квартала. Срок представления – не позднее последнего дня месяца, следующего за кварталом. Так, к примеру, 6-НДФЛ за 9 месяцев 2016 года требовалось сдать не позднее 31 октября 2016 года. Однако срок сдачи годовой отчетности по НДФЛ иной. Годовой расчет 6-НДФЛ по итогам 2016 года, по общему правилу, нужно сдавать не позднее 1 апреля года, следующего за отчетным. Об этом сказано в абзаце 3 пункта 2 статьи 230 Налогового кодекса РФ.

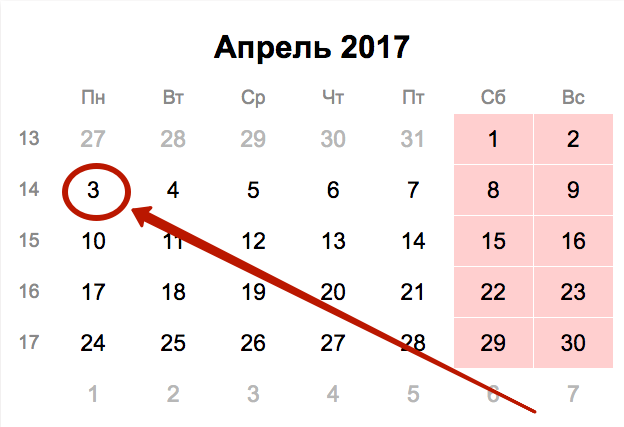

Налоговое законодательство предусматривает, что если последний срок подачи расчета 6-НДФЛ приходится на выходной или нерабочий праздничный день, то отчетность можно сдать в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). 1 и 2 апреля 2017 года – это суббота и воскресенье. Поэтому годовой расчет 6-НДФЛ нужно сдать в налоговую инспекцию не позднее 3 апреля 2017 года (это рабочий понедельник). См. «Срок сдачи 6-НДФЛ за 2016 год».

Стоит обратить внимание, что годовой расчет 6-НДФЛ за 2016 года часто именуют «расчетом 6-НДФЛ за 4 квартал 2016 года». Однако так называть его не совсем правильно. Дело в том, что не позднее 3 апреля 2017 в инспекцию требуется сдать именно годовую отчетность за весь 2016 год, а не только за 4 квартал 2016 года. Именно на этом сделан акцент в абзаце 3 пункта 2 статьи 230 НК РФ. Более того, показатели раздела 1 расчета 6-НДФЛ заполняются нарастающим итогом с начала 2016 года, а не только за IV квартал. Поэтому можно с уверенностью сказать, что сдается именно годовая отчетность по НДФЛ, а не квартальная.

Совет

Рекомендуем не затягивать со сдачей годового расчета за 2016 год до самого апреля. В апреле уже будет подходить срок представления 6-НДФЛ за I квартал 2017 года. Его нужно будет сдать не позднее 3 мая. См. «Сроки сдачи расчета 6-ндфл в 2017 году: таблица».

Кто должен сдать годовой 6-НДФЛ

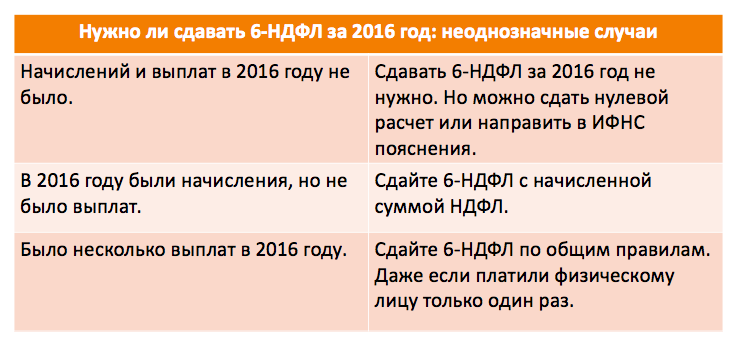

Сдать годовой расчет по форме 6-НДФЛ за 2016 год должны все налоговые агенты (п. 2 ст. 230 НК РФ). Налоговые агенты по НДФЛ – это, как правило, работодатели (организации и индивидуальные предприниматели), которые выплачивают доходы по трудовым договорам. Также налоговыми агентами могут считаться заказчики, выплачивающие вознаграждения исполнителям по гражданско-правовым договорам. Однако стоит признать, что вопрос наличия факта выплат и начислений в 2016 году достаточно индивидуальный и, на практике, могут быть различные спорные ситуации. Рассмотрим три распространенных примера и поясним, когда и кому нужно сдавать 6-НДФЛ за 2016 год.

Ситуация 1. Начислений и выплат в 2016 году не было

Если с 1 января по 31 декабря 2016 года включительно организация или ИП не начисляли и не выплачивали физическим лицам никаких доходов, не удерживали НДФЛ и не перечисляли налог в бюджет, то сдавать годовой расчет 6-НДФЛ за 2016 год не нужно. В таком случае не было факта, при наступлении которого компания или ИП становятся налоговыми агентами (п.1 ст. 226 НК РФ). При этом можно направить в ИФНС нулевой 6-НДФЛ. Налоговая инспекция обязана его принять. «Нулевой 6-НДФЛ: нужно ли его сдавать и зачем».

Стоит заметить, что некоторые бухгалтеры полагают целесообразным вместо «нулёвок» направлять в налоговые инспекции письма с пояснениями о том, почему 6-НДФЛ не был сдан. При таком варианте, подобное письмо лучше отправить не позднее 3 апреля 2017 года. См. «Письмо о нулевом 6-НДФЛ: образец».

Ситуация 2. Зарплата начислялась, но не выплачивалась

В условиях экономического кризиса распространены случаи, когда реальных выплат в пользу физических лиц в 2016 году не было, но зарплату или вознаграждения бухгалтер продолжал начислять. Такое, в принципе, возможно, когда на выплату заработка у бизнеса, допустим, нет денег. Сдавать ли тогда отчетность? Поясним.

Если в период с января по декабрь 2016 года включительно существовало хотя бы одно начисление, то сдать расчет годовой 6-НДФЛ за 2016 год нужно. Объясняется это тем, что с начисленного дохода нужно исчислить НДФЛ, даже если доход еще фактически не выплачен (п. 3 ст. 226 НК РФ). Поэтому начисленную сумму дохода и начисленный НДФЛ нужно зафиксировать в годовом расчете 6-НДФЛ за 2016 года. Собственно, в том числе, в этих целях и была введена отчетность по форме 6-НДФЛ, чтобы налоговики могли отслеживать начисленные, но не уплаченные суммы НДФЛ.

Ситуация 3. Деньги выплатили один раз

Некоторые налоговые агенты могли выплатить доходы в 2016 году лишь один-два раза. Например, генеральный директор – единственный учредитель мог единовременно получить выплату в виде дивидендов. Требуется ли тогда заполнять и направлять в ИФНС годовой 6-НДФЛ, если работников в организации нет? Предположим, что доход был выплачен в феврале (то есть, в I квартале 2016 года). В такой ситуации годовой расчет 6-НДФЛ за 2016 год следует передать налоговикам, поскольку в налоговом периоде с января по декабрь имел факт начислений и выплат. Аналогичный подход применяйте если доход был выплачен, к примеру, только в IV квартале 2016 года. Тогда тоже нужно подать годовой расчет.

Если выплаты имели место, к примеру, только в I квартале 2016 года, то в расчете 6-НДФЛ за 4 квартал 2016 года нужно заполнить только раздел 1. Раздел 2 формировать не требуется. Это следует из Письма ФНС от 23.03.2016 № БС-4-11/4958, в котором рассматривался вопрос о единовременной выплате дивидендов. См. «Заполняем раздел 1 в 6-НДФЛ».

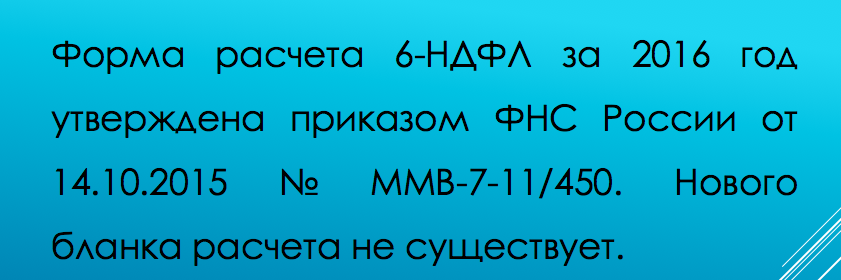

Новая форма 6-НДФЛ за 2016 год: утверждена или нет?

Новая форма расчета 6-НДФЛ для заполнения и сдачи в ИФНС за 2016 год утверждена не была. Поэтому годовой отчет 6-НДФЛ готовьте по форме, утвержденной Приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Изменения в этот бланк еще никогда не вносились. Его вы применяли весь 2016 год. Скачайте актуальную для заполнения форму бланка расчета 6-НДФЛ в формате Excel и порядок его заполнения по этой ссылке.

Годовой бланк расчета 6-НДФЛ включает в себя:

- титульный лист;

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Далее поясним особенности заполнения каждого из разделов 6-НДФЛ за 2016 год и ответим на самые неоднозначные вопросы об отражении в отчетности переходящей зарплаты за сентябрь и декабрь 2016 года.

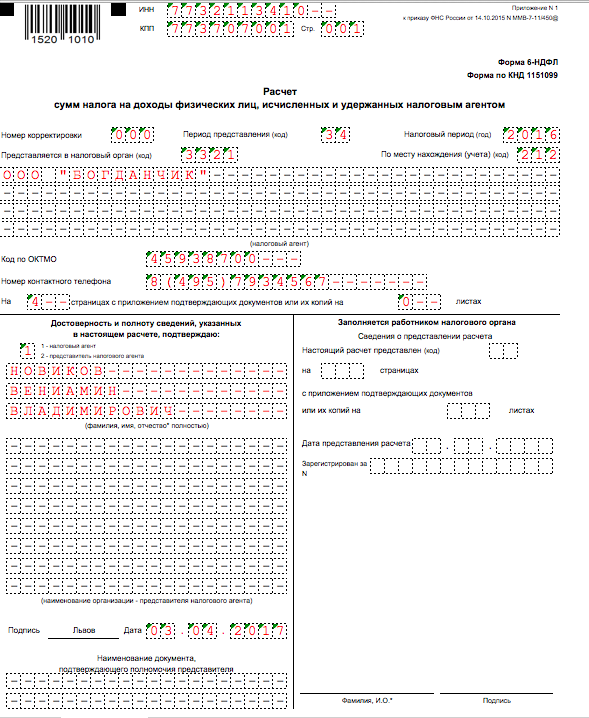

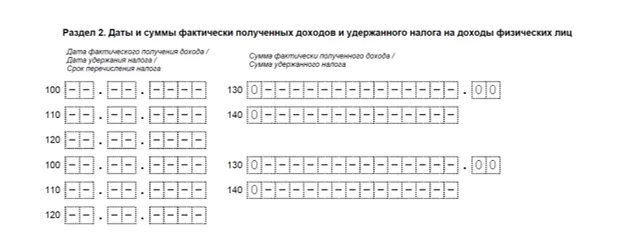

Заполнение титульного листа

При заполнении годового 6-НДФЛ за 2016 год в верхней части титульного листа отметьте ИНН, КПП и сокращенное название организации (если сокращенного нет – полное). Если же требуется сдать расчет в отношении физлиц, получивших выплаты от обособленного подразделения, то проставьте КПП «обособки». Индивидуальным предпринимателям, адвокатам и нотариусам нужно отметить только свой ИНН.

В строке «Номер корректировки» годового расчета отметьте «000», если за 2016 года подается расчет впервые. Если же сдают исправленный расчет, то отражают соответствующий номер корректировки («001», «002» и т. д.).

По строке «Период представления (код)» укажите 34 – это означает, что вы сдаете 6-НДФЛ за 2016 год. В графе «Налоговый период (год)» отметьте год, за который подается полугодовой расчет, а именно – 2016.

Укажите код подразделения ИФНС, в которую направляется годовая отчетность и код по строке «По месту нахождения (учета)». Этот код покажет, почему вы сдаете 6-НДФЛ именно сюда. Большинство налоговых агентов отражают такие коды:

- 212 – при сдаче расчета по месту учета организации;

- 213 – при сдаче расчета по месту учета организации в качестве крупнейшего налогоплательщика;

- 220 – при сдаче расчета по месту нахождения обособленного подразделения российской организации;

- 120 – по месту жительства ИП;

- 320 – по месту ведения деятельности предпринимателя на ЕНВД или патентной системе налогообложения.

При правильном заполнении, образец заполнения титульного листа годового расчета 6-НДФЛ может выглядеть так:

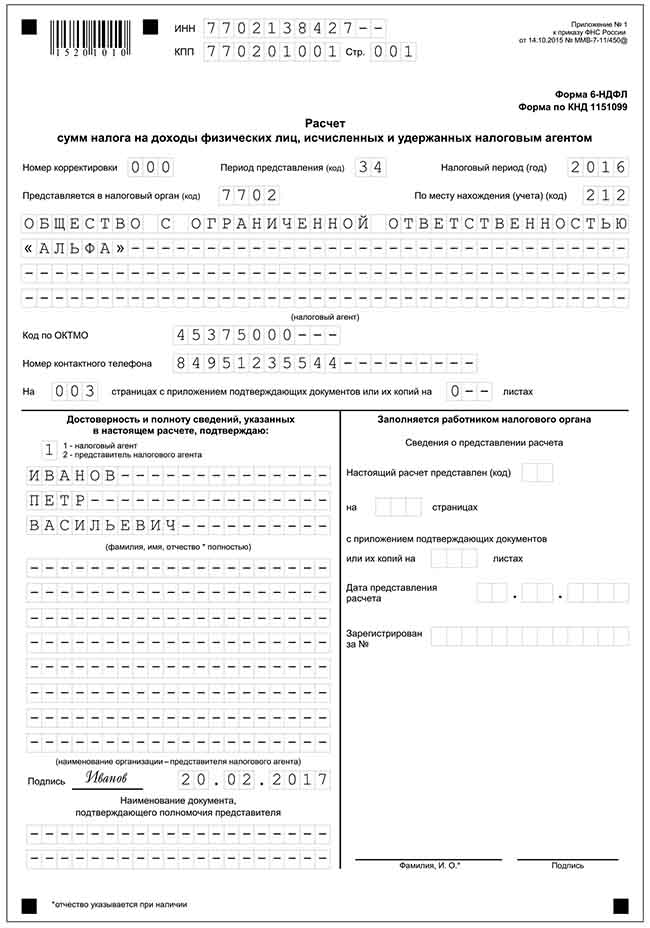

Заполнение раздела 1

В разделе 1 6-НДФЛ за 2016 года «Обобщенные показатели» показывайте общую за весь год сумму начисленных доходов, налоговых вычетов и общую сумму начисленного и удержанного налога. Первый раздел заполняется нарастающим итогом за I квартал, полугодие, девять месяцев и 2016 год (письмо ФНС России от 18.02.2016 № БС-3-11/650). Поэтому в разделе 1 6-НДФЛ за 2016 год должны найти отражение сводные показатели с 1 января по 31 декабря 2016 года включительно. Сведения для заполнения берите из регистров налогового учета по НДФЛ. См. «Налоговый регистр для 6-НДФЛ».

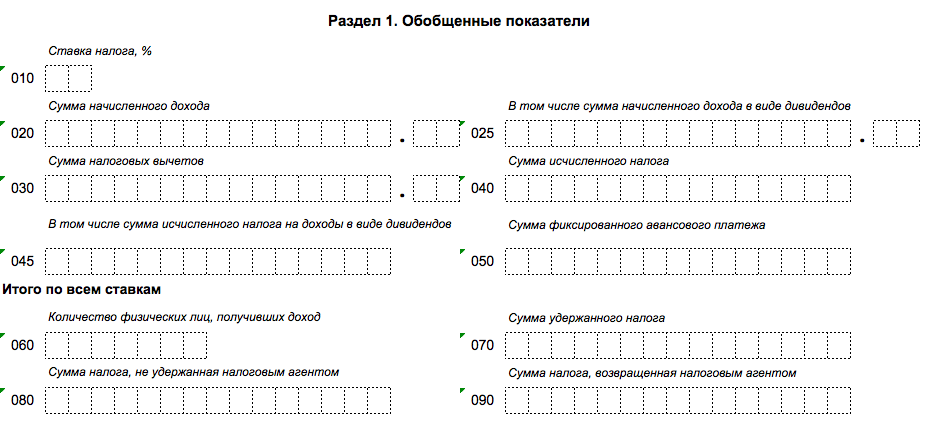

Выглядит раздел 1 так:

Поясним, какие строки обобщенных значений находятся в разделе 1:

| Строка | Что показывают |

| 010 | Ставку НДФЛ (для каждой ставки заполняйте свой раздел 1). |

| 020 | Сумму начисленного дохода. |

| 025 | Доходы в виде дивидендов с января по декабрь 2016 года включительно. См. «Дивиденды в 6-НДФЛ: заполняем образец расчета». |

| 030 | Сумму налоговых вычетов «Налоговые вычеты в 6-НДФЛ: отражаем суммы грамотно». |

| 040 | Сумму исчисленного НДФЛ с начала года. Чтобы определить величину этого показателя, сложите суммы НДФЛ, начисленные с доходов всех сотрудников. |

| 045 | Сумму исчисленного НДФЛ с дивидендов нарастающим итогом за весь 2016 год: с 1 января по 31 декабря 2016 года. |

| 050 | Сумму фиксированных авансовых платежей, которые зачтены в счет НДФЛ с доходов иностранцев, работающих по патентам. Однако эта сумма не должна превышать общую величину исчисленного НДФЛ (письмо ФНС России от 10.03.2016 г. № БС-4-11/3852). |

| 060 | Общее количество физических лиц, получивших доход, в течение отчетного (налогового) периода. |

| 070 | Сумму удержанного НДФЛ. |

| 080 | Сумму НДФЛ, не удержанного налоговым агентом. Имеются в виду суммы, которые компания или ИП должны были удержать до конца 4 квартала 2016 год, но по каким-либо причинам не сделали этого. |

| 090 | Сумму возвращенного НДФЛ (по статье 231 НК РФ). |

Также см. «Заполняем строки в расчете 6-НДФЛ».

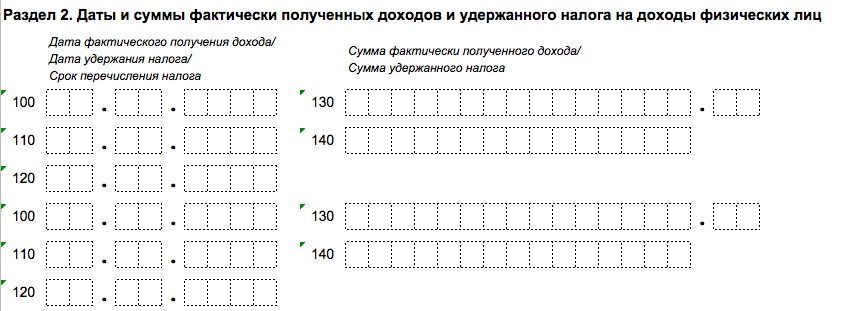

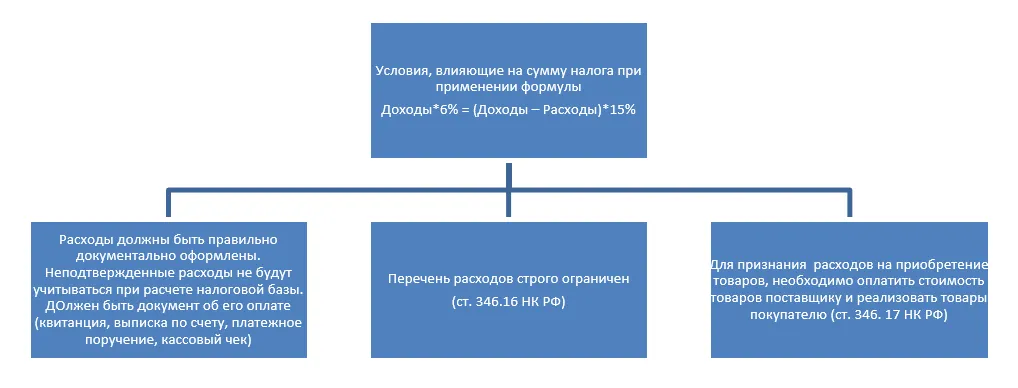

Заполнение раздела 2

В разделе 2 годового отчета 6-НДФЛ указывают:

- даты получения и удержания НДФЛ;

- крайний срок, установленный Налоговым кодексом РФ для перечисления НДФЛ в бюджет;

- суммы фактически полученных доходов и удержанного НДФЛ.

При заполнении раздела 2 совершенные операции отражайте в хронологическом порядке. Поясним предназначение строк раздела 2 в таблице:

| Строка | Заполнение |

| 100 | Даты фактического получения доходов. К примеру, для зарплаты – это последний день месяца, за который начислена зарплата. Для некоторых других выплаты – иные даты (п.2 ст. 223 НК РФ). |

| 110 | Даты удержания НДФЛ. |

| 120 | Даты, не позднее которых НДФЛ должен быть перечислен бюджет (п. 6 ст. 226, п. 9 ст. 226.1 НК РФ). Обычно, это день, следующий за днем выплаты дохода. Но, допустим, для больничных и отпускных срок перечисления налога в бюджет другой: последнее число месяца, в котором производились такие выплаты. Если срок перечисления налога приходится на выходной день, в строке 120 указывается ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ). |

| 130 | Сумма дохода (в том числе, НДФЛ), который получен на дату, указанную по строке 100. Также см. «Строка 130 6-НДФЛ на вычеты не уменьшается». |

| 140 | Сумму налога, которая удержана на дату по строке 110. |

Имейте в виду, что в раздел 2 годового 6-НДФЛ за 2016 года следует включать только показатели, относящиеся к трем последним месяцам отчетного периода (письмо ФНС России от 18.02.2016 № БС-3-11/650). То есть, нужно показать доходы и НДФЛ – с разбивкой по датам – только по операциям, совершенным в октябре, ноябре и декабре 2016 года включительно. Операции 2017 года в раздел 2 не включайте.

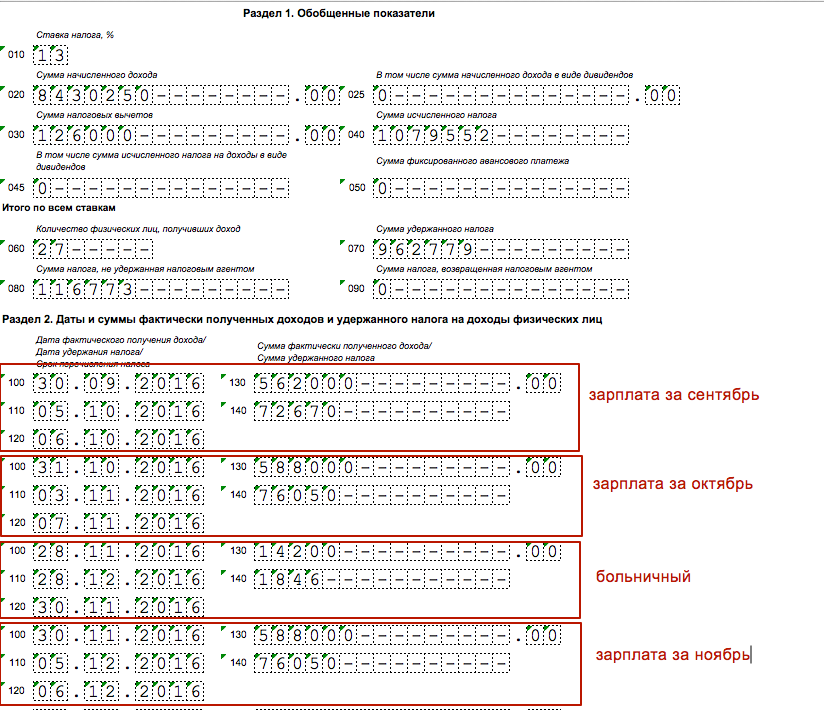

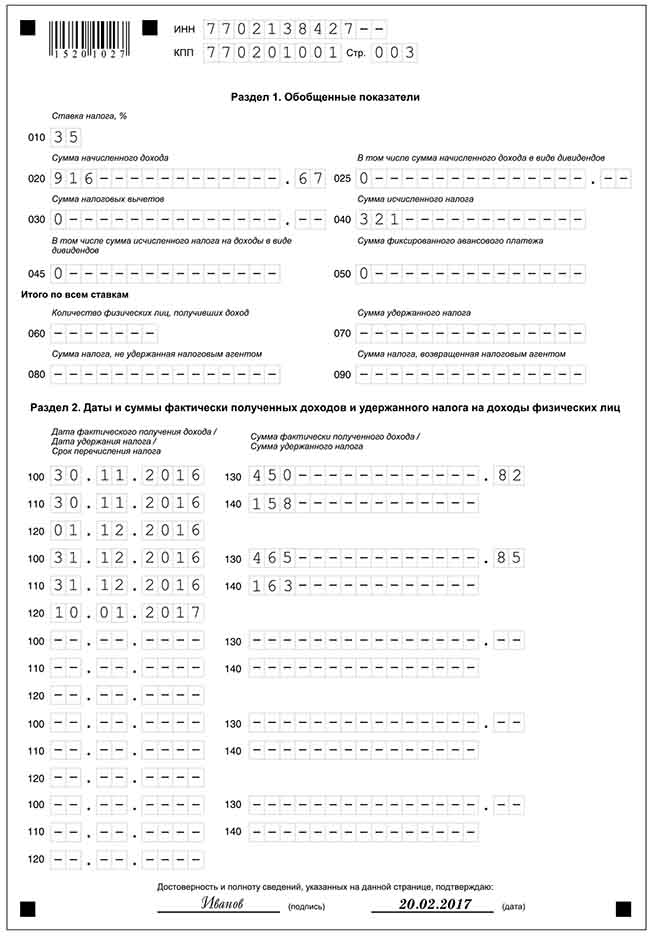

Пример заполнения разделов 1 и 2 годового расчета

Теперь приведем пример заполнения расчета 6-НДФЛ за 2016 год, чтобы был понятен общий принцип заполнения разделов. Предположим, что в 2016 году от организации получили доход 27 человек. Всего за период с января по декабрь обобщенные показатели для раздела 1 следующие:

- общая сумма начисленного дохода – 8 430 250 рублей (строка 020);

- сумма налоговых вычетов – 126 000 рублей (строка 030);

- сумма исчисленного НДФЛ – 1 079 552 рублей (строка 070);

- сумма налога, не удержанная организацией – 116 773 рублей (строка 080).

Что же касается непосредственно IV квартала 2016 года, то доходы, вычеты и НДФЛ распределились следующим образом:

| Дата дохода | Вид дохода | Сумма дохода | Сумма вычетов | Сумма НДФЛ | Ставка НДФЛ | Удержали НДФЛ | Заплатили НДФЛ |

| 30.09.2016 | Зарплата за сентябрь 2016 г. | 562 000 | 3000 | 72 670 | 13 | 05.10.2016 | 06.10.2016 |

| 30.10.2016 | Зарплата за октябрь 2016 г. | 588 000 | 3000 | 76 050 | 13 | 03.11.2016 | 07.11.2016 |

| 28.11.2016 | Больничные | 14 200 | — | 1846 | 13 | 28.11.2016 | 30.11.2016 |

| 30.11.2016 | Зарплата за ноябрь 2016 г. | 588 000 | 3000 | 76 050 | 13 | 05.12.2016 | 06.12.2016 |

| 30.12.2016 | Зарплата за декабрь 2016 г. | 654 000 | 3000 | 84 630 | 13 | 31.12.2016 | 09.01.2017 |

| 30.12.2016 | Годовая премия | 250 000 | 3000 | 32 103 | 13 | 30.12.2016 | 09.01.2017 |

При таких условиях в разделе 1 нужно показать обобщенные сведения с начала 2016 года нарастающим итогом, а в разделе 2 распределить начисления и выплаты, касающиеся 4 квартала 2016 года. Выглядеть это будет так:

Обратите внимание, что в условиях нашего примера фигурирует зарплата за декабрь и годовая премия за 2016 год, которые выплачены работникам 30 декабря 2016 года. Однако эти выплаты в годовом отчете 6-НДФЛ мы не отразили. При этом не имеет значения, когда вы фактически выплатили декабрьскую зарплату и годовую премию: в 2016 или 2017 году. Их нужно отразить в разделе 2 расчета 6-НДФЛ за I квартал 2017 года, поскольку эти операции будут завершены уже в 2017 году. По последним разъяснениям налоговиков «завершение операции» нужно определять по крайней дате, когда НДФЛ должен быть перечислен в бюджет. Более подробно вопрос об отражении в 6-НДФЛ «переходящих» выплат мы рассмотрим далее.

Зарплата за декабрь выплачена в декабре: как отражать в 6-НДФЛ

Самые спорные вопросы в отношении заполнения 6-НДФЛ – это выплаты переходных периодов. С ними сталкиваются, когда зарплата или премия начислены в одном отчетном периоде, а выплачены в другом. Особенно неоднозначная ситуация сложилась с зарплатой за декабрь 2016 год. Дело в том, что одни работодатели зарплату за декабрь выдали до Нового года (в декабре). Другие организации и ИП выплатили зарплату и годовую премию в январе 2017 года. См. «Сроки выплаты зарплаты за декабрь 2016 года». Как показать декабрьские начисления в отчете, чтобы налоговики приняли 6-НДФЛ с первого раза? Давайте разбираться на конкретных примерах заполнения 6-НДФД за 2016 год.

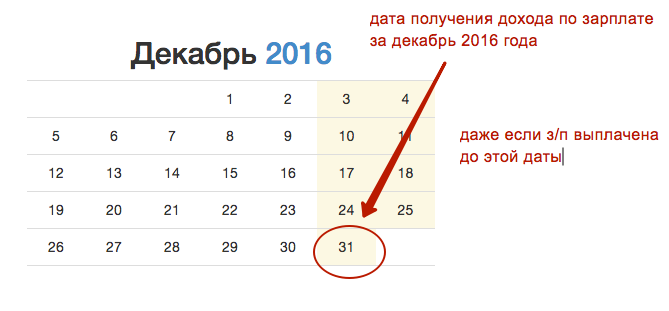

Какое заполнение пройдет проверку в ИФНС

Предположим, что зарплата за декабрь 2016 года была выплачена 30 декабря 2016 года. Месяц на эту дату еще не завершился, поэтому расценить такую выплату, как зарплату за декабрь в полном смысле этого слова нельзя. По сути, денежные средства, выплаченные до окончания месяца, правильно называть авансом. На 30 декабря работодатель еще не обязан исчислять и удерживать НДФЛ, поскольку зарплата становится доходом только в последний день месяца, за который она начислена – 31 декабря (п. 2 ст. 223 НК РФ). Несмотря на то что 31 декабря – это суббота, раньше этого срока ни исчислить, ни удержать НДФЛ нельзя (письма ФНС России от 16.05.2016 № БС-3-11/2169).

Пример 1

Организация перечислила работникам «зарплату» за декабрь 30 числа в сумме 180 000 рублей. С произведенной выплаты в этот же день был исчислен и удержан НДФЛ в сумме 23 400 рублей (180 000 x 13%). Эту сумму бухгалтер перевел в первый рабочий день 2017 года – 9 января.

При таких условиях в разделе 1 расчета 6-НДФЛ за 2016 год бухгалтеру правильно отразить зарплату так:

- в строке 020 – сумму декабрьской «зарплаты» (180 000 р.);

- в строках 040 и 070 – исчисленный и удержанный НДФЛ (23 400 р.).

В разделе 2 расчета 6-НДФЛ за 2016 год декабрьская «зарплата», выплаченная 30 декабря, фигурировать никак не должна. Ее вы покажите в расчете за I квартал 2017 года. Ведь, заполняя раздел 2, нужно ориентироваться на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть, выплаченный доход и удержанный НДФЛ нужно показывать в том отчетном периоде, на который приходится крайний срок для уплаты НДФЛ. Такие разъяснения даны в письме ФНС России от 24.10.2016 № БС-4-11/20126. В нашем примере перечислить НДФЛ нужно в ближайший январский рабочий день – 9 января 2017 года. Поэтому в разделе 2 расчета за I квартал 2017 года декабрьскую зарплату нужно будет показать так:

- строка 100 – 31.12.2016 (дата получения дохода);

- строка 110 – 31.12.2016 (дата удержания НДФЛ);

- строка 120 – 09.01.2017 (дата перечисления НДФЛ в бюджет);

- строка 130 – 180 000 (сумма дохода);

- строка 140 – 23 400 (сумма НДФЛ).

Имейте в виду, что датой удержания налога по строке 110 раздела 2 расчета 6-НДФЛ за 1 квартал 2017 года будет именно 31, а не 30 декабря 2016 года (когда была произведена выплата). Дело в том, что именно 31 декабря 2016 года вы должны были начислить декабрьскую зарплату и зачесть ее в счет ранее выплаченного аванса (который, по сути, и был декабрьской зарплатой). Аналогичная ситуация и с выплатами до 30 декабря. Если, к примеру, расчет по зарплате за декабрь был произведен в период с 26 по 29 декабря, то датой удержания НДФЛ, все равно, должна быть дата «31.12.2016».

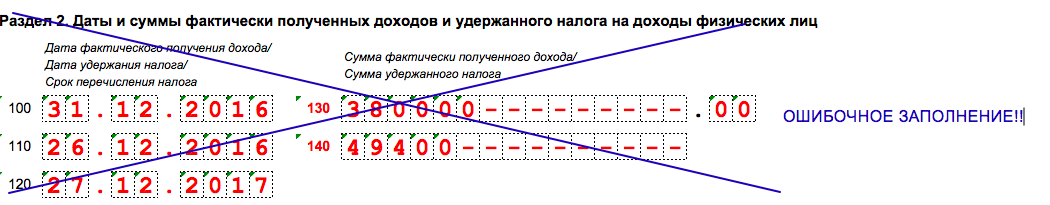

Удержание НДФЛ до конца месяца

Пример 2

Организация перечислила работникам «зарплату» за декабрь 26 декабря в сумме 380 000 рублей. В этот же день был удержан НДФЛ в размере 49 400 рублей (380 000 x 13 %). Удержанная сумма была перечислена в бюджет на следующий день – 27 декабря 2016 года.

В целях заполнения 6-НДФЛ бухгалтер обратился к письму ФНС от 24.03. 2016 № БС-4-11/5106. В этом письме было рекомендовано удерживать НДФЛ в день фактической выдачи зарплаты (26 декабря), а перечислить удержанную сумму в бюджет на следующий день (27 декабря). Кроме этого, налоговики советуют эти же даты отражать в расчете 6-НДФЛ. Однако следовать таким рекомендациям и заполнять таким образом раздел 2 расчета 6-НДФЛ за 2016 год мы не рекомендуем, как минимум, по двум причинам:

- расчет 6-НДФЛ, заполненный таким образом, не пройдет форматно-логический контроль и вернется с ошибкой «дата удержания налога не должна предшествовать дате фактической выплаты»;

- удержание НДФЛ из зарплаты до окончания месяца противоречит более поздним рекомендациям Минфина России в письме от 21.06. 2016 № 03-04-06/36092.

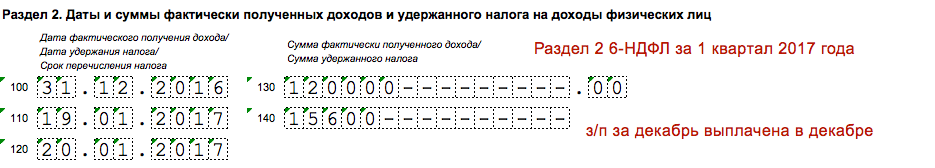

Удержали НДФЛ из январского аванса

Некоторые бухгалтеры удержали НДФЛ с декабрьской зарплаты при следующей выплате дохода – с аванса за январь 2017 года. Как заполнять 6-НДФЛ в таком случае? Разберемся на примере.

Пример 3

Организация перечислила зарплату за декабрь 30 числа в сумме 120 000. С произведенной выплаты организация не исчисляла и удерживала НДФЛ. Бухгалтер исчислил НДФЛ 31 декабря 2016 года. Сумма налога получилась 15 600 рублей (120 000 x 13%). Эту сумму удержали с ближайшей выплаты – из аванса за январь 2017 года, выданного 19 января 2017 года.

При таких условиях зарплата за декабрь 2016 года перенесется в строку 020 расчета 6-НДФЛ за 2016 год, а НДФЛ с нее в строку 040 раздела 1 расчета 6-НДФЛ за 2016 год. Более того, налог, который не был удержан, нужно показать по строке 080, поскольку организация должны была удержать его, но не сделала этого.

В разделе 2 операцию в отчетности 6-НДФЛ за I квартал 2017 года можно показать так:

- строка 100 – 31.12.2016 (дата получения дохода);

- строка 110 – 19.01.2017 (дата удержания);

- строка 120 – 20.01.2017 (дата уплаты в бюджет);

- строка 130 – 120 000 (сумма дохода);

- строка 140 – 15 600 (сумма НДФЛ).

Такое заполнение и действия бухгалтера, по нашему мнению, нельзя назвать правильным, поскольку нарушено требование пункта 6 статьи 226 НК РФ, согласно которому НДФЛ с зарплаты по трудовому договору нужно перечислять не позднее дня, следующего за днем выплаты дохода. Соответственно по строке 120 должна быть дата не позднее 09.01.2017. Более того, не вполне ясно, что мешало бухгалтеру произвести удержание налога в декабре и не переносить эту операцию на следущий год. Не исключаем, что обозначенный выше вариант заполнения также может вернуться налоговому агенту с пометкой «ошибка». Однако, по нашей информации, некоторые налоговые инспекции рекомендуют заполнять расчет 6-НДФЛ именно так. Поэтому в подобной ситуации рекомендуем дополнительно проконсультироваться в своей ИФНС.

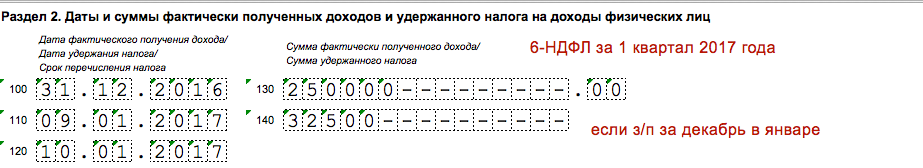

Зарплату за декабрь выплатили в январе

Многие работодатели выплатили зарплату за декабрь в январе 2017 года. Если так, то декабрьскую зарплату, выданную в январе 2017 года, в отчетности 6-НДФЛ за 2016 год показывайте только в разделе 1. Ведь доход в виде зарплаты вы признали в декабре и НДФЛ с него рассчитали в этом же месяце. Следовательно, в расчете 6-НДФЛ за 2016 год распределите выплаты так:

- по строке 020 – начисленный доход в виде декабрьской зарплаты;

- по строке 040 – исчисленный НДФЛ.

Строку 070 расчета 6-НДФЛ за 2016 год, предназначенную для удержанного налога, в этом случае не увеличивают, поскольку удержание состоялось уже в 2017 году (письмо ФНС России от 05.12. 2016 № БС-4-11/23138). В разделе 2 годового расчета декабрьскую зарплату, выплаченную в январе, не показывайте (письмо ФНС России от 29 ноября 2016 г. № БС-4-11/22677)

Зарплату за декабрь выдали после Нового года

9 января 2017 года организация выдала сотрудникам зарплату за декабрь 2016 года – 250 000 р. С выплаты в этот же день удержали НДФЛ – 32 500 р. (200 000 руб. × 13%). Эту сумму добавьте в строку 070 расчета 6-НДФЛ за I квартал 2017 года. В разделе 2 этого же расчета распределите даты по строкам 100–140:

- строка 100 – 31.12.2016 (дата получения дохода);

- строка 110 – 09.01.2017 (дата удержания НДФЛ);

- строка 120 – 10.01.2017 года (дата перевода НДФЛ в бюджет).

Зарплата за сентябрь выплачена в октябре

Срок уплаты НДФЛ с зарплаты за сентябрь – в октябре 2016 года. Поэтому в расчете за девять месяцев эту выплату бухгалтер показывал только в разделе 1. Теперь эти суммы нужно перенести в отчетность за 2016 год. См. «6-НДФЛ за 9 месяцев 2016 года: пример заполнения».

В разделе 2 расчета 6-НДФЛ за 2016 год нужно показать зарплату за сентябрь, выплаченную в октябре. Предположим, что сентябрьскую зарплату выдали 10 октября. Бухгалтер заполнит раздел 2 годового расчета 6-НДФЛ так, как на образце. Обоснованность такого подхода подтверждается, например, Письмом ФНС России от 01.08. № БС-4-11/13984.

Как отражать премии в годовом расчете

Если операции по выплате премий завершены в IV квартале 2016 года, то их нужно показать в годовом расчете 6-НДФЛ. Однако имейте в виду, что зарплату и премию в разделе 2 формы 6-НДФЛ всегда нужно выделять отдельно друг от друга. Дело в том, что дата получения дохода в виде оплаты труда – это последний день месяца, за который работодатель начислил доход (п. 2 ст. 223 НК РФ). Премия – это бонус, а не зарплата, поэтому дата получения дохода – это день выплаты (письмо ФНС России от 08.06.2016 № БС-4-11/10169). Значит, даты в строках 100 по доходам будут отличаться. При выплате зарплаты и премии налоговому агенту нужно заполнять два блока строк 100–140, даже если зарплата и премия выплачены в один день в один день. Поясним на примере.

Как в годовом 6-НДФЛ показывать премии

Организация 9 декабря 2016 года выдала работникам зарплату за ноябрь в размере 340 000 р. и премию – 210 000 р. НДФЛ с зарплаты – 44 200 р. (340 000 руб. × 13%), а с премии – 27 300 р. (210 000 руб. × 13%). Дата получения дохода по зарплате – 30.11.2016, а премии – 09.12.2016. Бухгалтер распределит эти выплаты в разных строках 100 – 140 расчета 6-НДФЛ за 2016 год. При этом показатели строк 100 будут различаться.

Если же годовую премию за 2016 года вы выплатили работникам в 2017 году, то, разумеется, что в раздел 2 годового 6-НДФЛ она не попадет. Премию вы покажете уже в расчетах, касающихся 2017 года.

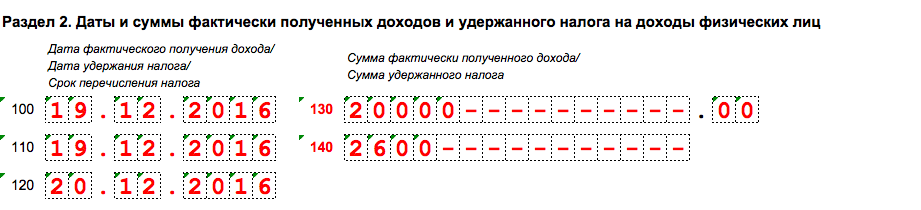

Выплаты по гражданско-правовому договору: оплата в январе

Рассмотрим еще одну ситуацию, когда акт за выполненные работы (оказанные услуги) по гражданско-правому договору с физическим лицо был утвержден в декабре 2016 года, а оплата по нему прошла в январе 2017 года. В таком случае вознаграждение по договору и НДФЛ с него следует показать в разделах 1 и 2 расчета за I квартал 2017 года. В расчете за 2016 год операцию не показывайте. Это следует из письма ФНС России от 05.12.2016 № БС-4-11/23138.

Если же в декабре выдавался аванс по гражданско-правовому договору, то он должен попасть в раздел 2 годового расчета.

Аванс по договору подряда

Организация выплатила аванс физлицу по договору подряда 19 декабря 2016 года в размере 20 000 р. Удержанный из этой суммы налог составил 2600 р. (20 000 x 13 %). Остаток планируется выдать в январе 2017 года – после завершения и сдачи всех работ.

В такой ситуации аванс подрядчику отражайте в периоде выплаты (в декабре). Дата получения дохода в таком случае — день, когда фирма перевела или выдала деньги человеку. При этом не имеет значения, компания выдает деньги до окончания месяца, за который оказана услуга, или после.

В разделе 2 расчета 6-НДФЛ за 2016 год покажите аванс по строкам:

- 100 «Дата фактического получения дохода» – 19.12.2016;

- 110 «Дата удержания налога» – 19.12.2016;

- 120 «Срок перечисления налога» – 20.12.2016;

Способ передачи годового расчета в ИФНС

Расчеты по форме 6-НДФЛ за 2016 год направляйте налоговикам в электронном виде по телекоммуникационным каналам связи. «На бумаге» отчетность можно сдать в единственном случае – если в течение отчетного или налогового периода количество физлиц (получателей доходов) было меньше 25 человек. Это следует из положений абзаца 7 пункта 2 статьи 230 Налогового кодекса РФ.

Возможные штрафы и блокировка счета

За опоздание с представлением 6-НДФЛ за 2016 года возможен штраф – 1000 рублей за каждый полный или неполный месяц со дня для подачи расчета (п. 1.2 ст. 126 НК РФ). Но также если не сдать годовой расчет в течение 10 дней начиная с 3 апреля 2017 года, то ИФНС вправе заблокировать банковский счет (п. 3.2 ст. 76 НК РФ). Кроме того, если по результатам проверки налоговики обнаружат в расчете недостоверные сведения, то штраф за каждый расчет с такими данными составит 500 рублей.

Образец заполнения расчета

Предложить нашим читателям универсальный образец заполнения 6-НДФЛ за 2016 года, к сожалению, не представляется возможным, поскольку заполнение годовой отчетности будет уникальным в каждом конкретном случае. Однако вы можете ознакомиться и скачать заполненный образец 6-НДФЛ за 4 квартал 2016 года, сформированный на реальном жизненном примере и конкретных цифрах.

Скачать (Obrazec-zapolneniya-6-NDFL-za-2016-god.xls)

Станьте главбухом на УСН без удара по бюджету!

Теперь вы можете освоить налоговый учет по новым правилам и получить диплом за 3 725 ₽ в месяц. Внесем его в госреестр и отправим вам оригинал! Записывайтесь, старт 21 февраля.

Записаться на курс

Форма 6-НДФЛ введена в 2016 году, но до сих пор вызывает вопросы по ее заполнению. А все из-за того, что нужно учесть множество деталей. Разберемся, что же это за коварный документ.

6-НДФЛ — это отчет, в котором декларируется информация о: суммах полученных доходов физических лиц; исчисленных и удержанных суммах НДФЛ; датах фактического получения дохода; датах и сроках удержания и перечисления налога за отчетный период в целом по организации (обособленному подразделению).

Кто должен сдавать 6-НДФЛ?

Обязанность по сдаче отчета 6-НДФЛ возникает у всех налоговых агентов, которые выплачивают доходы физическим лицам. Налоговыми агентами признаются российские организации, ИП, нотариусы, занимающиеся частной практикой, адвокаты, обособленные подразделения иностранных организаций в РФ.

Нужно ли сдавать нулевой 6-НДФЛ?

До тех пор, пока выплаты в пользу физических лиц не производятся, и налогооблагаемый доход не начисляется, т.е. все показатели отчета 6-НДФЛ равны «нулю», обязанность по сдаче 6-НДФЛ не возникает. Сдавать «нулевой» отчет 6-НДФЛ не нужно. Но, если вы решите перестраховаться и сдать «нулевой» отчет, ИФНС обязаны у вас его принять (Письмо ФНС от 04.05.2016 N БС-4-11/7928@).

Стоит учесть, что если вы производили выплаты дохода в пользу физических лиц в период с 1 по 3 квартал, а в 4 квартале доход не начислялся и выплаты не производились, то обязанность по сдаче 6-НДФЛ за 4 квартал сохраняется, т.к. «Раздел 1» декларации заполняется нарастающим итогом (Письмо ФНС от 23.03.2016 N БС-4-11/4958@).

Отчетный период и сроки сдачи 6-НДФЛ

Отчетным периодом для сдачи 6-НДФЛ является квартал. Установлены следующие сроки сдачи отчета:

1. За 1 квартал — до 30 апреля;

2. За полугодие — до 31 июля;

3. За 9 месяцев — до 31 октября;

4. За год — не позднее 1 апреля следующего года.

Способы сдачи 6-НДФЛ

Расчет 6-НДФЛ можно сдавать как в электронном виде посредством телекоммуникационных каналов связи, так и на бумажном носителе, если численность людей, получивших доходы в налоговом периоде (за год) не превышает 25 человек.

Куда сдавать 6-НДФЛ?

Сдавать расчет 6-НДФЛ нужно в ИФНС по месту своего учета. Для организаций — это место нахождения, а для ИП — это место регистрации. Если у организации есть ОП, то расчет сдается по месту учета каждого ОП.

Как составлять и куда сдавать 6-НДФЛ организациями, имеющими ОП?

Если организация имеет ОП, то отчет 6-НДФЛ составляется отдельно по каждому зарегистрированному ОП (по каждому КПП), даже в том случае, если несколько ОП стоят на учете в одной и той же ИФНС. Соответственно, все отчеты по ОП сдаются по месту учета соответствующих ОП.

Какие доходы отражать в 6-НДФЛ, а какие нет?

В 6-НДФЛ нужно показать все доходы, с которых полагается удержание НДФЛ как налоговыми агентами. Доходы, которые облагаются лишь частично, тоже необходимо включить в расчет. Например, это может быть доход в виде материальной помощи или стоимости подарков, по которым действует лимит 4 000,00 рублей в год, т.к. общая стоимость таких доходов может превысить необлагаемый минимум в течении года. В расчет 6-НДФЛ не нужно включать следующие доходы:

1. Доходы, которые полностью не облагаются НДФЛ.

2. Доходы индивидуальных предпринимателей, нотариусов, адвокатов, и прочих лиц, занимающихся частной практикой.

3. Доходы, перечисленные в п. 1 ст. 228 НК РФ. Например, это могут быть доходы от продажи имущества, принадлежащего физическому лицу на праве собственности.

4. Доходы резидентов других стран, которые не облагаются в РФ в силу международных договоров.

Структура 6-НДФЛ и порядок заполнения расчета по форме 6-НДФЛ

Форма 6-НДФЛ утверждена Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ и включает в себя следующие разделы:

1. Титульный лист;

2. Раздел 1 «Обобщенные показатели»;

3. Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Расчет по форме 6-НДФЛ заполняется на отчетную дату, то есть на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода. Для заполнения Расчета по форме 6-НДФЛ используются сведения из налоговых регистров по НДФЛ.

Порядок заполнения Титульного листа формы 6-НДФЛ

Заполнение Титульного листа, как правило, не вызывает никаких вопросов. Здесь все достаточно просто, без каких-либо особенностей. Нужно будет заполнить следующие строки:

1. Строка «ИНН» и «КПП»;

2. Строка «Номер корректировки»;

3. Строка «Период представления (код)»;

4. Строка «Налоговый период»;

5. Строка «Представляется в налоговый орган (код)»;

6. Строка «По месту нахождения (учета) (код)»

7. Строка «Налоговый агент»;

8. Строка «Форма реорганизации (ликвидации)(код)»;

9. Строка «ИНН/КПП реорганизованной организации»;

10. Строка «Код по ОКТМО»;

11. Строка «Номер контактного телефона»;

12. Строка «На ___ страницах с приложением подтверждающих документов или копий на ___ листах»;

13. Строка «Доверенность и полноту сведений, указанных в расчете, подтверждаю»;

14. Строка «Подпись_____ Дата»;

15. Строка «Наименование документа, подтверждающего полномочия представителя».

Почти все эти элементы декларации хорошо знакомы и заполнить их не составит труда. Обратим внимание лишь на некоторые из них.

Заполнение Титульного листа Отчета 6-НДФЛ в целом по организации, без ОП

Если вы составляете Расчет 6-НДФЛ в целом по организации, не имеющей ОП, то здесь все просто.

В Строке «ИНН» и «КПП» вы указываете ИНН и КПП вашей организации.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой ваша организация стоит на учете.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашей организации.

Заполнение Титульного листа Отчета 6-НДФЛ по ОП

При составлении Отчета по ОП нужно будет обратить внимание на заполнение следующих Строк Титульного листа Декларации.

В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего ОП.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрировано ваше ОП.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «220» «По месту нахождения обособленного подразделения российской организации».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашего ОП.

Заполнение Титульного листа Отчета 6-НДФЛ по закрытому ОП

Как заполнить Титульный лист Отчета по закрытому ОП зависит от того, в какой момент вы подаете 6-НДФЛ — до снятия ОП с учета в ИФНС или после.

Если вы подаете отчет до снятия ОП с учета, то при составлении отчета ничего не меняется. Вы заполняете его как обычный отчет по ОП и подаете его в ИФНС по месту учету этого ОП.

Если же вы подаете отчет после снятия ОП с учета, то вам нужно будет подать этот отчет в ИФНС по месту учета вашей головной организации и при составлении отчета обратить внимание на заполнении следующих Строк Титульного листа Декларации.

В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего закрытого ОП.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрирована ваша Головная организация.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашего закрытого ОП.

Порядок заполнения Раздела 1 формы 6-НДФЛ

Раздел 1 расчета включает в себя доходы, вычеты и налог по ним в целом по организации (ОП) итого за 1 квартал, полугодие, 9 месяцев, год нарастающим итогом с начала года.

Раздел 1 условно можно разделить на 2 блока. Блок 1 — это строки 010-050 и Блок 2 — это строки 060-090. Блок 1, а именно строки 010-050 заполняются отдельно по каждой ставке НДФЛ (если имели место быть выплаты, облагаемые по разным ставкам НДФЛ). А вот Блок — 2, а именно строки 060-090, заполняются единожды, в целом по всей организации (ОП), без детализации по ставкам НДФЛ.

Строка 010 «Ставка налога, %»

В данной строке указывается ставка НДФЛ.

Строка 020 «Сумма начисленного дохода»

В этой строке отражается сумма полученных доходов физическими лицами, по ставке указанной в «Строке 010», если их фактическое получение приходится на соответствующий отчетный период за который и составляется расчет 6-НДФЛ.

Самой распространённой ошибкой при заполнении данной строки является тот факт, что многие для заполнения данной строки используют данные бухгалтерского учета, а нужно ориентироваться на налоговые регистры.

Например, доходы по ЗП признается в том периоде, в котором она начислена, а вот доходы по договорам ГПХ в том периоде, когда они выплачены. Поэтому для корректного заполнения «Строки 020» важно правильно определить дату фактического получения дохода. Ниже приведем перечень основных доходов с указанием даты их фактического получения.

Соответственно, для заполнения «Строки 020» нужно ориентироваться не на дату начисления дохода, а на дату фактического его получения, что не всегда совпадает.

Таблица 1

|

№ ПП |

Вид дохода |

Дата получения дохода |

Дата удержания налога |

Срок уплаты налога |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

Заработная плата (ЗП) |

Последний день месяца |

День фактической выплаты ЗП |

Следующий рабочий день после выплаты |

|

2 |

Аванс, выплативший в последний день месяца или позднее |

Последний день месяца за который выплатили Аванс |

День фактической выплаты Аванса |

Следующий рабочий день после выплаты |

|

3 |

Ежемесячная производственная премия |

Последний день месяца, за который начислена Премия |

День фактической выплаты Премии |

Следующий рабочий день после выплаты |

|

4 |

Квартальная производственная премия |

Дата выплаты Премии |

Дата выплаты Премии |

Следующий рабочий день после выплаты |

|

5 |

Годовая производственная премия |

Дата выплаты Премии |

Дата выплаты Премии |

Следующий рабочий день после выплаты |

|

6 |

Непроизводственная премия |

Дата выплаты Премии |

Дата выплаты Премии |

Следующий рабочий день после выплаты |

|

7 |

Вознаграждения по договорам ГПХ |

Дата выплаты Вознаграждения |

Дата выплаты Вознаграждения |

Следующий рабочий день после выплаты |

|

8 |

Отпускные |

Дата выплаты Отпускных |

Дата выплаты Отпускных |

Последнее число месяца, в котором выплатили Отпускные |

|

9 |

Больничные |

Дата выплаты Больничных |

Дата выплаты Больничных |

Последнее число месяца, в котором выплатили Больничные |

|

10 |

Материальная помощь |

Дата выплаты Дохода |

Дата выплаты Дохода |

Следующий рабочий день после выплаты |

|

11 |

Доход в натуральной форме, при наличии иных выплат данному работнику |

Дата выплаты Дохода |

День фактической выплаты какого-либо дохода |

Следующий рабочий день после выплаты |

|

12 |

Доход в натуральной форме, если иных выплат данному работнику не производились |

Дата выплаты Дохода |

00.00.0000 |

00.00.0000 |

|

13 |

Компенсация за неиспользованные отпуск |

Дата выплаты Дохода |

Дата выплаты Дохода |

Следующий рабочий день после выплаты |

|

14 |

Доход в виде материальной выгоды от экономии на % |

Последний день месяца |

День фактической выплаты какого-либо дохода |

Следующий рабочий день после выплаты |

|

15 |

Дивиденды |

Дата выплаты Дивидендов |

Дата выплаты Дивидендов |

Следующий рабочий день после выплаты |

Строка 025 «В том числе сумма начисленного дохода в виде дивидендов»

В этой строке нужно указать сумму дивидендов, которые выплачены в текущем отчетном периоде, облагаемые по ставке, указанной в «Строке 010». Эта сумма информационно выделяется отдельной строкой, но при этом включается в общую сумму начисленного дохода, показанного по «Строке 020».

Строка 030 «Сумма налоговых вычетов»

Здесь необходимо отразить все вычеты, которые представлены физическим лицам за отчетный период по доходам, указанным в «Строке 020». Это могут быть стандартные, имущественные, социальные и инвестиционные налоговые вычеты. Так же по «Строке 030» нужно показать суммы, которые уменьшают налоговую базу и необлагаемые суммы, по доходам, освобожденным в определенных пределах. Например, 4 000,00 руб. с подарков полученных сотрудниками.

Строка 040 «Сумма исчисленного налога»

По «Строке 040» нужно указать общую сумму НДФЛ, которую исчислили с дохода, указанного в «Строке 020» и по ставке, указанной в «Строке 010» за соответствующий отчетный период.

Строка 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов»

Информационно нужно указать сумму НДФЛ, которую начислили с выплаченных дивидендов, указанных в «Строке 025» и по ставке, указанной в «Строке 010» за соответствующий отчетный период.

Строка 050 «Сумма фиксированного авансового платежа»

Данная строка заполняется только в том случае, если есть иностранные работники, которые работают по патенту.

В этом случае, здесь нужно будет указать общую сумму фиксированных авансовых платежей по НДФЛ, на которую вы уменьшаете налог всех иностранных работников, работающих на патенте.

После того как заполнили Блок 1, а именно строки 010-050 по всем ставкам модно приступить к заполнению Блока 2, а именно к запылению строк 060-090.

Строка 060 «Количество физических лиц, получивших доход»

Здесь укажите общее количество работников, которым вы выплачивали доход в течении соответствующего отчетного периода.

Работники, которые не получали облагаемый доход, в данный показатель не включайте. Если в течении отчетного периода один и тот же человек был принят дважды, т.е. был принят, затем уволен и вновь принят, то его нужно указать один раз.

Строка 070 «Сумма удержанного налога»

По «Строке 070» нужно указать сумму налога, удержанную в течении отчетного периода в момент выплаты дохода. Принципиальное отличие показателей Строк 040 и 070 состоит в том, что по «Строке 040» указывается сумма НДФЛ с полученного, но не выплаченного дохода, а по «Строке 070» указывается сумма НДФЛ с перечисленного дохода. Т.е. эти показатели могут принимать неравные значения. Например, НДФЛ, который удерживается с ЗП за декабрь в январе не отражается в «Строке 070» расчета 6-НДФЛ за год, а включается в «Строку 070» расчета 6-НДФЛ за 1 квартал следующего года.

Строка 080 «Сумма налога, не удержанная налоговым агентом»

По данной строке нужно указать сумму НДФЛ, которая исчислена, но не удержана. Например, если доход выплачен в натуральной форме и иных выплат не производилось. Т.е. это те суммы налога, на которые вы должны будите подать Справку 2-НДФЛ с признаком «2».

В этой строке не нужно показывать доходы, которые вы удержите в последующие отчетные периоды. Например, по «Строке 080» Отчета 6-НДФЛ за 1 квартал не указывается сумма НДФЛ с ЗП за март, которая будет удержана во 2 квартале.

Строка 090 «Сумма налога, возвращенная налоговым агентом»

Здесь мы указываем общую сумму налога, возвращенную физическому лицу налоговым агентом.

Порядок заполнения Раздела 2 формы 6-НДФЛ

В Разделе 2 формы 6-НДФЛ непосредственно представляется информация о произведенных выплатах дохода в пользу физических лиц за соответствующий отчетный период, а именно даты фактического получения дохода, дата удержания налога и предельные сроки перечисления удержанного налога.

В Разделе 2 отражаются операции за тот отчетный период, по которому составляется расчет 6-НДФЛ. В отчете за 1 квартал отражаются выплаты за период январь-март.

В отчете за полугодие отражаются выплаты за период апрель-июнь.

В отчете за 9 месяцев отражаются выплаты за период июль-сентябрь. В отчете за год отражаются выплаты за период октябрь-декабрь.

При этом, ориентиром для включения конкретной выплаты в тот или иной отчетный период является предельный срок перечисления удержанного налога.

Если этот предельный срок еще не наступил, то включать эту выплату в Раздел 2 не нужно. Например, ЗП за март выплатили 31 марта. Крайний срок уплаты НДФЛ по данной выплате 01 апреля. Несмотря на то, что сама выплата дохода производилась в 1 квартале, в Раздел 2 Отчета 6-НДФЛ этот доход нужно будет отразить во 2 квартале, т.к. крайний срок перечисления НДФЛ приходится на 2 квартал.

По каждой выплате дохода в пользу физических лиц нужно заполнить отдельный Блок строк 100-140. Для этого, для каждой выплаты нужно определить:

-

«Дату фактического получения дохода» — строка 100;

-

«Дату удержания налога» — строка 110;

-

«Срок перечисления налога» — строка 120;

Доходы, по которым все три даты совпадают нужно объединить в один Блок строк 100-140.

Строка 100 «Дата фактического получения дохода»

Здесь нужно указать дату фактического получения дохода, отраженного по «Строке 130». Это дата, на которую доход подлежит включению в налоговую базу по НДФЛ.

Для каждого вида дохода определена своя дата. Основные виды доходов и даты их фактического получения представлены в графе 2 и в графе 3 Таблицы 1 соответственно.

Строка 110 «Дата удержания налога»

Здесь отражается дата удержания налога с суммы фактически полученных доходов, отраженных по «Строке 130». Как правило, это дата совпадает с датой выплаты дохода, т.е. с датой фактического перечисления денежных средств (выплаты из кассы или получения дохода в натуральной форме) в пользу физического лица. Но есть и исключения (СМ. графу 4 Таблицы 1).

Строка 120 «Срок перечисления налога»

В «Строке 120» нужно указать предельный срок уплаты удержанного НДФЛ с дохода, указанного по «Строке 130». Как правило, это следующий рабочий день после выплаты дохода. Если этот день приходится на праздничный или выходной, то предельный срок уплаты НДФЛ переносится на ближайший рабочий день.

Но есть доходы, по которым предельный срок перечисления НДФЛ приходится на дату отличную от следующего дня. Например, НДФЛ с отпускных. Предельный срок перечисления НДФЛ по таким выплатам — последний день месяца, в котором производились выплаты этих отпускных.

Более детальную информацию о предельных сроках перечисления НДФЛ по конкретному виду дохода можно посмотреть в графе 5 Таблицы 1.

Строка 130 «Сумма фактически полученного дохода»

В этой строке нужно указать сумму выплаченного дохода (включая НДФЛ), полученного (подлежащего включению в налоговую базу по НДФЛ) на дату, указанную в «Строке 100».

Строка 140 «Сумма удержанного налога»

Здесь нужно указать сумму удержанного налога с выплаченного дохода, указанного по «Строке 130» на дату, указанную в «Строке 110».

Сумма «Строк 140» может не совпадать с суммой, указанной по Строке «070». Во — первых в силу того, что Раздел 1 заполняется нарастающим итогом с начала года, а Раздел 2 только за конкретные 3 месяца. Во — вторых, это сумма может не совпадать уже начиная с 1 квартала.

Рассмотрим такой пример. Выплата ЗП производилась 31 марта, соответственно, дата удержания налога приходится на 1 квартал, в связи с чем, по строке 070 Раздела 1 мы должны отразить НДФЛ с этой суммы в 1 квартале. Но, так как предельный срок уплаты этого налога приходится на 01 апреля, то по «Строке 140» Раздела 2 эту сумму НДФЛ мы должны будем отразить во 2 квартале.

Когда удержать НДФЛ не представляется возможным в строках 110, 120 и 140 нужно проставить нули. Например, такая ситуация возможна при выплате дохода в натуральной форме, при отсутствии иных выплат в пользу этого лица.

Также, нули по этим строкам проставляются и в том случае, если удерживать налог не нужно. Например, когда сумма вычетов превышает сумму полученного дохода.

РАССЫЛКА

Ночной бухгалтер

Узнаете, как платить меньше налогов, избежать проверок, разбираться в новых законах

Вам подарок за подписку!

Памятка с формулировками налоговых оговорок в договоры с упрощенцами в 2025 году

Эксклюзивные материалы, актуальные комментарии и ответы экспертов в Telegram-канале Клерк.Премиум.

После первой сдачи новой отчетности по форме 6—НДФЛ мы решили рассмотреть более подробно некоторые аспекты корректного заполнения документов по расчету зарплаты и удержанию налога в программах ЗУП 2.5, КА, УПП.

После первой сдачи новой отчетности по форме 6 НДФЛ мы решили рассмотреть более подробно некоторые аспекты корректного заполнения документов по расчету зарплаты и удержанию налога в программах ЗУП 2.5, КА, УПП.

Вспомним теоретический аспект

|

Вид дохода

|

Строка 100 |

Строка 110 Дата удержания НДФЛ |

Строка 120

|

|

|

Оплата труда (код дохода 2000, 2530) |

Аванс |

Последний день месяца, за который начислен доход |

|

|

|

Зарплата за месяц |

||||

|

Расчет при увольнении |

Последний день работы в месяце увольнения, за который начислен доход |

День выплаты |

День, следующий за днем выплаты дохода |

|

|

Отпускные (код 2012) пособие по временной нетрудоспособности (код 2300) |

День выплаты |

День выплаты |

Последний день месяца выплаты |

|

|

Доходы в денежной форме |

День выплаты |

День выплаты |

День, следующий за днем выплаты дохода |

|

|

Доходы в натуральной форме |

День передачи доходов в натуральной форме |

Ближайший день выплаты дохода в денежной форме |

День, следующий за днем выплаты дохода |

|

|

Сверхнормативные суточные |

Последний день месяца, в котором утвержден авансовый отчет |

|||

|

Материальная выгода от экономии на процентах при получении заемных средств |

Последний день каждого месяца в течении срока, на который были предоставлены заемные средства |

В чем основная ошибка, когда мы ведем учет в ЗУП, УПП, КА?

Мы не следим за датами выплаты дохода, а они очень важны!

Примеры заполнения документов и отчетности

Начнем с рассмотрения простейшего примера — зарплата за январь 2016 года.

Для выплаты для какого-либо сотрудника зарплаты не вместе со всеми, а по отдельной ведомости есть возможность отразить это в программе

Начислено — 216268,34, НДФЛ — 26663, вычеты — 8400

Смотрим заполнение 6-НДФЛ.

Разница на декретницу, не облагаемую НДФЛ.

Теперь усложним пример отпускными

Не забываем про дату выплаты дохода, она должна ровняться дате фактической выплаты.

Вид выплаты указываем верно — отпускные.

Смотрим 6-НДФЛ

2-ой

раздел

Рассмотрим наиболее частые ошибки, которые мы можем совершить в предыдущем примере

Указали в начислении дату выплаты 10.02, а выплатили 12.02

В

6-НДФЛ

видим неверное заполнение, поэтому важно следить за датами.

Так же, если мы хотели выплатить в понедельник деньги, поставили в документе дату выплаты понедельник, а по

какой-либо

причине выплатили во вторник, важно не забыть пересчитать документ начисление, чтобы на закладке Оплата стояла верная дата получения дохода

Как можно проверить себя по заполнению

2-го

раздела? С помощью универсального отчета. Выбираем Операции — Отчет — Универсальный отчет

Настройки у отчета следующие:

Следующий момент, на который стоит обратить внимание — не рекомендуется выплачивать, например, премию с кодом 2000 в межрасчет, лучше выплачивать вместе с зарплатой.

Рассмотрим пример — выплатим премию в межрасчет.

Несмотря на то, что везде 20.02 — при заполнении 6-НФДЛ — код 2000 понимает, как зарплата и ставит дату 29.02. Поэтому пока или править дату вручную, или не выплачивать такие доходы в межрасчет.

Полезные публикации

Как отразить НДФЛ при отсутствии сумм к выплате

Подробнее

Как проверить дошел ли регламентированный отчет из 1С до контролирующего органа (ФНС, ПФР, ФСС и тп.)

Подробнее

Если в программе ведется полный учет НДФЛ (флажок снят),

то датой получения дохода для заполнения 100 строки программа считает дату документа по выплате данного дохода.

Если в программе ведется не упрощенный учет взаиморасчетов (флажок не установлен),

то дата получения дохода в отчетности 6—НДФЛ, это дата документов выплаты зарплаты: РКО или платежных поручений.

Срок перечисления налога для «120 строки» при полном учете НДФЛ определяется по характеру ведомости на выплату.

Сейчас в программе заложен следующий алгоритм- если налог с дохода не удерживался, например, вычет оказался больше дохода-то такой доход не попадает во 2 раздел, например, больничный.

У сотрудника вычет на одного ребенка, но так как даты выплаты по больничному это март, то программа анализирует за февраль:

— предоставлялся вычет ?

— нет, так как еще не считали зарплату,

за март:

— предоставлялся вычет?

— нет.

Соответственно вычет 2800, сумма по пособию меньше.

Нашего больничного нет, хотя по доходам у сотрудника он есть.

Пока единого мнения на счет данного вопроса нет, если вы не согласны с программой — можно эту строчку добавить вручную с помощью кнопки Добавить

Так же есть спец отчет, разработанный нашими партнерами (можем вам его подключить), в котором можно посмотреть ошибки по датам перечисления.

Заявка на подключение отчета

Наша межрасчетная выплата в него попала.

Так же в программе есть встроенная обработка по построению цепочки документов по учету НДФЛ

Обработка выстроит верные даты, при этом препроводить документы не требуется.

Рассмотрим на примере, возьмем наши отпускные.

Дата выплаты дохода 12.02.2016 г. А фактически выплатим их 15.02.2016 г.

При заполнении 6-НДФЛ увидим некорректное заполнение даты получения дохода по 100 строке

Воспользуемся обработкой

Заполним декларацию — наши даты встали на свои места.

Вот мы и рассмотрели наиболее частые ошибки при ведении учета, приводящие к неверному заполнению отчетной формы. Простые Решения всегда готовы помочь вам в решении возникающих вопросов при заполнении отчетности.

Форма расчета 6-НДФЛ и порядок ее заполнения утверждены приказом ФНС России от 14 октября 2015 года № ММВ-7-11/450@.

Расчет состоит из:

- титульного листа;

- раздела 1 «Обобщенные показатели»;

- раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Расчет составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

Отчетность нужно представлять в электронной форме по ТКС. При численности физических лиц, получивших доходы в налоговом периоде, до 25 человек работодатели могут представить данный расчет сумм налога на бумажных носителях.

При заполнении формы расчета не допускается:

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать на бумажном носителе;

- скрепление листов, приводящее к порче бумажного носителя.

При заполнении формы расчета должны использоваться чернила черного, фиолетового

или синего цвета.

Обратите внимание

При отсутствии значения по суммовым показателям указывается ноль («0»).

Для десятичной дроби используются два поля, разделенные знаком «точка». Первое поле соответствует целой части десятичной дроби, второе – дробной части десятичной дроби.

Если для указания какого-либо показателя не требуется заполнение всех знакомест соответствующего поля, в незаполненных полях проставляется прочерк. Например:

«ИНН 5024002119 – –». Дробные числовые показатели заполняются аналогично:

«1234356 – – – – – – – – . 50».

Форма расчета заполняется по каждому ОКТМО отдельно.

На каждой странице расчета в поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» проставляется дата подписания и подпись.

Воспользуйтесь онлайн калькулятором для расчета НДФЛ

Титульный лист формы 6-НДФЛ

Титульный лист формы 6-НДФЛ носит информационный характер. На нем указывают наименование фирмы, ИНН, КПП. По строке «Номер корректировки» – при представлении в налоговый орган первичного расчета проставляется «000», при представлении уточненного расчета указывается номер корректировки («001», «002» и так далее).

По строке «Период представления (код)» – код периода представления. По строке «Налоговый период (год)» – соответствующий период (например, 2016).

Также нужно указать код налогового органа, в который представляется расчет. По строке

«По месту нахождения (учета) (код)» – код места представления расчета налоговым агентом. Кроме того, на титульном листе нужно также указать код ОКТМО и номер контактного телефона.

Обратите внимание: если при заполнении расчета по форме 6-НДФЛ допущена ошибка в части указания КПП или ОКТМО, то для ее исправления налоговый агент должен представить

в налоговый орган по месту учета два расчета (письмо ФНС России от 12 августа 2016 г.

№ ГД-4-11/14772@):

- уточненный расчет с неправильным КПП или ОКТМО (тем, который был указан в первоначально представленном расчете). При этом показатели всех разделов должны быть нулевыми;

- первичный расчет с указанием правильного КПП или ОКТМО.

Раздел 1 формы 6-НДФЛ «Обобщенные показатели»

В разделе 1 формы 6-НДФЛ указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей ставке.

Если работодатель выплачивал физическим лицам в течение налогового периода (периода представления) доходы, облагаемые по разным ставкам, раздел 1, за исключением строк

060–090, заполняется для каждой из ставок налога. В случае если показатели соответствующих строк раздела 1 не могут быть размещены на одной странице, то заполняется необходимое количество страниц.

Итоговые показатели по всем ставкам по строкам 060–090 заполняются на первой странице раздела 1. По строке 010 нужно указать соответствующую ставку налога, с применением которой исчислены суммы налога.

По строке 020 указываются все доходы, дата получения которых приходится на период представления расчета. Например, если это I квартал, то следует указать всю зарплату, начисленную за январь – март, включая часть зарплаты за март, выплаченную в апреле

(письма ФНС России от 18 марта 2016 г. № БС-4-11/4538@, от 25 февраля 2016 г.

№ БС-4-11/3058@).

Если пособие по временной нетрудоспособности начислено в одном отчетном периоде,

а выплачено в другом, то и сумма дохода (строка 020), и сумма исчисленного с него НДФЛ (строка 040) должны быть отражены в отчете, который составляется за период, на который приходится период выплаты пособия (письмо ФНС России от 1 августа 2016 г.

№ БС-4-11/13984@).

По строке 025 – сумма начисленного дохода в виде дивидендов.

По строке 030 – сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению. По строке 040 – сумма исчисленного налога нарастающим итогом с начала налогового периода.

По строке 045 – обобщенная по всем физическим лицам сумма исчисленного налога на доходы в виде дивидендов нарастающим итогом с начала налогового периода.

По строке 050 – обобщенная по всем физическим лицам сумма фиксированных авансовых платежей, принима-емая в уменьшение суммы исчисленного налога с начала налогового периода.

По строке 060 укажите общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица количество физических лиц не корректируется.

По строке 070 – общая сумма удержанного налога нарастающим итогом с начала налогового периода.

По строке 080 – общая сумма налога, не удержанная налоговым агентом, нарастающим итогом

с начала налогового периода.

Обратите внимание

При невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

По строке 090 – общая сумма налога, возвращенная налоговым агентом, нарастающим итогом

с начала налогового периода.

Раздел 2 формы 6-НДФЛ «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»

В разделе 2 формы 6-НДФЛ указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

В этом разделе нужно отразить:

- по строке 100 – дату фактического получения доходов, отраженных по строке 130;

- по строке 110 – дату удержания налога с суммы фактически полученных доходов, отраженных по строке 130;

- по строке 120 – дату, не позднее которой должна быть перечислена сумма налога;

- по строке 130 – обобщенную сумму фактически полученных доходов (без вычитания НДФЛ) в указанную в строке 100 дату;

- по строке 140 – обобщенную сумму удержанного НДФЛ в указанную в строке 110 дату.

Обратите внимание: при получении дохода в виде оплаты труда датой фактического получения работником такого дохода признается последний день месяца, за который ему был начислен доход. Кроме того, дата фактического получения дохода определяется как день (ст. 223 НК РФ):

- выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц – при получении доходов в денежной форме;

- передачи доходов в натуральной форме – при получении доходов в натуральной форме;

- приобретения товаров (работ, услуг), ценных бумаг – при получении доходов в виде материальной выгоды. В случае, если оплата приобретенных ценных бумаг производится после перехода к налогоплательщику права собственности на эти ценные бумаги, дата фактического получения дохода определяется как день совершения соответствующего платежа в оплату стоимости приобретенных ценных бумаг;

- зачета встречных однородных требований;

- списания в установленном порядке безнадежного долга с баланса организации;

- последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки;

- последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства, при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств.

НДФЛ с пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных нужно перечислить не позднее последнего числа месяца, в котором они выплачены. Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100–140 заполняются

по каждому сроку перечисления налога отдельно.

Рассмотрим разъяснения чиновников о заполнении расчета по форме 6-НДФЛ.

Расчет заполняется налоговым агентом отдельно по каждому обособленному подразделению, причем независимо от того, что обособленные подразделения состоят на учете в одном налоговом органе (письмо ФНС России от 28 декабря 2015 г. № БС-4-11/23129@). Представлять расчет в отношении работников обособленных подразделений нужно по месту учета таких обособленных подразделений. А в отношении физических лиц, получивших доходы по гражданско-правовым договорам, – в налоговый орган по месту учета обособленных подразделений, заключивших такие договоры.

Если же обособленное подразделение организации не производит выплату доходов физическим лицам, то представлять «нулевой» расчет 6-НДФЛ по этому подразделению не нужно. Такая позиция выражена в письме ФНС России от 23 марта 2016 года № БС-4-11/4901. Чиновники отметили, что обязанность представлять расчет 6-НДФЛ по месту учета возникает у организаций в случае, если они в соответствии со статьей 226 Налогового кодекса признаются налоговыми агентами.

ФНС России в своих письмах от 12 февраля 2016 года № БС-3-11/553@, от 25 февраля 2016 года № БС-4-11/3058@, от 15 марта 2016 года № БС-4-11/4222@ разъяснила следующие нюансы заполнения расчета. Форма 6-НДФЛ заполняется на отчетную дату, соответственно, на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода. В разделе 2 расчета

за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода. Если налоговый агент производит операцию

в одном отчетном периоде, а завершает ее в другом периоде, то данная операция отражается

в том отчетном периоде, в котором завершена.

ПРИМЕР ЗАПОЛНЕНИЯ ФОРМЫ 6-НДФЛ ЗА 2016 ГОД

ООО «Альфа» за 2016 год выплатила доходы работникам в общей сумме 9 800 000 руб. Количество сотрудников составляет 23 человека. На основании трудовых договоров зарплата выплачивается 5-го числа каждого месяца. Датой фактического получения зарплаты признается последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Поэтому

в строке 100 нужно записать 31-е (30-е) число. Удержать налог надо при фактической выдаче денег, то есть 5-го числа каждого месяца (строка 110). А перечислить НДФЛ (строка 120) нужно не позднее дня, следующего за днем выплаты дохода, то есть не позднее 6-го числа месяца (п. 4, п. 6 ст. 226 НК РФ).Общая сумма налоговых вычетов составила 388 700 руб. Сумма НДФЛ с заработной платы

в 2016 году:(9 800 000 руб. – 388 700 руб.) × 13% = 1 223 469 руб.

Зарплата за сентябрь выдана в октябре, поэтому выплаты отражаются в разделе 2 расчета

за год. Сумма начисленной сотрудникам зарплаты составила 1 070 000 рублей. Сумма налоговых вычетов – 31 300 рублей. НДФЛ составил 135 031 рубль. Дата фактического получения дохода – 30 сентября 2016 года, дата удержания налога (дата выдачи зарплаты) –

5 октября, последний срок перечисления НДФЛ – 6 октября.За октябрь 2016 года сумма начисленной сотрудникам зарплаты составила 1 150 000 рублей. Сумма налоговых вычетов – 36 700 рублей. НДФЛ составил 144 729 рублей. Дата фактического получения дохода – 31 октября 2016 года, дата удержания налога

(дата выдачи зарплаты) – 7 ноября (т. к. 4 ноября – праздничный день, а 5 и 6 ноября – выходные дни, бухгалтер перечислил зарплату 7 ноября и в этот же день удержал НДФЛ), последний срок перечисления НДФЛ – 8 ноября.За ноябрь 2016 года сумма начисленной сотрудникам зарплаты составила 850 000 рублей. Сумма налоговых вычетов – 25 000 рублей. Сумма НДФЛ – 107 250 рублей. Дата фактического получения дохода – 30 ноября 2016 года, дата удержания налога – 5 декабря, последний срок перечисления НДФЛ – 6 декабря.

Сумма начисленной сотрудникам зарплаты за декабрь 2016 года составила 1 100 000 рублей. Сумма налоговых вычетов – 29 000 рублей. Сумма НДФЛ составила 139 230 рублей. Заработная плата за декабрь 2016 года начислена 10 января, поэтому доходы, выплаченные

в этом месяце, отразятся только в разделе 1 расчета 6-НДФЛ за отчетный год.В течение отчетного года выплачивались отпускные:

— 26 февраля – 35 000 руб. (НДФЛ – 4550 руб.). Дата удержания – 26 февраля, срок перечисления – 29 февраля.

— 5 мая – 29 000 руб. (НДФЛ – 3770 руб.). Дата удержания – 5 мая, срок перечисления –

31 мая.

— 19 октября – 30 000 руб. (НДФЛ – 3900 руб.). Дата удержания – 19 октября,

срок перечисления – 31 октября.Кроме того, 1 ноября 2016 года организация выдала своему работнику Петрову В. Н. заем

в размере 150 000 рублей на один год. Согласно договору о предоставлении займа, Петров должен ежемесячно уплачивать проценты из расчета 3% годовых. В периоде пользования займом ключевая ставка Банка России составляет 10% годовых. Сумма процентов составила:— за ноябрь: 150 000 руб. × 3% × 30/366 = 368,85 руб.

— за декабрь: 150 000 руб. × 3% × 31/366 = 381,15 руб.Сумма процентов, рассчитанная исходя из 2/3 ключевой ставки, составила:

— за ноябрь: 150 000 руб. × 10% × 2/3 × 30/366 = 819,67 руб.

— за декабрь: 150 000 руб. × 10% × 2/3 × 31/366 = 847 руб.Материальная выгода за пользование займом:

— в ноябре: 819,67 руб. – 368,85 руб. = 450,82 руб.

— в декабре: 847 руб. – 381,15 руб. = 465,85 руб.Сумма НДФЛ к удержанию составила:

— за ноябрь: 450,82 руб. × 35% = 158 руб.

— за декабрь: 465,85 руб. × 35% = 163 руб.Датой получения дохода в виде экономии на процентах нужно считать последний день каждого месяца в течение срока, на который были предоставлены заемные средства

(пп. 7 п. 1 ст. 223 НК РФ). Это 30 ноября и 31 декабря.Работник Васильев А. А. является одним из учредителей ООО «Альфа». 19 декабря он получил дивиденды в сумме 25 000 руб., выплаченные за прошедший год. Сумма налога на доходы, удержанная с Васильева, составила: 3250 руб. (25 000 руб. × 13%).

Общая сумма НДФЛ за 2016 год (строка 070 раздела 1):

1 223 469 руб. + 4550 руб. + 3770 руб. + 3900 руб. + 3250 руб. + 158 руб. + 163 руб. =

1 239 260 руб.

Далее смотрите заполненную форму 6-НДФЛ ООО «Альфа» за 2016 год.

В данном материале мы напомним основные правила заполнения 6-НДФЛ и приведем образец заполнения расчета.

Форма 6-НДФЛ состоит из следующих разделов:

- Титульный лист (Стр. 001);

- Раздел 1 «Обобщенные показатели»;

- Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

В соответствии с правилами заполнения формы 6-НДФЛ, Расчет составляется нарастающим итогом за 1-ый квартал, полугодие, 9 месяцев и календарный год.

Общие требования по заполнению 6-НДФЛ

Чтобы снизить вероятность ошибки при заполнении 6-НДФЛ, необходимо обратиться к Инструкции по заполнению формы 6-НДФЛ, которую можно найти в приказе ФНС России от 14.10.2015 № ММВ-7-11/450@. К общим требованиям по заполнению формы 6-НДФЛ, в частности, относятся:

- заполнение текстовых и числовых полей Расчета слева направо, начиная с крайней левой ячейки;

- проставление прочерков в незаполненных ячейках, при этом в незаполненных ячейках для суммовых показателей указывается ноль в крайней левой ячейке, остальные ячейки прочеркиваются;

- запрет на двустороннюю печать Расчета на бумажном носителе;

- использование чернил черного, фиолетового или синего цвета;

- при подготовке Расчета на компьютере и последующей распечатке прочерки можно не ставить, при этом должен использоваться шрифт Courier New высотой 16 — 18 пунктов.

Как правильно заполнить форму 6-НДФЛ

Если заполнение титульного листа не вызывает особых трудностей, порядок заполнения Раздела 1 «Обобщенные показатели» может вызвать вопросы.

Если в течение года применялись разные налоговые ставки, то строки 010-050 заполняются отдельно для каждой налоговой ставки. При этом показатели приводятся суммарно по всем физическим лицам, к доходам которых применяется каждая конкретная ставка.

Строки 010-090 заполняются суммарно с начала года.

По строке 010 «Ставка налога, %» указывается применяемая в отчетном периоде ставка налога.

Строки 020-050 заполняются применительно к каждой конкретной ставке, указанной по строке 010.

По строке 020 «Сумма начисленного дохода» указывается сумма начисленного дохода нарастающим итогом с начала налогового периода.

Если в налоговом периоде начислялись дивиденды, то их сумму налоговый агент отражает еще раз по строке 025 «В том числе сумма начисленного дохода в виде дивидендов».

По строке 030 «Сумма налоговых вычетов» отражается сумма налоговых вычетов, которая уменьшает доход, подлежащий налогообложению. В этой строке отражаются, в частности, стандартные налоговые вычеты, предусмотренные ст. 218 НК РФ, а также вычеты в размерах, предусмотренных ст. 217 НК РФ (например, вычет из стоимости подарков или материальной помощи). Полный перечень вычетов можно найти в приказе ФНС России от 10.09.2015 № ММВ-7-11/387@.

Сумма исчисленного НДФЛ отражается по строке 040 «Сумма исчисленного налога».

В строке 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов» нужно указать сумму НДФЛ с дивидендов, отраженных ранее по строке 025.

Если у организации или ИП трудится иностранец, который имеет патент и самостоятельно уплачивает НДФЛ, то налоговый агент может уменьшить исчисленный НДФЛ таких работников на сумму перечисленных ими фиксированных платежей по НДФЛ. Сумма, на которую налоговый агент уменьшает исчисленный НДФЛ, отражается по строке 050 «Сумма фиксированного авансового платежа».

По строке 060 «Количество физических лиц, получивших доход» налоговый агент должен указать общее количество физлиц, которые получили от него доход в налоговом периоде. Если в течение года одно и то же физическое лицо было уволено и вновь принято на работу, по строке 060 оно указывается только один раз.

По строке 070 «Сумма удержанного налога» отражается сумма НДФЛ, которая была удержана налоговым агентом.

По строке 080 «Сумма налога, не удержанная налоговым агентом» отражается та сумма НДФЛ, которую налоговый агент не смог удержать из доходов физлица.

По строке 090 «Сумма налога, возвращенная налоговым агентом» нужно показать сумму НДФЛ, которая была возвращена налоговым агентом в соответствии со ст. 231 НК РФ.

Строки 060-090 заполняются суммарно по всем налоговым ставкам и обязательно на первой странице Раздела 1.

Как заполнить Раздел 2 формы 6-НДФЛ, мы рассматривали в нашем отдельном материале.

Как проверить правильность заполнения формы 6-НДФЛ

Для проверки правильности заполнения Расчета можно воспользоваться Контрольными соотношениями, подготовленными ФНС (письмо ФНС России от 10.03.2016 № БС-4-11/3852@, письмо ФНС России от 20.03.2019 N БС-4-11/4943@).

Пример заполнения формы 6-НДФЛ

Несмотря на то что сама форма несколько изменилась (были внесены изменения в Титульный лист), общий принцип заполнения 6-НДФЛ остался прежним. Поэтому приведенный нами пример заполнения 6-НДФЛ в 2017 году актуален и сейчас.

Приведем пример заполнения Расчета по форме 6-НДФЛ за полугодие 2017 года. Данные для заполнения представим в таблице. Для упрощения предположим, что других начислений и выплат в 2017 г. не было. Все получатели дохода (15 человек) являются налоговыми резидентами РФ в целях НДФЛ.

Обращаем внимание, что сумма НДФЛ с заработной платы за июнь в размере 92 335 руб., которая будет удержана 05.07.2017 г., в Разделе 2 не отражается. Следовательно, между показателями строк 040 «Сумма исчисленного налога» и 070 «Сумма удержанного налога» Раздела 1 образуется разница в размере исчисленного, но неудержанного на 30.06.2017 НДФЛ.

Как заполнить 6-НДФЛ за полугодие: пример.